Избранное трейдера victorfk

ИДУ выводят из "тени"

- 18 декабря 2015, 13:09

- |

— объекты управления;

— исторические: доходность, просадки (потери от внесенных средств), стандартное отклонение, отклонение от базового индекса, если таковой предусмотрен стратегией;

— полные сведения о комиссионных вознаграждениях управляющего и сторонних организаций (банки, брокеры, депозитарии и т. д.).

Также запрещены в ИДУ векселя, закладные и складские свидетельства.

Из плюсов нового положения

— Клиенты, при операциях с ценными бумагами могут объединяться в «пул» и рассчитываться по средневзвешенной цене совершенных сделок «пулом» (для производных инструментов каждому клиенту «пула» должна быть приписана сделка на бирже, как и раньше для всех сделок).

( Читать дальше )

- комментировать

- ★23

- Комментарии ( 21 )

Личные ИТОГИ года по инвестициям в акции.

- 18 декабря 2015, 12:28

- |

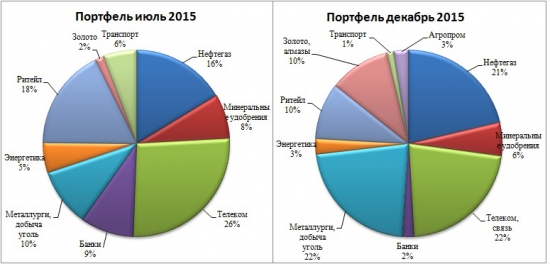

Год подходит к концу и можно подвести некоторые итоги по портфелю акций.

В целом результаты неплохие, однако, есть и разочарования. Декабрь подкосил много акций, утянув доходность вниз.

Однако, все что разочаровало в 2015 г будет может/будет приносить прибыль в последущие годы.

Многие бумаги имеют хорошие перспективы.

Предварительные итоги по инвестициям 2015 года:

- Изменения по портфелю:

- Покупки-продажи:

— Продал Сбербанк и Возрождение. (Пока не знаю, что из банков взять)

— Продал Аэрофлот, в связи с событиями по Трансаэро. (Как оказалось, зря!)

— Продал весь ритейл, кроме Мвидео.

— Купил Алросу.

— Купил Русагро.

— Купил Русал, Мечел.Все остальное докупка-продажа внутри портфеля.

- Доходность портфеля с начала 2015 г. - 35,25 %

( Читать дальше )

Портфель на ИИС. Декабрь.Протек - большие перспективы

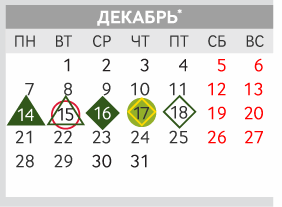

- 17 декабря 2015, 22:16

- |

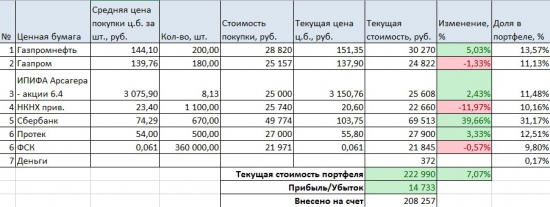

Про Сбербанк я писал в прошлых записях. У него все хорошо, а потому и продавать раньше 190 рублей не стоит.

Тем более, как сказал Греф: и антилопа и лев должны утром бежать..

Уверенно себя чувствует Газпромнефть и Арсагера.

ФСК немного просела. Но терпеливый инвестор готов подождать, пусть еще год до выплат по МСФО или роста в 10 раз.

В этом месяце внес 27200 руб. и купил Протек.

Считаю очень эффективной, растущей и перспективной компанией. Так, например, темп прироста ЧП по МСФО за 5 лет составил 39%! (это только один из параметров). ЧП за 2015 не уступит, и вероятно, будет больше, чем в 2014. А еще могут быть выплачены неплохие дивиденды (не регулярно, но бывают).

( Читать дальше )

17 принципов управления капиталом

- 17 декабря 2015, 12:02

- |

Трейдеры проявляют повышенный интерес к правилам управления капиталом. Хорошей новостью для них станет сообщение о том, что в большинстве случаев управлять капиталом можно, опираясь на простой здравый смысл, а не на сложные научные выкладки. Ниже рассмотрим несколько общих рекомендаций, которые помогут вам достичь долгосрочного успеха в торговле.

Трейдеры проявляют повышенный интерес к правилам управления капиталом. Хорошей новостью для них станет сообщение о том, что в большинстве случаев управлять капиталом можно, опираясь на простой здравый смысл, а не на сложные научные выкладки. Ниже рассмотрим несколько общих рекомендаций, которые помогут вам достичь долгосрочного успеха в торговле.

- Рискуйте только небольшим процентом от баланса вашего счета в каждой сделке. Предпочтительно — не более 2% от стоимости вашего портфеля.

- Ограничьте суммарный риск вашего портфеля максимум до 20%. Другими словами, если бы все ваши позиции закрылись по стопу одновременно, у вас все равно осталось бы 80% от депозита на начало неудачной торговой сессии.

- Поддерживайте отношение прибыли к риску в ваших сделках на уровне не менее 2:1, а лучше — 3:1 и выше. Другими словами, если ваш риск в каждой сделке составляет 1 пункт, то вы должны зарабатывать, в среднем, не менее 2 пунктов.

- Реалистично оценивайте уровень риска, который нужно принять, чтобы торговать на конкретном рынке. Например, не обманывайте себя, полагая, что ваш риск совсем невелик, если вы торгуете позиционно (перенося позицию через ночь) взмывшую ввысь акцию технологической компании или высоко капитализированный и волатильный актив, например, фьючерс S&P.

- Поймите, какова волатильность того рынка, на котором вы торгуете, и соответственно адаптируйте свои позиции. То есть, на более волатильных акциях и фьючерсах открывайте позиции меньшего размера. Необходимо также учитывать, что...

( Читать дальше )

Закат сланцевой революции?

- 16 декабря 2015, 20:06

- |

Между тем уже в ближайшие несколько месяцев по мере того как сланцевики будут отчитываться о результатах за 2015 год, с их балансов как раз и начнут исчезать миллиарды баррелей.

В одно мгновение из отчетности компании Chesapeake Energy, занимающейся разведкой и добычей сланцевой нефти в США, исчезнут в ближайшее время 1,1 млрд баррелей нефти. Это порядка 45% ее запасов. С баланса Oasis Petroulem исчезнет 33% запасов. Bill Barrett потеряет 40% заявленных резервов. И это далеко не все исчезновения такого рода..

Речь идет о бухгалтерской переоценке активов обязательной отчетности (regulatory filling), которую компании подают в Комиссию по ценным бумагам и биржам США (SEC). Дело в том, что американским.компаниям было легче заявлять о наличии больших запасов нефти на сланцевых месторождениях, не приступая к их немедленной разработке. Сейчас, когда дело дошло до реальной разработки, оказалось, что работа велась только на бумаге.Как сообщает агентство Bloomberg, компании из США сейчас вынуждены «соотнести запасы с суровой экономической реальностью».

( Читать дальше )

Пробой на опционах ( часть 5) ждем экспирацию

- 14 декабря 2015, 04:16

- |

300 % за 15 дней реальность или миф !?

Attention !

Для начала хотел всех предупредить, что опционны это сложный не линейный инструмент, который может пренести большую доходность, но так же серьезные убытки!!! С уважением Rinatius

Предыдущие топики можно посмотреть здесь :

(часть 1)

( Читать дальше )

Seeking Alpha как источник дохода

- 13 декабря 2015, 17:06

- |

Seeking Alpha – это известный американский финансовый портал, предназначен для людей которые имеют прямое отношение к финансовой индустрии, а также для тех кто хочет изучать инвестиции и финансовые рынки и инструменты.

На сайте зарегистрировано более 4 миллионов пользователей, большая часть из которых имеет свои созданные портфели для отслеживания интересующих активов. А также, каждый месяц на ресурсе оставляют больше 120 000 комментариев к опубликованным статьям. Таким образом, в одном месте собираются множество людей с разными мнениями и опытом, которые оживляют дискуссию и рождают новые идеи по разным финансовым инструментам.

В декабре 2013, Корнелльський университет, Гонконгский университет, Университет Пердью и Технологический институт Джорджии опубликовали академическое исследование, где рассмотрели анализы акций, которые публиковались на Seeking Alpha за последние семь лет. Они пришли к выводу, что большинство статьей правильно предсказали рост или падение акций за разные промежутки времени: 1 месяц, 3 месяцы, 6 месяцев, год и 3 года.

( Читать дальше )

Препарируем процесс торговли с помощью простейшего тервера

- 13 декабря 2015, 16:49

- |

Сейчас я попробую разложить торговлю по полочкам, вычленить независимые составляющие и их проанализировать.

Пусть у нас есть торговый алгоритм, который выдает приказ на покупку или продажу. Для выхода используем тупой алгоритм типа таймаут, случайный выход, выхода по стоп-лосс, тейк-профит, трейлинг-стоп и т.п. Комиссию не учитываем.

Обозначим рекомендацию алгоритма O[i] = -1, 0, 1, где i — номер потенциальной сделки. -1 соответствует рекомендации продать, 1 — купить, 0 — ничего не делать. Объем сделки обозначим V[i] >= 0.

Результат сделки и при единичном объеме и при условии что только покупаем обозначим R[i]. Будем считать что на рынке на всем периоде торговли нет устойчивого тренда вверх т.е. стратегия “купил и держи” в среднем прибыли/убытка не приносит. Тогда матожидание (M) от произвольной сделки на покупку равно нулю M(R[i])=0.

Итого, мы разделили торговлю на три независимые составляющие:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал