Избранное трейдера Oxi

Первый год. Мои результаты.

- 22 декабря 2018, 01:18

- |

1. Ничего не слил, ничего не потерял,

вышел на стабильный доход.

2. Первый раз принял участие в ЛЧИ и немного заработал.

investor.moex.com/trader2018?user=182897

3. Добился статуса квалифицированного инвестора.

Теперь — весь мир открыт.

Нью-Йорк, Чикаго, Лондон...

Даже не знаю, с чего начать...

4. Одна умница и скромница SL обещала меня поцеловать.

Дважды.

5. Меня поздравила Наина Ельцина.

Ну и Бурбулис, куда ж без него...

6. Весь год успехами радовал ребенок.

И в технологиях

www.youtube.com/watch?v=OnPXWwNVmLI&list=PLAHRa_lxEV7CmapCAH5N3TkNpck3F6TCI&index=3

И в спорте

www.youtube.com/watch?v=GvWOQPSnpLU&list=PLAHRa_lxEV7C3CfSdfttonulHS7zyFCOF&index=211

- комментировать

- ★4

- Комментарии ( 152 )

Вводная в рынок

- 21 декабря 2018, 21:50

- |

Добрый вечер

Недавно начал интересоваться темой финансовых рынков. Хотел бы получить совет от участников форума.

Итак,

- Насколько успешен самоучка в этом деле и с каких основных вещей начать глубокое погружение?

- Когда стоит начинать реальную торговлю или все познается на практике?

Столкнулся с огромным массивом информационного шума, гуру и других благ рынка, пока не могу разобраться с чего начать (фин. отчетность, тех. анализ). Задача — в изучении основ, чтобы далее наращивать экспертизу в нужном направлении. Статистика, математика и порой физика (возможно преувеличиваю, но начитался на форуме много). Хватит ли в начале базовых знаний высшего гуманитарного образования (буквально через 2 года получу корочку «менеджера»)?

В данный момент рассматриваю инвестирование на американском рынке. Изучил «Разумного инвестора» Грэма, но как понимаю реальность уже не та, информация полезна в виде статистики и фундаментальных вещей.

P.S.

Думаю начать именно с долгосрочных инвестиций, по мере обучения, часть портфеля выделить на спекуляции. Ошибочно?

Найти учителя/ментора — не подходит. Такой человек будет обучать своему видению.

Помогите, люди добрыя!)

- 21 декабря 2018, 00:40

- |

Читаю форум уж почти месяц, но осмелилась зарегистрироваться только вчера) Помогите портфель составить)

Скромный маленький портфельчик на 200к всего пока, хочу заняться инвестированием. Сижу в декрете, денег особо много нет, мужа тоже, с такой суммой в случае неудачи будет расстаться сложно, но не смертельно..) Но рассчитывать теперь могу только на себя… От обилия информации готова кругом и ничего не могу решить. На демке пробовала поиграться, вроде пошло в плюс, но живыми деньгами пока боязно..

Может быть где-то есть варианты портфелей?

Пишу и понимаю насколько это тупо такое спрашивать, но вдруг...

Российские банки сделали рекордную ставку на рост рубля против доллара

- 20 декабря 2018, 12:00

- |

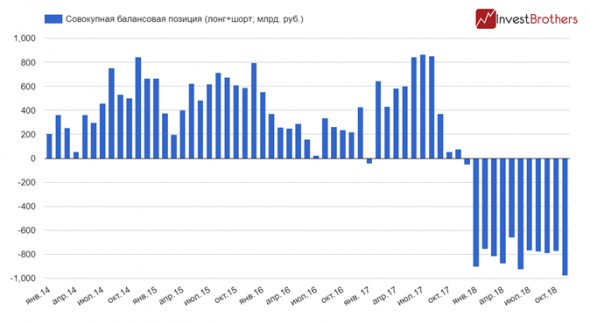

За месяц объем короткой позиции по доллару вырос почти на 205 млрд рублей.

Согласно данным Банка России, к началу ноября совокупная чистая балансовая позиция кредитных организаций по американскому доллару составила 979,2 млрд рублей, что является абсолютным рекордом.

Напомним, что на протяжении всего нынешнего года российские банки делают ставку на укрепление рубля против доллара. Среднемесячный объем короткой позиции был равен 821 млрд, а предыдущий максимум был зафиксирован в мае 2018 г.

До нынешнего года кредитные организации предпочитали длинную позицию по доллару. Возможно, нынешняя уверенность банков вызваны высоким профицитом торгового баланса и отсутствием Банка России на валютном рынке.

Резюме

В связи с чем в конце прошлого года кредитные организации поменяли свою точку зрения на счет перспективы рубля к доллару не совсем понятно. Причем их мнение не пошатнулось даже после двух резких взлетов американской валюты.

( Читать дальше )

Об опасности участия в ЛЧИ, о вычислении стратегий , и о визуализация истории стаканов в EXCEL.

- 18 декабря 2018, 18:37

- |

Как-то я увидел парочку крутых графиков эквити на ЛЧИ – и завидно мне стало.

И решил я попытаться вычислить стратегии этих крутых трейдеров.

Для поиска хоть каких-то зацепок стал перечитывать их блоги на СЛ.

И о чудо! Один супертрейдер писал, что секрет находится в грамотном натягивании Фибы!

Ну все- думаю-спалил грааль!

Отвизуалил я его сделки скриптом на свечном графике — и начал натягивать Фибу. И вдоль тянул и поперек тянул – и ничего не получалось у меня. Но потом я узнал, что сам автор совсем не прочь раскрыть эту технологию. И для того, чтобы стать таким же крутым трейдером как он сам, всего-навсего нужно купить его обучающие курсы по натягиванию Фибы. «Что-то тут неладно т.к. слишком просто»,– подумал я.

И решил я поведать о своих потугах знакомому трейдеру — вычислятору. Вычислятором его прозвали потому что известен (в узких кругах) он своей любовью к вычислению стратегий ЛЧИ. Хобби такое у него.

( Читать дальше )

Чего ждать от рубля в 2019 г.?

- 18 декабря 2018, 17:10

- |

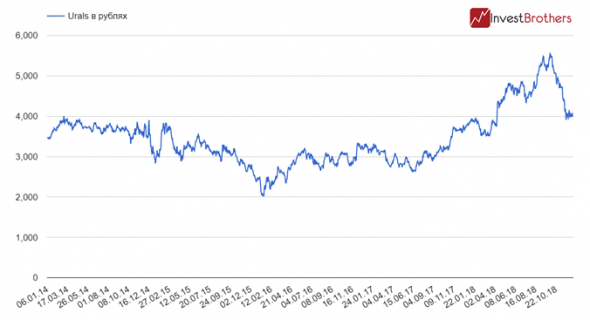

Согласно бюджету на следующий год, правительство станы ждет, что средний обменный курс рубля к доллару составит 63,9 руб.

В свою очередь, средняя стоимость нефти марки Urals будет равна 63,4 долларам. Таким образом, для исполнения бюджета с профицитом в 1,8% к ВВП бочка «черного золота» должна будет стоить 4051 руб.

Примерно весь декабрь Urals торгуется вокруг отметки в 4000 руб., что полностью соответствует бюджету на 2019 г.

Кроме того, не стоит забывать, что в следующем году продолжится реализация национальных проектов, на которые планируется потратить порядка 1,7 трлн рублей, в 2019 г. эта сумма должна будет приблизиться к 1,9 трлн, а в 2020 — к 2,1 трлн.

Принимая во внимание мировую конъюнктуру, в следующем году Минфину вряд ли стоит надеяться на внешнего кредитора, поэтому объем размещения ОФЗ может быть невысоким. План ведомства по чистому внутреннему заимствованию в 2019 г. составляет 1,7 трлн рублей. Напомним, что в текущем году министерству еле удалось преодолеть планку в 1 трлн и это без учета погашения долгов.

( Читать дальше )

Скромные результаты проекта "мозговик" в 2018 году

- 18 декабря 2018, 15:46

- |

В начале этого года я придумал такую штуку как mozgovik.com. Ежемесячно я и пару коллег стали делать обзор. Цель была — выйти через год на монетизацию экспертизы за счет B2C продаж инфо-продукта. Я сам о себе и о своей экспертизе невысокого мнения, поэтому я хотел объединить людей поумнее меня, чтобы начать зарабатывать совместно под одной крышей. Мало кому оказалось интересно работать на перспективу, и в результате, пришлось делать многие вещи самому. Здесь хочу подвести небольшие итоги нашей скромной деятельности.

К этому моменту на Мозговик подписалось 4836 человек, спасибо вам за доверие!

Лично я очень доволен тем, что придумал повод мотивировать себя сесть за изучение рынков. Очень многие вещи, которые мы описывали, попали в точку, и я не припомню ни одного серьезного факапа.

!!!Важно понимать, что нельзя сразу взять и начать делать всё идеально Да, самый первый обзор был наполнен факапами, которые мы в последующих постарались исправить!!!

Главным итогом экспертизы я считаю это:

Все то, что я делал, было без плеча, и всё было описано в мозговике. Обычно, когда ты теряешь бабки на своих прогнозах, ты испытываешь потребность всем публично доказать, что ты на осёл. Скажу честно: сейчас мне даже не хочется особо кричать, — посмотрите — мы тут и тут оказались круто правы. Мне просто хочется тихо делать дальше research, чтобы не просрать слишком много денег в следующем году, а если повезет, сделать еще процентов 30. Потому что я почувствовал, что человекочасы, затраченные на анализ, действительно можно конвертировать в «деньги на бирже». Мне даже перехотелось продавать research, потому что я почувствовал, что его внутренняя полезность может быть гораздо выше, чем внешняя, сопряженная с геморроями публичности.

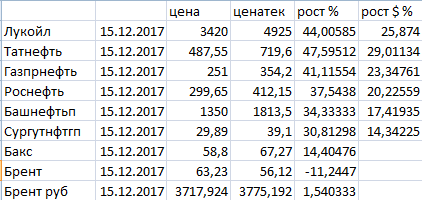

Приведу пару интересных примеров из наших обзоров. Главный график, объясняющий разворот стратегии, был приведен в начале апреля (до 9.04):

Предчувствуя наступление пика, я показывал, что в идеальном случае долгосрочный инвестор должен начать выходить из рынка до того, как рынок достигнет своего пика.

Ещё одна важная картинка была опубликована в июне, когда я показывал, почему не надо инвестировать в ВТБ:

Грубо говоря: все хорошее позади, а впереди не очень. Попал в точку.

Для справедливости сразу отмечу один нюанс:

( Читать дальше )

Новая книга - Жлобология

- 18 декабря 2018, 15:00

- |

Сперва поблагодарю Смартлаб, который, несмотря на всю нищую мерзость многих комментаторов, натолкнул меня на несколько интересных идей. Спасибо вам, АР, Илья, Михаил Угадайка, Криптокритика и другие ребята.

Самое главное: это не учебник. Скорее, это можно назвать журналистским расследованием. Информацию я черпал в основном из статей, анализов, репортов и лонгридов в зарубежной прессе, ну и подкреплял собственными измышлениями и кейсами из жизни. Три из них – про вложения автора в недвижимость и попытки заработать денег – вынесены в приложения. Придуманных историй тут нет, все настоящие; правда, некоторые имена изменены, но это чисто ради угара, потому что некоторые, самые неприятные, как раз оставлены как есть.

Я не стал делить книгу на части, как «Хулиномику». Тут каждая глава рассматривает бедность и богатство с какой-то (иногда неожиданной) стороны. Возможно, в новых версиях появятся новые главы. Книга совершенно точно будет меняться и расти: выяснилось, что это прекрасный способ сделать её лучше. Все предложения, замечания и исправления присылайте по адресу

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал