Избранное трейдера Константин Васильев

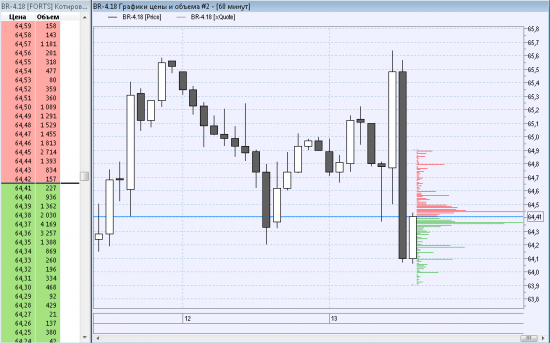

Коварная экспирация

- 13 октября 2018, 21:44

- |

Может дело в новом порядке определения расчетных цен на фьючерсы. smart-lab.ru/company/moex/blog/473028.php

Теперь они фиксируются с 18:37 по 18:38. В это время RIZ8 был примерно 112 350. И если это и есть значение экспирации, то коллы будут считаться вне денег, а путы наоборот в деньгах, хотя фьючерс в 18:45 был 115 530. Как то все криво-косо получается.

Господа опционщики, кто-нибудь сталкивался с подобной проблемой?

P/S Прочитал предыдущий пост в ветке опионов, он оказывается о том же.

Тогда возникает вопрос как это можно использовать в торговле?

- комментировать

- ★1

- Комментарии ( 9 )

Инвестиционная идея №1: Интер РАО

- 11 октября 2018, 00:10

- |

Ранее писал в другом месте инвест идею про Интер РАО, решил выложить сюда. Акция ликвидная и это не очень быстрая история, поэтому у вас будет достаточно времени подумать и при желании тоже купить акцию (я сейчас постепенно покупаю, планирую 20%+ от портфеля). Изначально писал идею 30 сентября, но с тех пор почти ничего не поменялось

Саммари по Интер РАО

1) Компания сейчас это настоящая кэш-машина. Я не знаю растущих компаний (рост EBITDA на 24% в 1П 2018), которые стоят 3х денежных потока. Это очень дешево (даже по сравнению с другой энергетикой в РФ, которая сейчас вся дешевая)

2) Я считаю, что новые стройки (ДПМ-штрих) не помешают компании генерить много кэша, которого у компании и сейчас очень много. Поэтому тезис 1) остается в силе

3) Дивидендный поток скорее всего вырастет

Акции

( Читать дальше )

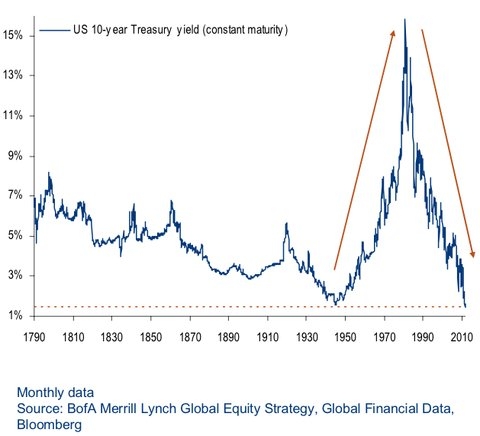

Лучший момент покупать золото с 2001 года

- 08 октября 2018, 21:46

- |

В прошлый раз мы обсудили наш сценарий по фондовым рынкам. Сегодня мы рассмотрим отличную возможность, не связанную с акциями.

Перед нами расклад, который я люблю, который дает инвестиции отличные шансы на успех. Плюс к этому, это вложение сослужит нам службу, когда рост фондовых рынков подойдет к концу. Подобная инвестиция – отличный способ подготовиться к падению акций, которое рано или поздно случится.

Золото – это страховка от финансовых катастроф. Последняя была в 2008 году. Прошло уже 10 лет, и сегодня золото стоит дешево.

Ситуацию можно сравнить с 2001 годом, когда никто не хотел его покупать. Тогда желтый металл стоил $320 за унцию, а через 10 лет — $1900 за унцию.

Но времена изменились. Целое десятилетие в США не было финансовых катастроф, инфляции или крупных войн. Поэтому золото мало кого интересует.

Но если Джим Роджерс прав, и после финального роста мир скатится в финансовую пропасть, золото должно вырасти очень значительно.

( Читать дальше )

Портфель из акций компаний России на 10 лет

- 06 октября 2018, 20:25

- |

Все мы прекрасно знаем, какие события в мире произошли в прошлый период минимальных процентных ставок. Подготовится к подобному сценарию не удастся, с учетом современного вооружения очередная мировая война сотрет с лица земли все живое. Поэтому такой вариант лучше просто не рассматривать, хотя и исключать его полностью, увы, нельзя. Будем надеется что все самое худшее в мире уже произошло и мы сейчас наблюдаем пик торговых войн и локальных военных конфликтов с переделом сфер влияния. Если это так, то дальше ситуация будет постепенно налаживаться.

При этом повторения 2008-2009 года ожидать не стоит, нас ждет период длительной волатильности со взлетами и падениями различных активов. Стоимость компаний одного сектора может быть существенно выше обоснованной, при этом других — болтаться у дна. Через некоторое время ситуация изменится, но процесс быстрым не будет — на это как раз может уйти следующие 10 лет.

Пока не понятно, как подобные процессы отразятся на нашем рынке. Высказываются разные идеи — от безудержного роста до полного коллапса. Причем, судя по ощущениям обывателей, люди не ждут ничего хорошего. Но, как известно, покупать активы нужно в момент максимального пессимизма. И думаю мы близки к этому.

В целом наш рынок весь недооценен, исключение — нефтяная отрасль. Стоимость многих акций экспортеров черного золота на максимуме, при этом их дальнейшая судьба — под вопросом. Во-первых, в течении 10 лет мы как раз можем увидеть пик потребления нефти. Во-вторых, отдача нефтяных месторождений в России падает. В-третьих, быстро торговые войны не закончатся, а ограничения на нефть, как инструмент давления, очень удобны. В-четвертых, Россия постепенно слезает с «нефтяной иглы», доля поступлений от экспорта углеводородов в бюджет все-таки снижается. Думаю в течении 10 лет нефтяная отрасль может даже перестать быть образующей.

А остальные сектора? Тут полное раздолье: финансовый сектор, телекомы, ритейл, энергетика — все на минимуме. Начнем формировать портфель:

( Читать дальше )

117500 коллы РИ . WTF?

- 05 октября 2018, 16:48

- |

Интересно, это инсайд или горе-ЛЧИшник-сынок Захарченко нашёл у папы в кладовке чемодан денег и решил полудоманить на опционах, которым жить осталось 9 торговых дней. Сумма больше 20 миллионов рублей.

Дешевые политики обходятся особенно дорого. Обзор на предстоящую неделю от 30.09.2018

- 30 сентября 2018, 22:05

- |

По ФА…

Заседание ФРС

ФРС повысила ставку, высоко оценила рост экономики и рынка труда США, признала риски для перспектив сбалансированными, подтвердила необходимость дальнейшего постепенного повышения ставок и внесла изменения в «руководство вперед» путем нивелирования характеристики политики ФРС «аккомодационная».

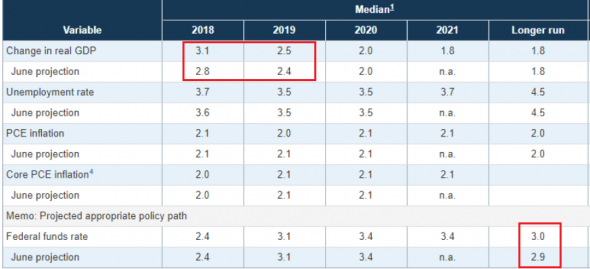

Первая реакция рынков была на падение доллара, т.к. многие банки не исключали повышение точечных прогнозов по траектории ставки на 2019-2020 года, но члены ФРС повысили оценку долгосрочной нейтральной ставки до 3,0% с 2,9%, что по сути является технической корректировкой, оставив неизменными остальные прогнозы:

( Читать дальше )

Дивиденды 2018.Мечел. История привилегированных акций

- 12 марта 2018, 18:58

- |

В прошлом апреле для вебинара в ШМБ «Дивидендные идеи»я собрала краткую историю выпуска и SPO на биржах Мечел ап, думаю она будет интересна и в этом году, т к ситуация по прибыли РСБУ и обслуживанию большого долга в Мечел не слишком-то изменилась.

И так,

Мечел, Дивиденды на АП и Джастисы

Краткая выдержка из дивидендной политики Мечел ап: 20% ЧП по МФСО делённые на 138756915 АП в рублях по курсу ЦБ РФ на день проведения СД, на котором было принято реш о рекомендациях по выплате дивидендов. Достаточность ЧА п 13,5, п 13.6 и 13.12.2 Устава Мечел в последней редакции.

Давайте попробуем разобраться с тем, как на рфр появились АП Мечел, дивидендной политикой Мечел и возможностями компании выплачивать дивиденды по ним.

Доп выпуск АП был сделан специально под сделку по покупке американских активов у Джастисов. И условия выплат дивидендов были прописаны в уставе именно под условия этой сделки.

Джеймс Джастис стал акционером «Мечела» в 2008 году, когда продал ему свою угольную компанию Bluestone Coal. Всего за компанию «Мечел» он отдал $436 млн и 83,3 млн своих привилегированных акций (15% от уставного капитала). Еще 55,5 млн префов (10% УК) остались у дочерней компании «Мечела» Skyblock Limited. Стороны договорились разместить акции при возникновении благоприятных условий на рынке.

( Читать дальше )

Сравнительный обзор ДЗО ПАО Россети

- 06 марта 2018, 10:35

- |

МРСК Волги нарастила ЧП по РСБУ по итогам 2017 года более чем в 3 раза до 4617 млн руб.МСФО ltm у меня получилось в районе 6000 млн руб.Долговая нагрузка самая низкая среди сестёр-Чистый долг всего 592 млн,Ndebt/Ebitda ltm=0.039 Ev/Ebitda ltm=1.52 Основные вопросы всех МРСК это Дивы И Капекс.У Волги самая высокая ДД, а именно 13%.У меня получилось 0.014 руб на АО.По поводу капекса; У компании он вырастет в 2018 в 2 раза, НО финансирование инвестиционной программы за счёт ЧП упадёт вдвое, до 218 млн руб.Так что на дивах за 2018 год рост капекса не должен оказать негативного эффекта.

МРСК Юга по итогам 2017 показала ЧП(РСБУ) в 511 млн руб.У компании самая большая долговая нагрузка,NDebt/Ebitda ltm=5.4 Ev/Ebitda ltm больше 6. Если компании будет платить дивы по итогам 2017, то доходность там мизерная, всего 1% или 0.00059 руб на АО.Но не факт что будет ЧП по МСФО.

МРСК Сибири по итогам 2017 года получила ЧП(по РСБУ) 904 млн.руб. ЧП ltm по МСФО получается 2400 млн, так что дивы считал с этой суммы.Доходность получается всего 5.6% или 0.0072 руб на АО. NDebt/Ebitda ltm чуть менее 2, что многовато по сравнению со средним по сёстрам(средний показатель 1.6) Ev/Ebitda ltm 3.2 что также выше среднего по сектору(средний 2.8).

( Читать дальше )

Подснежники с шипами

- 04 марта 2018, 12:09

- |

Ад пуст.

Все бесы здесь.

Добрый день, уважаемые читатели, рад приветствовать вас!

Рынок достаточно волатилен последние дни, кипит множество страстей: по выступлению президента, по пошлинам для металлургов, по капексам для энергетиков и многие другие. Да, это весна. И весенняя природа рынка мокрая, ветренная, простудная. С одной стороны это прекраснейшее время, наполненное важнейшими фактами, с другой стороны это период огромных переживаний, больших надежд, части из которых не суждено сбыться. Прекрасные идеи пробуждаются из-под зимней насыпи подснежниками, но с шипами. Рынок редко отдает хорошие идеи легко и дешево.

Для всех любителей сериалов уже анонсировали очередной сезон многосюжетного триллера. Нет, я не про «Миллиарды», которые действительно продолжатся с марта. Я про сериал «Дивиденды» и в этой еще более остросюжетной пьесе действующие лица начинают подниматься на сцену. Мы остановимся в антрактах, чтобы обсудить их красноречивые посылы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал