Избранное трейдера vlp2002

Как ломаются сложные системы

- 27 февраля 2015, 14:32

- |

Нечасто приходится читать что-то, что полностью меняет ваш взгляд на ИТ.

Эта статья потрясла меня. Она заставила меня полностью пересмотреть свой взгляд на

ITSM, в особенности — на анализ корневых причин (Root Cause Analysis), оценку крупных инцидентов (Major Incident Reviews), и управление изменениями (Change Management).

Статья написана в 1998!!! Ричард Кук — доктор, доктор медицины. Судя по всему, он написал этот текст сам, без малого четыре страницы, и он при этом думал о медицинских системах. Но это неважно: статья содержит глубокое понимание любых сложных систем и отлично ложится на наши Поддержку и ПредоставлениеИТ-услуг.

Прочитайте эту статью. ПРОЧИТАЙТЕ — без всех этих модных штучек вроде«сканирование-страницы-за-10-секунд». Прочитайте внимательно. Вынесите себе свой ITSM-

( Читать дальше )

- комментировать

- ★31

- Комментарии ( 3 )

Вебинар: хедж-фонды, доступные через платформу Exante

- 27 февраля 2015, 11:54

- |

Видеозапись вебинара от 30 января (проведён порталом http://www.h2t.ru и прайм-брокером http://www.exante.eu)

Первый шаг на пути к опционам

- 27 февраля 2015, 11:06

- |

Получив очередной вопрос о том, как и зачем я использую опционы, я подумала, что пора поделиться этим на блоге. Но начну я, как в анекдоте, издалека, с одной из своих любимых притч. Однажды Ходжа Насреддин поспорил с эмиром на 1000 таньга, что научит его ишака говорить. Узнав про это пари, жена Ходжи начала убиваться:

- Зачем ты взял деньги эмира? Когда он поймет, что ты его обманул, он бросит тебя в темницу!

- Успокойся жена, – сказал Насреддин. Я оговорил себе 20 лет сроку, а за это время либо ишак издохнет, либо эмир…

К чему я вспомнила эту байку? К тому, что на языке финансовых рынков Ходжа продал эмиру ни что иное, как опцион. Где по условиям контракта: ишак — это базовый актив; говорящий ишак — цена страйк; 1000 таньга — премия за опцион; а 20 лет — срок его исполнения. (Если, прочитав данный абзац, вы не поняли ничего, это нормально. Расслабьтесь и продолжайте читать).

( Читать дальше )

Трейдер в глобальном банке

- 27 февраля 2015, 10:50

- |

www.the-village.ru/village/city/howtobe/176985-trader-v-globalnom-banke

рекомендую комменты прочитать :)

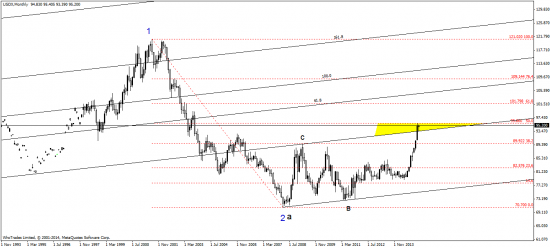

индекс доллара - правильный ТА

- 27 февраля 2015, 06:26

- |

CPI США в январе продемонстрировал первый рост по сравнению с тем же периодом предыдущего года с октября 2009 г

( Читать дальше )

Узнай как один инструмент под названием “алгоритм” увеличит твою эффективность в трейдинге на 47%.

- 26 февраля 2015, 21:56

- |

Что такое алгоритм?

Для меня, алгоритм это ряд эффективных действий которые помогают нам смотреть на вещи с высока и не варится в каше мыслей. Алгоритм — говоря простым языком это план действий на возможные события.

А в трейдинге, событий достаточно много, плюс, зная человеческую натуру мы же еще любим все усложнять при этом, не имея даже простого алгоритма. Это как открыть бизнес по продаже попугаев при этом, не зная разновидности этих птиц.

Ну, и как составлять этот чертов алгоритм?

Тут уже все зависит от Вас. Можете написать на листоке бумаги или же написать в Word`е, да где угодно, но я же использую программу Xmind. Мне она нравится тем, что Вам не нужно парится и что-то придумывать + программа хороша для составления бизнес планов и т.д. А так же, кто хочет творчества в трейдинге – это то, что Вам нужно!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал