Избранное трейдера everything is simple

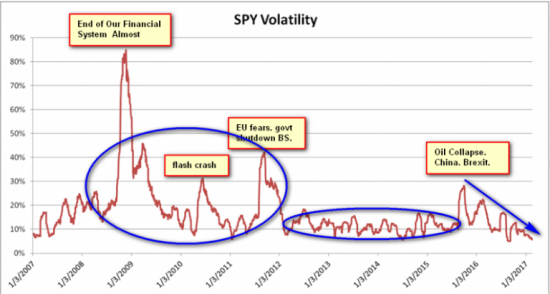

Конец волатильности

- 21 февраля 2017, 16:59

- |

Ну, естественно, читать Спенсера обязательно, тем более он пишет, что с этим делать:

http://www.smbtraining.com/blog/the-end-of-volatility

- комментировать

- ★1

- Комментарии ( 15 )

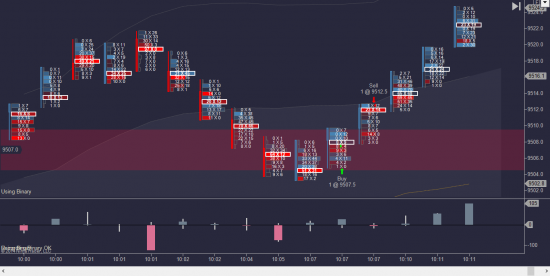

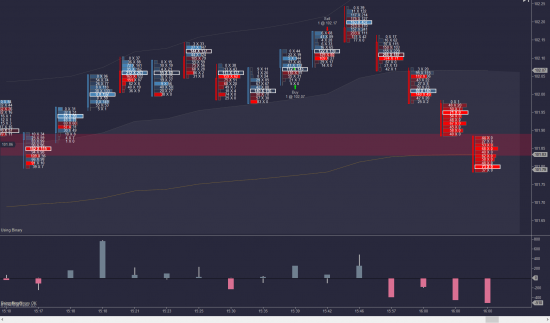

Индикатор футпринта для NinjaTrader

- 19 февраля 2017, 10:51

- |

Кто еще не нашел этот идеальный и самый обширный по настройкам индикатор футпринта для NinjaTrader держите ссылку на скачивание.

( Читать дальше )

Плеер опционных позиций. OptionTesterFVV. Версия 1.

- 18 февраля 2017, 20:18

- |

Теперь тест опционных стратегий на истории возможен ;)

Хочу поделиться с вами давнишней моей прогой, но чрезвычайно важной и без преувеличения уникальной. Я не видел еще таких плееров у нас в России, может они конечно и существуют, но както не попадались на глаза.

Тестирование опционных стратегий очень сложная задача. Может кто помнит, я выкладывал тесты простых конструкций, посмотреть можно тут.

Каждый тест, это по сути, отдельно написанная программа. Когда я протестировал основные комбинации, встал вопрос тестирования методов роллирования. Методов роллирования просто не счесть и я понял, что для этих целей старый подход тестирования никуда не годится, иначе я бы рисковал погрязнуть в бесконечном круге программирования этих методов. В итоге решил сделать плеер. С помощью плеера можно протестировать любую идею роллирования опционной конструкции и ничего не надо программировать заново.

Для чего плеер нужен (для чего применяю его я):

( Читать дальше )

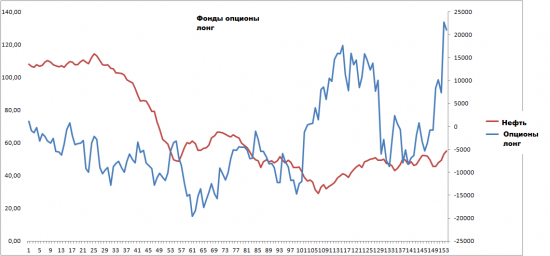

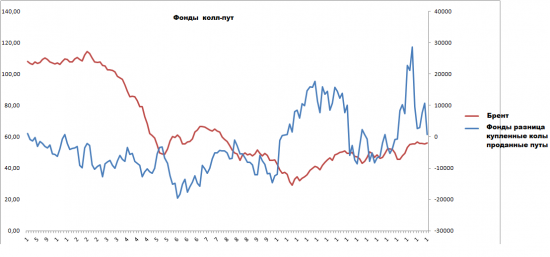

НЕФТЬ. Фонды. Кино, серия 1702.

- 07 февраля 2017, 15:04

- |

Выложил картинку по СОТ, и ушёл за покорном «смотреть» новую серию кина на рынке нефти.

Судя по комментам что за кино имелось ввиду ни кто не понял, по сему блог«ую подробности.

Событий созрело всего два:

1) Экспозиция фондов достигла максимума за все времена

2) Схлопывание контанго.

Теперь по порядку.

То что позиция фондов в лонг увеличится писалось в предыдущей серии 1620.

Была картинка по опционам такая

Фонды закупились колами к заседанию опек 21 Января.

После чего колы исполнились во фьючи.

( Читать дальше )

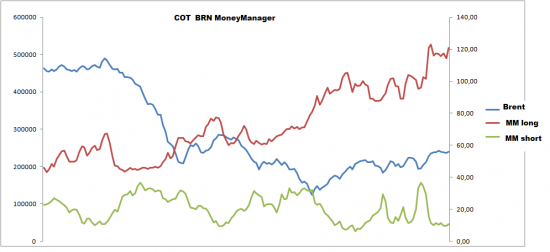

НЕФТЬ. СОТ-ы. Расклад по позициям.

- 06 февраля 2017, 22:35

- |

Чё писать-то?

Короче с такими позами не взлетают.

усё приехали.

Экспозиция фондов по Брент =максимум за все времена 27ярдов.

Была...

Каждый бакс цены вниз — это минус 470млн баксов дауна.

Кино начинается.

Ушёл за попкорном.

NinjaTrader MarketReplay для фьючерсов срочной секции Московской биржи

- 13 января 2017, 18:12

- |

На сегодня доступны 2 инструмента:

RI — фьючерс на индекс РТС (тикер «RTS» в NT7 и NT8)

Si — фьючерс на курс доллар США/российский рубль (тикер «6RS» в NT7 и NT8)

Глубина доступа — с начала 2016 года

Инструкция по установке

1.

MOEXDownload.zip — распаковать в любую папку.

Перед запуском сделать в NT7:

Tools — Options — Data — Reset DB, Reset Instruments

Выключить NT7

Первый запуск ОБЯЗАТЕЛЬНО должен быть с правами администратора

Автоматически создадутся инструменты и сессия для московской биржи

Далее можно запускать MOEXDownload.exe и автоматически загружать файлы MarketReplay в нужные папки

Т.е. сразу после загрузки файлов можно их использовать в NT7

2.

MigrateFromNT7.zip — AddOn для NT8. Установить стандартным способом.

В NT8 появится дополнительная строчка в меню 'New' — «Migrate from NT7»

Это необходимо для переноса созданны выше инструментов из NT7 в NT8

Выполнить один раз (далее addon можно удалить)

( Читать дальше )

11 советов от Романа Абрамовича

- 10 января 2017, 16:14

- |

2. Не делайте поспешных выводов. Эта привычка может усложнить жизнь двумя способами. Во-первых, мы полагаем, что знаем, что произойдет, поэтому отключаем свое внимание, и начинаем действовать на основе этого предположения. Люди — никудышные прорицатели. Большинство из их предположений неверно, а отсюда — неверны и их действия. Вторая сторона этой привычки — мы возомнили, что умеем читать мысли, и как будто бы знаем, почему другие люди делают, то, что они делают, или что они думают. Опять неверно, причем в корне неверно. Именно эта глупость разрушает отношения как никакая другая.

3. Не драматизируйте. Многие раздувают смертельно-опасные катастрофы из мелких неудач, и соответствующим образом реагируют. Привычка делать из мухи слона порождает тревогу, которая либо не существует, либо настолько мала, что и беспокоиться не о чем. Почему они так делают? Кто знает? Может быть, чтобы выглядеть и чувствовать себя более важными. В любом случае, это настолько же глупо, насколько и пагубно.

( Читать дальше )

Опционы по взрослому (приращение доходности)

- 27 декабря 2016, 10:57

- |

Продолжим полемику про опционы. Нужна ли нам там математика. Из последних СЛ блогов можно сделать вывод что не нужна. Наверное, так оно и есть. Стоимость опциона равна стоимости БА плюс еще несколько иксов и игреков. У меня сложилось впечатление, что некоторые не понимают о чем эти иксы. Несмотря на то, что особенно ободряет, они справляться без использования элементарных математических моделей. А это дает уверенность в неуклонном росте ликвидности и благосостояния. Я начну еще раз с азов. Мы не станем использовать БШ, как то и без него торговали опционами, отбросим распределения и так по простому. И что бы Игорь Суздальцев не мучил себя прочтением книжек про опционы. Вы сами решите насколько это надо.

Так как на пальцах это показать сложно, я приложу файлик в экселе на который буду ссылаться. https://cloud.mail.ru/public/9Yjq/4iHvfeftA А сей час хочу определиться с терминами и понятиями, откуда ноги растут.

Откройте первый лист по названию «сигма» и постарайтесь понять первое: Все правила и расчеты по опционам не как не касаются цены БА. За основу расчетов берутся приращения, они же доходности, они же ретёрн, они же процентики которые вы видите на первой странице СЛ. Стоимость опциона равна цене БА (это одна нога), а вторая это буковки и функции. Откуда они берутся? По науке, это логарифм закрытия текущей цены, минус логарифм закрытия вчера. По правилам натурального логарифма это логарифм сегодня/вчера. Полученный результат надо перевести в проценты, что бы он получил удобоваримый вид, тем которым мы пользуемся. (Столбец С это цена, Столбец G это то самое). Если вы не слышали про натуральный логарифм, то можете, как в школе учили, от сегодня отнять вчера и разделить на сегодня (столбец М). Получится, почти, то же самое. Вот именно этим мы и торгуем. Я сделал график «Доходность». Из этого графика видно как синюю линию колбасит вокруг нулевой отметки. Здесь вполне наглядно видны места, где стоит покупать или продавать. Арбитражерам такие графики снятся по ночам. Но не все сразу.

Второе понятие, которое все любят, это волатильность, она же стандартное отклонение, она же сигма, она же дисперсия, она же мера риска. (как ее только на называли). В нашем случае это HV историческая волатильность усредненная на 5 периодов. Она не имеет ни чего общего с ATR CCI Стохастиком и даже с Болинжером Бенсом. Потому что считается не от цены БА, а от приращений (доходности) к БА. Сама цена БА рассматривается как константа. Глядя на график, весьма сложно, в уме прикинуть какая HV там получается, если вы не можете взять (в уме) логарифм одного числа, вычесть другой логарифм, перевести в проценты, возвести это в квадрат, потом извлечь квадратный корень, найти арифметическое средние 5 или 60 значений… Если вы не Владимир Твардовский, то лучше использовать калькулятор «эксель».

( Читать дальше )

Нефть. Красивая игра фондов.

- 20 декабря 2016, 17:58

- |

Забудь стохастик всяк сюда входящий.

Это эпиграф если коротко, а если более развернуто, то лучше всего сказал мой друг по СЛ SPAN_method:

«забейте на «Индикаторы/сопротивления/волны/бабочки и прочее-прочее» раз и навсегда )… Обратите внимание на моменты управления большим капиталом. Поинтересуйтесь как трейдят и что трейдят большие хэджфонды… Да вы не сможете торговать как они, но вы сможете понять слабые места большого капитала. Поизучайте взаимосвязи между рынками и инструментами. Иными словами научитесь понимать глобальные тенденции… Именно они определяют что происходит внутри дня… И только тогда уже можете приступать к изучению «Индикаторы/сопротивления/волны/бабочки и прочее-прочее» т.к. эти инструменты помогут лучше подобрать точку входа. Но без понимания в каком направлении, любая ТС построенная на анализе чартов, ленты, стакана, объемов и т.д. и т.п. или ничего приносить не будет, или копейки за адский труд…»

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал