Избранное трейдера Робот Бендер

Первый миллион проще заработь в реальном секторе

- 13 сентября 2016, 20:16

- |

1. Когда ты молод и беден, у тебя есть только ты, ты должен максимально вкладывать в себя, под словом вкладывать я имею ввиду не деньги а силы и мозги(т.к. денег у тебя нет). Пойми что тебе нравиться, учись этому(благодаря интернету можно освоить почти любую профессию на начальном уровне).

2. Устройся по найму в компанию которая оперирует в твоей сфере, заводи контакты, повышай свою квалификацию, пробуй нестандартные решения

3. Набравшись опыта и связей, досконально изучив и поняв как работает тот или иной бизнес изнутри, открывай свое дело в этом же направлении

4. Развив свой бизнес до масштабов среднего-крупного в своей нише, продавай его

5. Выручив от продажи 3-5 млн долларов, можно подумать о инвестициях на фондовом рынке

Раньше 5 шага о фондовом рынке лучше вообще не думать.

Инвестиции на фондовом рынке имеют смысл только когда у тебя достаточно средств что бы жить на одни только дивиденды.

( Читать дальше )

- комментировать

- ★12

- Комментарии ( 50 )

Как повысить эффективность инвестиционного портфеля

- 13 сентября 2016, 12:55

- |

Как узнать, обеспечиваете ли вы максимальную эффективность инвестированных средств в хорошие периоды рынка?

Как узнать, обеспечиваете ли вы максимальную эффективность инвестированных средств в хорошие периоды рынка?

Ниже рассмотрен ряд вопросов, найдя ответы на которые, инвестор сможет оценить, насколько хорошо работает его портфель. Общая цель этих вопросов — заставить трейдера задуматься над различными стратегиями инвестирования.

Каким свободным капиталом для торговли вы располагаете?

Когда рынок сильный, избыточный свободный капитал (то есть доступный для торговли, но не задействованный) отрицательно сказывается на отдаче от ваших инвестиций. Лучше всего оценивать этот параметр в виде процентного соотношения. Если рынок находится в понижающемся тренде, вам достаточно держать в виде инвестиций 50% или менее от общей суммы своего капитала, а остальные 50% — в наличном виде. Некоторые инвесторы держат в наличном виде до 100% капитала, когда рынок слабый, и инвестируют до 99.9% при сильном рынке. Поэтому проанализируйте свой портфель, чтобы понять, какой процент вашего капитала находится в наличном виде. После этого задайтесь вопросом: стоит ли увеличить долю инвестиций?

( Читать дальше )

Обесценивание денег (и при нулевой инфляции тоже)

- 11 сентября 2016, 23:07

- |

Подарок на день рождения, правило универсальной середины

- 11 сентября 2016, 17:35

- |

Сегодня у меня день рождения, и поэтому я решил тем, кто меня читает и смотрит на ютубе, сделать небольшой подарок, а именно рассказать о правиле универсальной середины, которое входит в теорию универсального торгового метода. вот зарисовка о середине движения вообще (всего три с небольшим минуты).

( Читать дальше )

Про шорт Сбербанка

- 08 сентября 2016, 13:22

- |

Статья специально для тех кто застрял в шортах сбербанка. От программиста и кванта.

Во первых

Сбербанк — один из самых трендовых инструментов на Московской бирже. Любой алгоритмист Вам об этом расскажет. Это первое что ты понимаешь, когда начинаешь использовать статистический подход к трейдингу.

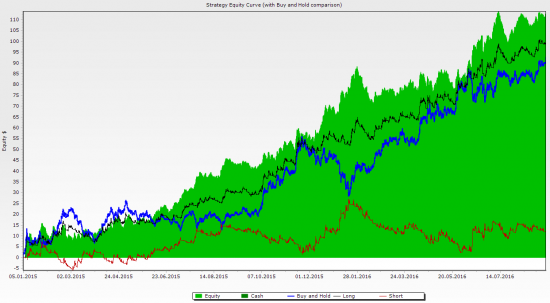

Вот так выглядит эквити трендового робота на акциях Cбербанка:

Нормально, да?

Между прочим, вот ссылка, на моём сайте Вы можете скачать его совершенно бесплатно!

Во вторых

Застрял в шортах Сбербанка после нескольких лет торговли — прекрати торговать!

Серьёзно. Если такие простые и очевидные вещи о которых можно почитать и посмотреть из каждого утюга не уложились в голове за много лет активного трейдинга — ну пора наверное делать выводы какие-то.

( Читать дальше )

Недооцененные акции российских компаний: обзор НКНХ ао

- 04 сентября 2016, 22:50

- |

Этой статьей я хочу открыть рубрику, которую надеюсь вести регулярно. А именно находить и рассказывать о недооцененных компаниях на российском фондовом рынке, акции которых мне кажутся очень перспективными и либо уже в моем портфеле, либо в очереди на покупку.

И самым первым делом я решил пройтись по нефтехимической компании ПАО «Нижнекамскнефтехим».

Лично для себя эту компанию я открыл несколькими неделями ранее, когда искал по мультипликаторам недооцененные акции тех компаний, финансовые отчеты которых мне также нравятся.

Так что по ПАО «Нижнекамскнефтехим» ситуация следующая:

Тикер: NKNC

Первая покупка: 27.07.2016

Далее также были докупки, поэтому итоговая цена входа: 54.5 рублей

Текущая цена: 62.9

% прибыли на текущий момент: 12.5%

В общем и целом компания пока не разочаровывает. Далее давайте по порядку.

Мультипликаторы.

( Читать дальше )

Что мы сделали на смартлабе за эту неделю?

- 03 сентября 2016, 15:43

- |

1. Сделали ссылки на pdf финансовых отчетов компаний в разделе фундаментальный анализ.

Туда еще добавим ссылки на годовые отчеты для вашего удобства

2. Там наверху вы видите буковку Е рядом с каждым годом. Я себе ее сделал, чтобы было удобнее редактировать данные отчетов.

3. В разделе Новости акций мы убрали имена авторов постов и оставили только заголовки. Кроме того убрали разноцветные заголовки. Так удобнее воспринимать заголовки новостей.

4. в портфель акций мы добавили кнопку, которая удаляет все бумаги из портфеля одним нажатием.

Кстати всего 107 человек использовали этот сервис! Пока он максимально простой. Когда будем видеть спрос — будем постепенно усложнять.

Кроме того мы добавили 1-й столбец с номерами, чтобы было видно сразу сколько всего бумаг в портфеле.

( Читать дальше )

Взгляд моей жены на рынок недвижимости или является ли опцион средством хеджирования?

- 03 сентября 2016, 08:17

- |

Встал тут у меня в семье вопрос о покупке маленькой недвижимости. Денежки хранятся в долларах. Так вот, для того что бы совершить покупку, их, следовательно, нужно перевести в рубли. Жена у меня человек экономически подкованный (как она думает) и в совершенстве владеет такими терминами как «стагнация рынка недвижимости», «сезонное уменьшение спроса», «курс на ослабление национальной валюты», «рецессия, инфляция, девальвация», «уменьшение покупательной способности населения», «сжатие потенциально возможной базы ипотечных заёмщиков». Из всей этой непонятной мне белиберды она делает вывод, что с покупкой недвиги надо повременить с полгодика. Цены, говорит она, останутся такими же, а то и припадут, а доллары мы сможем продать по значительно более высокому курсу.

Логично, чё.

И тут я задумался. Так ведь в финансовом мире давно придумана всякая хрень возможность застраховать себя в подобных не очевидных случаях. И называется эта страховка -

( Читать дальше )

По следам поста А. Кречетова «Почему большинство не зарабатывает на рынке?»

- 02 сентября 2016, 12:59

- |

Посмотрел видео, Алексей, ты конечно жук тот еще.

Околорыночники, говорит Алексей в контексте про плохих, бесполезных околорыночников, объясняют, почему цена пойдет туда или сюда через графики (при помощи методов теханализа) или через мотивацию крупных игроков (почему-то он их называет «куклами»). Это все бред, говорит Алексей, надо читать умные книги и объяснять куда пойдет цена через понимание «вещей экономических», через правильный анализ множества макроэкономических факторов, влияющих на цену))).

Хаха.

Допустим, ты играешь дневной таймфрейм в самом подвижном инструменте на сегодня, а именно в нефти.

Нефть упала с 51.5 до 41.5 (-20%) за 4 недели, сразу выросла обратно на +10 долларов (+22%) до 51.5 за три недели и за следующие две недели упала на -12% — какая здесь макроэкономическая причина? Никакой. А спекулятивная причина есть. Фьючерс живет 1 месяц, спекулянты вынуждены за 4 недели провернуть, то, что по другим инструментам идет 90 дней.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал