Избранное трейдера Робот Бендер

Причины проигрыша мелких игроков на бирже.

- 30 сентября 2019, 14:17

- |

Их всего две.

1) Неправильный риск менеджмент.

2) Игра с отрицательным мат. ожиданием.

Неправильный риск менеджмент.

1) Даже если у Вас торговая система с положительным мат. ожиданием, (что на самом деле маловероятно), то проиграть все равно возможно, если неправильно распределить риски на сделку и тогда при череде неудачных сделок можно обнулить счет, хотя по сумме всех сделок система приносит выигрыш.

2) Использовании плечей (неспособности игрока удержать сильное колебание)

3) Высокие ставки на один финансовый инструмент и не принятие в учет риска различных форс-мажоров ( чрезвычайные происшествия, катаклизмы…).

Игра с отрицательным мат. ожиданием.

1) Первым фактором является комиссия биржи и брокеров. При равновероятном исходе события именно этот фактор делает вашу игру с отрицательным мат. ожиданием. Чем ниже выигрыш по отношению к комиссии, тем большее положительное математическое ожидание вам нужно иметь в вашей торговой системе. Для уменьшения этого фактора нужно по максимуму уменьшать брокерскую комиссию на сделку и по максимуму увеличивать игровой диапазон цены. (играть на большие колебания цены)

( Читать дальше )

- комментировать

- ★27

- Комментарии ( 41 )

Финансовые результаты ЛЧИ за 2015-2018 годы

- 29 сентября 2019, 00:19

- |

Оргвыводы:

Если в этом году выиграл, то в следующем или через год проиграешь. И наоборот.

В результате — воздух нагреешь, брокера накормишь и жизнь просрёшь. А она у тебя одна.

Вышел на пенсию в 31 год! - Про ЛИЧНЫЙ пассивный доход!

- 28 сентября 2019, 23:08

- |

Как считал?

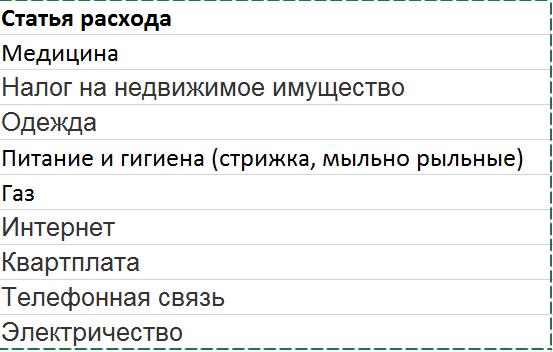

Я включил все статьи расхода, без которых обойтись нету возможности лично мне (то есть, рассматриваю ситуацию, что я уволился со всех работ и сижу дома. Ем, какаю, гуляю пешком, лечусь, сижу в Интернет, плачу квартплату и более ничего).

На изображении представлена таблица статей расходов.

( Читать дальше )

SPX500: Часть 3. Район 5000 в текущем цикле?

- 26 сентября 2019, 21:46

- |

Излагаю свое видение рынка, как и каждый человек могу полностью ошибаться и быть неправым.

В этот раз все коротко.

1. Откладываем канал.

2. Используем логарифмическую шкалу, чтобы на большом временном промежутке исключить инфляционный вклад в цену.

3. Видим, что цена сейчас находится в середине канала.

4. Стрелка легла в 4777, но я для красоты назвал бы это — «район 5000».

5. Середина канала — это не очень хорошо — тут вариантов множество:

- плавный рост вверх

- флет на текущем уровне до последнего момента

- поход вниз канала с возможным ложным пробоем вниз

- настоящий пробой канала вниз с потенциалом падениям на высоту канала (до 1500-1600).

6. Вот такой канал у меня получился.

7. если конвертировать его в линейный формат получается вполне себе экспоненциальный рост.

Удачной конференции СЛ участникам!

Мой ЗОЖ, часть 2. Еда

- 25 сентября 2019, 19:11

- |

Считаю, следуя природе, что есть можно любую обычную для человека пищу. Главное — не обжираться.

Однако, есть предпочтения и, все-таки, некоторые ограничения. Хотя ограничения не жесткие.

Итак, по порядку.

На завтрак у меня всегда либо овсянка, либо гречневая каша с нежирным молоком и горсть ядер абрикосовых косточек.

Затем кружка мокаччино (кофе с какао 50 на 50 + немного молока).

Далее.

Ограничено употребляю соль. В общепите никогда ничего не досаливаю.

Предпочитаю еду, в которой отсутствуют буквы Е и заменители натуральных продуктов. Например, практически не употребляю колбасы, сосиски/сардельки, магазинные пельмени и др. переработанное мясо (когда есть выбор, естесссно).

Предпочитаю еду не из мучных продуктов (хотя спагетти люблю, но ем редко) и без картофеля.

Предпочитаю рыбные блюда мясным, когда есть выбор.

Обожаю и часто ем овощи, кроме картошки, в любом виде — тушеные, жареные, в супах, как гарнир, в сыром виде — в салатах.

( Читать дальше )

Реальный инвестиционный кейс или как я зарабатываю на Сбербанке 30 000 рублей в месяц

- 23 сентября 2019, 11:54

- |

Я инвестор. Инвестирую очень давно, еще с 1997-го года. Инвестиции позволяют мне наращивать капитал быстрее инфляции и дают мне пассивный источник дохода.

Читайте до конца, и вы узнаете, каким образом мне удается зарабатывать на Сбербанке 30000 рублей в месяц. Покажу все расчеты. Приведу доказательства.

Почему Сбербанк?

Все мы, конечно, знаем, что Сбербанк является основным выгодоприобретателем от развернувшейся кампании отзыва лицензий у банков, которая стартовала с приходом на пост председателя ЦБ Эльвиры Набиуллиной, потому что, зачастую именно Сбербанк выплачивал застрахованные АСВ денежные средства вкладчикам банков, чьи лицензии были отозваны. И во многих случаях эти деньги вместе с вкладчиками оседали в Сбербанке. Поэтому, на фоне частого отзыва лицензий у различных других банков, доверие к Сбербанку только крепло. И это отражалось на росте клиентской базы как физических, так и юридических лиц. Кстати, до сих пор подобный эффект от данной кампании по отзыву лицензий у банков не исчерпан.

( Читать дальше )

Про "95% трейдеров сливает"

- 23 сентября 2019, 01:46

- |

Анализировались торговые результаты 19646 дэй-трейдеров (или «интрадейщиков»), начавших торговать фьючерсом на бразильский индекс с 2013 по 2015 годы (сложно верится, но в статье утверждается, что третий по ликвидности в мире). Результаты неутешительны (на картинке выше) и гораздо хуже утверждения «95% трейдеров сливает»:

1) вероятность остаться «в плюсе» монотонно падает со временем (см. картинку выше — черная линия до комиссионных, красная — после):

( Читать дальше )

Использование облигаций для защиты диверсифицированного портфеля акций от глубокой просадки по счету в случае коррекции рынка – положительный опыт

- 20 сентября 2019, 12:41

- |

Любой портфельный управляющий знает, насколько тяжело бывает переждать (перетерпеть, «пересидеть») коррекцию на фондовом рынке. Тут я подразумеваю, что речь идет о *в целом бычьем на средне-сроке* рынке. Именно такой рынок мы наблюдаем в России последние 5 лет и в США – последние 10 лет.

Поэтому меня этот вопрос волновал – как защититься от просадки, и (боже упаси!) не продавать ничего на падении/«на дне». Со студенческих времен я помнил, что облигации – один из таких методов защиты. Тем не менее, я никогда ранее его не применял – облигации казались мне «слишком низкодоходным» инструментом.

Только 3 года назад я впервые для себя начал экспериментировать с облигациями. При этом первые свои акции купил 22 года назад. Что могу сразу сказать – для тех кто искушен в акциях, бояться облигаций не надо, они проще акций, причем существенно (но осторожно с подводными камнями!). Поработать головой там все-таки придется – мы имеем на московской бирже около

( Читать дальше )

Сбербанк - самый говённый брокер.

- 18 сентября 2019, 14:03

- |

Банком пользуюсь давно, банковское обслуживание устраивает. Сбербанк онлайн удобный. Получение и погашение кредитов за 2 минуты. Карту кредитную дали бесплатную голд. Всё прекрасно, он реальный лидер рынка и показатель для остальных, как надо работать.

Открыл ради интереса в этом феврале брокерский счёт в Сбере. Помните, была акция «Три месяца без комиссии за сделки». Конечно воспользовался, заодно и сравнить с другими брокерами.

Через полгода пользования твёрдо скажу — он хуже всех брокеров, какие я видел (ВТБ, Открытие, БКС). Перечислю недостатки:

1.Нет нормального личного кабинета, говорят ставьте приложение Сбербанк инвестор. А я хочу с компьютера пользоваться. В Сбербанк онлайн много чего нет (самое главное — вывода денег, перевода денег между срочным и фондовым рынком). Нет возможности посмотреть накопленный налог перед выводом. Для вывода денег нужно звонить в клиентскую службу и давать голосовое поручение. И это называется самый цифровой банк.

2.Не дают вывести деньги «в маржу». Требуют, чтоб на Т+0 были свободные средства. Это жутко неудобно. У меня был большой бумажный незафиксированный профит, бумаги на счету маржинальные, без плечей. Я хотел сначала вывести деньги, а на другой день зафиксировать прибыль, так как при выводе вычитают налог. А я хотел налог заплатить через год. Сказали — так у них запрещено, сначала продай, жди 2 дня, потом выводи.

3.Частые технические проблемы. Иногда в квик не пускает. Сегодня хотел вывести деньги, позвонил — сказали «У нас сегодня технические проблемы с выводом денег, мы работаем над этим, позвоните завтра.» Собственно, из-за этого и решил написать эту статью.

4.Дольше всех не перечисляют дивиденды. Где-то на 5 дней позже, чем в ВТБ по одной и той же бумаге. Плюс, если бумага была взята на плечи, дивиденды за плечевую часть перечисляют только на брокерский счёт, хоть в настройках стоит выводить на карту (неплечевые идут на карту). И ещё кидок от них: ваша бумага в день отсечки может оказаться в РЕПО, тогда дивы по ней приходят ещё на неделю позже.

5.В офисах нет умных сотрудников по брокерскому обслуживанию, они все деревянные. Сложные вопросы (подать акции Лукойла на выкуп по оферте) в принципе невозможно выполнить. В ВТБ с помощью тех.поддержки менеджер смог найти шаблон поручения, принять его и исполнить.

6.И ещё лютый фейл, который меня бесит — ОФЗ у них считаются немаржинальной бумагой. Имея на счету дофига ОФЗ, невозможно выставить заявку на покупку акций (тазы в интересных мне бумагах). Я бы, если нальют — ОФЗ потом продал. А Сбербанк требует, чтоб сначала продавал облигации, а только потом выставлял заявки.

( Читать дальше )

Что круче ФА или ТА? Возможно смогу поставить точку в битве тысячелетия. Палю ГРААЛЬ!

- 17 сентября 2019, 15:23

- |

Участники замеса приводят кучу доводов в обе стороны, не понимая, что вся правда как обычно между.

Идеальная точка для входа, находится в месте, где сходится и ТА и ФА.

Ну согласитесь, шортить бумагу в момент когда объявили байбек, выплату крупных дивидендов, сделки M&A очень не логично. Или шортить компанию в момент роста цены на основную продукцию. Пример как сейчас с нефтью. Я допускаю, что с дронами это все на неделю, но для меня комфортнее найти вход на покупку, чем искать откуда шортануть. Если выйдет новость, что СА полностью восстановила добычу, тогда можно начать думать о шортах. Хотя лучше совсем отказать от шортов:)

К чему это я?

Я перепробовал тысячу индикаторов еще со времен увлечения Форекса. И остановился на первоисточнике. Что для индикатора источник? Правильно! ЦЕНА! МАТЬ ее ЦЕНА!

Все остальное от лешего. Стохастики, мувинги и тд. Я конечно понимаю, что возможно я просто не умею их готовить… но так вышло.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал