Избранное трейдера Робот Бендер

Опыт трейдера и его ФИЛОСОФИЯ 15 (Вступление. С кем ты?)

- 29 июня 2019, 18:58

- |

Эта серия постов для здоровых и благоразумных людей у которых получилось заработать в реальной жизни и пока не получается заработать на бирже. Итак, поехали!

Когда вы впервые приходите на рынок, вы позитивны, вам сразу же начинает казаться, что деньги с легкостью можно заработать на бирже. Что может быть проще? Лежишь дома на диване с ноутом, нажал пару кнопок, купил дешевле-продал дороже и деньги упали в карман. Что у вас не получилось? Тогда идем далее, вы регистрируетесь на тематических ресурсах, сайтах, каналах, из них еще больше узнаете о трейдинге, общаетесь с такими же неудачниками, в большинстве своем, «гурами» и более удачливыми трейдерами — профессионалами финансового рынка, но их единицы, находите советы и понимание, покупаете книги, конференции, семинары и вебинары, кучу мониторов и другого IT-оборудования, торгуете дома или снимаете рабочее место в дилинге (темы трейдинга и все ему сопутствующее, постоянно поддерживаются, задаются направления обсуждения владельцами этих сайтов, каналов и прочей финансовой индустрией, так как они этим зарабатывают, завлекая вас в эту сферу деятельности — все вы уже на крючке). В общем последовательность не важна из всего вышеперечисленного, но это все будет в той или иной степени. Что у вас опять не получилось заработать? Почему не получилось? Может с вами что-то не так? Что же делать? Ну тогда в ход идет крайний случай. Ооооо, эврика! Тут же на тематических ресурсах много зарабатывающих «гур» и гурий, типа, Васи, Рвача Грелок и Ловца Краев, Папа Заболел, Малевичей, андорских хеджеров, из отряда пернатых и прочих лапчатых, примеров на этом сайте масса от откровенных мошенников до непрекрытого непрофессионализма. Они говорят, что зарабатывают на бирже — только дай денег в ДУ (вот где легкие деньги — переклыдывать на вас убытки и это в лучшем случае, в худшем — вы останетесь просто без денег). Мы профессионалы! Доверяй профессионалам! А кто вы? Тварь дрожащая ..., конченная лошара ©. Деньги, они вот они, только руку протяни, легче не бывает. Вы дали денег в так называемое ДУ… Шо, опять… Вы еще больше потеряли денег? И…

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 14 )

ВТБ - письма "счастья" и бонусы миноритарным акционерам

- 29 июня 2019, 09:29

- |

Каждый год все акционеры ждут ГОСА — Годового Общего Собрания Акционеров. На данных собраниях решаются и утверждаются различные стратегии компаний и конечно же выносится решение о размере и выплате дивиденов. Почти все собрания проходят летом и перед собранием компании оповещают своих акционеров о дате ГОСА. Все акционеры знают, что такое письма «счастья» для голосования на ГОСА. Каждый год наши корпорации тратят достаточно много денег, так как по закону должны оповестить своих акционеров о дате годового собрания. Обычно это несколько листов в которых оглашены повестка будущего собрания и вложены листы для голосования. Большинство компаний подходят к этому формально, следуя букве закона.

( Читать дальше )

Переводы в IB

- 29 июня 2019, 08:27

- |

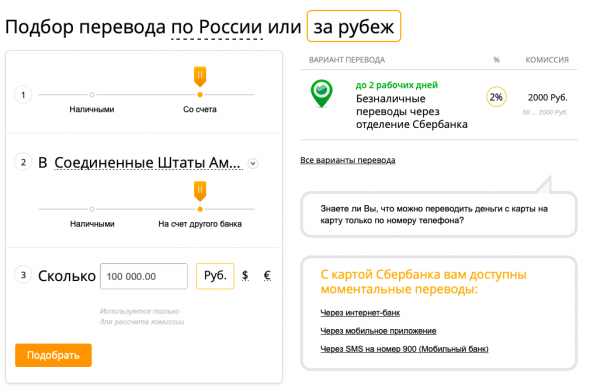

Уточнил тарифы у банков. В среднем получается 1000-2000р. за перевод рублей заграницу.

https://www.sberbank.ru/ru/person/remittance/in_out

Я пользуюсь только иностранными дочками- Ситибанк, Росбанк.

Так вот, сегодня получил отличную новость от Ситибанка, что комиссия за перевод рублей в IB по тарифу «CitiOne Plus», «Citi Priority», «Гуру» равна 0 рублей и тарифицируется как обычный межбанковский перевод, при соблюдений условий тарифа.

Для «CitiOne Plus» нужно поддерживать среднемесячный остаток 300 000р. на счету, открыв допустим депозит в рублях или долларах. Так же не забываем, что Ситибанк это дочка американской группы Ситигруп, что позволяет получать переводы из IB максимально быстро (примерно 1 рабочий день).

https://www.citibank.ru/russia/pdf/rus/CO-tarif.pdf

( Читать дальше )

Умный или ученый? По итогам пятничных постов.

- 29 июня 2019, 00:33

- |

Люди хотят похудеть, разбогатеть, подкачаться, потр@хаться, вкусно пожрать и оторваться.

Поумнеть, бл@дь, никто не хочет.

Думаю, этот тезис объясняет большую половину дискуссий прошедшей пятницы.

С уважением

Ловите сильнейший контрариан индикатор по S&P 500 — нас ждет еще одна волна бычьего ралли

- 27 июня 2019, 23:59

- |

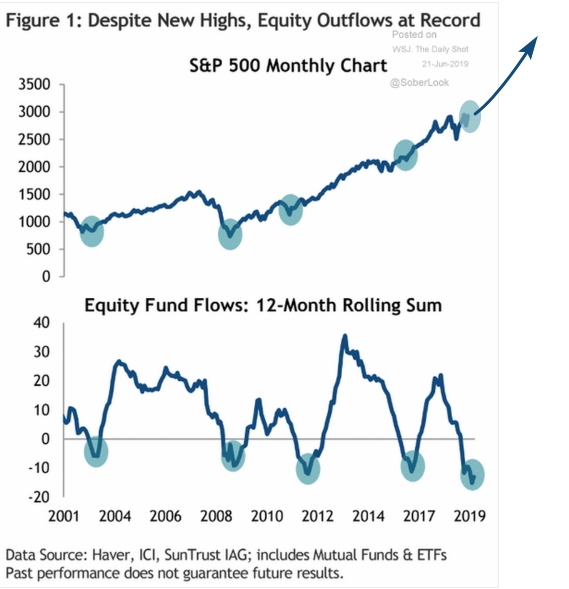

На ZeroHedge в одной из последних публикаций (посвященной детальному разбору почему «страховочное» снижение ставки ФРС в этом году не сработает, в отличие от ситуации 1995 года) выложили сильнейший индикатор для фондового рынка из серии «посмотри и сделай наоборот». Речь о денежном потоке в фонды акций, который находится на минимумах за последние несколько десятилетий:

(Денежный поток в фонды американских акций находится на минимумах за последние несколько десятилетий. Сверху — динамика индекса S&P 500, снизу — денежный поток в фонды американских акций, суммарное значение за 12 мес в млрд $)

Как видно из графика — инвесторы всегда выводили свои средства из фондов акций в моменты разворота рынка для очередного рывка вверх. Так что перед нами типичный контрариан индикатор, подающий выраженный сигнал о надвигающейся волне роста на фондовом рынке США. Ждем снижения ставки от Пауэлла в июле, сделки Трампа с Китаем и можно покорять новые вершины. И вполне возможно, что это совсем не шутка…

____

мой блог/яндекс-дзен

Список акций с нулевой стоимостью.

- 27 июня 2019, 10:03

- |

Мой прошлый пост о бесплатных акциях >>> https://smart-lab.ru/blog/546690.php вызвал активное обсуждение. С начала хочу поблагодарить всех за оставленные комментарии, а также интересные мнения. В этой теме я решил ответить на часто задаваемые вопросы.

Стратегия обнуления балансовой цены акций не имеет отношения к трейдингу. Её в большей степени можно отнести к долгосрочной спекуляции. Отправной точкой для начала её реализации служит любой финансовый кризис или личная оценка будущего роста конкретной компании.

Теперь по просьбам трудящихся я озвучу список акций в моём портфеле, по которым квик отображает нулевую балансовую стоимость. По убыванию: Башнефть (BANE), Татнефть (TATN), МРСК ЦП (MRKP), Черкизово (GCHE), Полиметалл (POLY), Полюс (PLZL), МРСК Волги (MRKV), ФСК ЕЭС (FEES), Россети (RSTI), Роснефть (ROSN), Сбербанк (SBER), Лукойл (LKOH), ИнтерРАО (IRAO), МосБиржа (MOEX), Новатэк (NVTK).

Следует также отметить акции, которые не смогли достигнуть нулевой отметки в своей балансовой стоимости. По убыванию: Ростелеком (RTKM), АФК «Система» (AFKS), РусАгро (AGRO), ВТБ (VTBR), МТС (MTSS), Детский мир (DSKY), Банк «Санкт-Петербург» (BSPB), Магнит (MGNT).

( Читать дальше )

Акции. Как бесплатно их взять на бирже?

- 26 июня 2019, 10:19

- |

Давно я прокручивал в голове тему бесплатных акций на бирже. Сегодня настал тот день, когда я морально готов об этом рассказать. С фондовой биржей я работаю очень давно и можно сказать «прошёл и огонь, и воду, и медные трубы». На своём жизненном пути мне приходилось видеть огромное количество аналитиков и «успешных трейдеров». Большинство из них закончили жизнь в небытие или в лучшем случае отправились в рабство (работать по найму).

Начну с нескольких слов про У.Баффета. Я давно поймал себя на мысли, что 99% людей неверно интерпретируют его слова. Большая часть информации доходит до читателей в искаженном виде. Вероятно, это делается умышленно. Я использую в своей работе первоисточник без посторонних комментариев. Мы разберемся в деталях в ходе данного поста.

Теперь отдельный абзац об аналитиках и брокерах. Их прогнозы и комментарии я практически не читаю. Во-первых, аналитики получают зарплату и ничем не рискуют, даже если прогноз будет неверным. Поэтому, очень часто они несут откровенную ересь. Во-вторых, брокер получает выгоду с комиссий. Поэтому, ему интересно, чтобы клиенты совершали как можно больше операций. Даже если клиент потеряет все свои деньги, брокер всё равно получит свою комиссию. Довольно часто советы некоторых брокеров у меня вызывают тихий ужас. Их мы тоже не будем слушать. Задача брокера: купить нам ценные бумаги и всё. Дальше мы будем думать сами.

( Читать дальше )

РТС экономика! Сколько вешать в бочках?

- 23 июня 2019, 17:30

- |

20 лет назад одного профессора спросили, почему он не ходит на выборы. Тот не моргнув глазом ответил, что от этого, ровным счетом, ничего не изменится. Прав он или нет давайте копаться в истории.

Многие говорят, что в России все зависит от цен на нефть, давайте вместе либо подтвердим либо опровергнем данный тезис.

Ниже представлены графики нефти и экономический индикатор фондового рынка — индекс РТС(желтая линия), который сегодня торгуется на уровне 1360 пунктов. В тот же миг баррель нефти стоит 62 доллара. Выходит, что индекс РТС стоит ровно 22 бочки.

За 20 лет мало что изменилось — РТС вырос в процентах ровно на столько на сколько выросла нефть. Наша экономика как стоила 22 бочки, так и стоит.

Скажите мне, цену бочки через 10 лет и я скажу вам надо ли покупать сегодня российские акции.

Почему перевожу торговлю на MOEX в Interactive Brokers

- 22 июня 2019, 01:38

- |

Узнал сегодня воистину потрясающую новость (спасибо Биотехнологу) — в Interactive Brokers появились самые ликвидные акции МосБиржи!!! Можно написать многотомное произведение в жанре триллер почему IB лучше российских брокеров, я же в силу дефицита времени привел ниже основные моменты.

Отчасти данный пост является ответом Тимофею, который не так давно доказывал, что российская брокерня бедная-несчастная на клиентах ничего не зарабатывает, и поэтому надо повышать тарифы. Как тебе такое, Тимофей Мартынов? Вот сейчас к этим нежным девочкам пришел настоящий мужик, и он всех трахнет, и покажет им, как надо работать для клиента.

Плюсы IB перед российскими брокерами:

1. Американская юрисдикция. Думаю, всем все понятно, вкратце: ваши деньги на пару-тройку порядков лучше защищены, чем в России. Уже хотя бы потому, что американским жуликам некуда сбегать с вашими деньгами, их достанут из-под земли (выдача практически из любой точки земного шара) и заставят ответить по всей строгости сурового американского законодательства. В отличие от

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал