Не нужно зарабатывать, необходимо накапливать! Не дёргаться. Покупать тех, кто зарабатывает. Не торговать на новостях, идти постепенно, от малого к большему. Дорога на вершину начинается с первого шага. Соблазн быстро приумножить капитал верный способ потерять деньги. Не играть, консервативная тактика позволяет стабильно зарабатывать. Не нужно жить фондовым рынком, это самое опасное, что может случиться. Нужно меньше следить, только знать инфу по дивидендам, не обращать внимание на происходящие события, плюнуть на кризисы и прогнозы, держать акции. Чем больше ты думаешь, тем больше ошибаешься!

Меня совершенно не интересует в какую сумму денег оценивает рынок мой портфель в текущий момент. Меня интересует количество акций в моем портфеле, чем их больше — тем лучше. Чем дешевле будут акции, тем больше я смогу купить. Чем больше куплю, тем больше дивидендов буду получать. В этой логике нет страха.

Сильно повлияет на результат: покупаются акции приносящие не меньше 10% дивидендов в год. Когда эти акции приносят меньше 5% дивидендов в год они продаются и покупаются те, которые удовлетворяют первому требованию, то есть сургут был бы продан, когда он стоил выше 22 рублей в 2007 году и откуплен ниже 10 рублей в 2008 году; и второе – портфель всегда диверсифицируется так, чтобы в нем было по итогам года как минимум 13 эмитентов, из которых 6 высокодивидендных рисковых.

В большие кризисы, при просадке широкого индекса ММВБ на 30% или более, разумно покупать, в первую очередь, избранные голубые фишки – они быстрее вернут себе более или менее справедливую оценку. И в то же время, разумно начинать детальный разбор представленных на рынке акций второго эшелона. Будет доходно, после первой волны восстановительного роста, отчасти перейти из голубых фишек в отстающие избранные акции второго эшелона.

Инвестор, чей портфель состоит из правильно подобранных акций, должен быть готов к колебаниям их рыночной стоимости. Он не должен ни расстраиваться из-за ощутимого падения цен, ни бурно радоваться при ощутимом их повышении. Он всегда должен помнить, что рыночные котировки нужны ему лишь для того, чтобы удобнее было принимать обоснованные решения.

Планируйте свое будущее на 10-20-30 лет вперед! Идите к цели и регулярно сверяйте пройденный маршрут с картой! Читайте книги, развивайтесь!

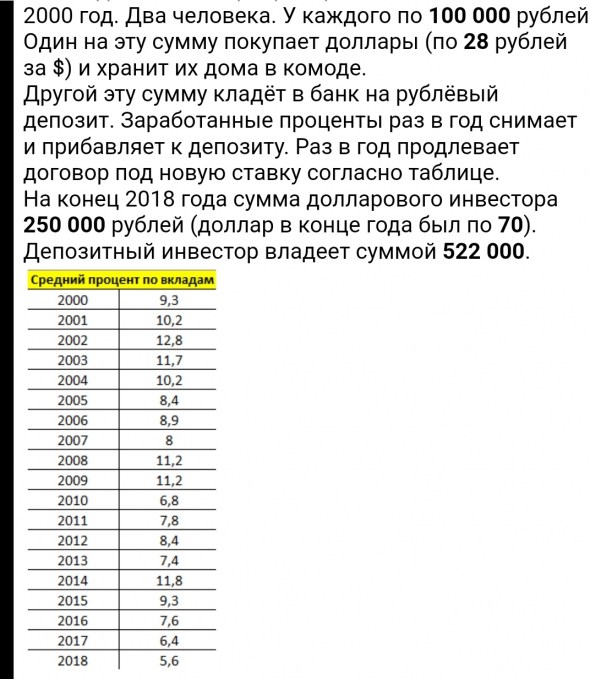

Средний темп роста, годы и сложный процент сделают вас исключительным с годами.

Новости тг-канал

Новости тг-канал