Избранное трейдера wertiks

Наглядное пособие по изменению цен опционов в зависимости от волатильности

- 02 апреля 2019, 12:15

- |

Для тех, кто начинает свой путь в опционах, хочу представить некоторые картинки, которые помогут получить представления о рисках продажи непокрытых опционов.

Исходные данные для графиков:

— Расчеты для опционов на индекс РТС;

— волатильность, принятая за 1 примерно = 22

— время до экспирации 500 торговых часов. (у меня расчеты в часах; 1 день = 14 часов)

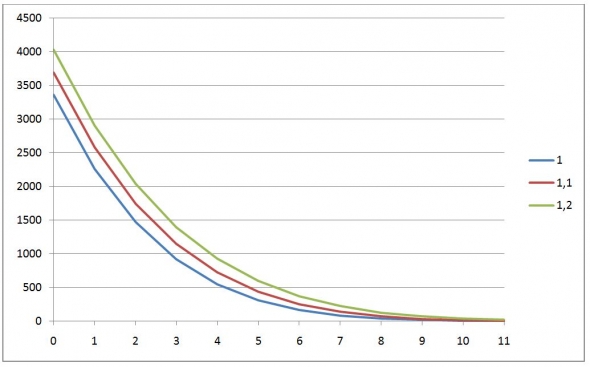

Первая картинка это то, как обычно воспринимается повышение цен опционов в зависимости от изменения ожидаемой волатильности.

По горизонтальной оси отложены страйки, где 0 это центральный страйк. Вертикальная ось – цена опциона. Синяя линия – цены при волатильности принятой за( 1). Красная линия при волатильности (х1,1). Зеленая линия при волатильности (х1,2). Много линий рисовать не стал, поскольку картинка весьма очевидна.

Теперь посмотрим на ситуацию с повышением волатильности немного с другой стороны. Посмотрим во сколько раз

( Читать дальше )

О жизненной позиции нищебродов и лудоманов (воскресное)

- 31 марта 2019, 12:08

- |

КМК. те кто вопит о возможности приумножить в разы деньги на бирже, учились этому на игровых автоматах, нажимая кнопку MAXBET. Как можно надеяться на чудо и вбухивать все деньги, имея из движимого и недвижимого имущества рваные трусы с носками и ноутбук в кредит? Не понимаю...

Но… Я надеюсь, что победит дружба...

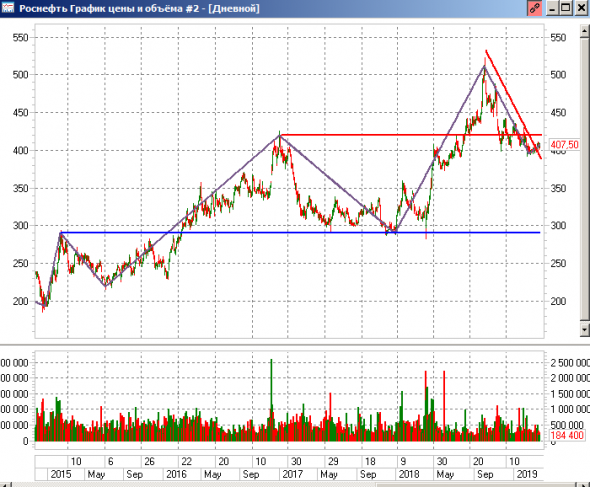

Zigzag4 с наклонными уровнями

- 28 марта 2019, 19:24

- |

выглядит так:

код индикатора:

( Читать дальше )

ТЕОРИЯ. Продажа - это Покупка? Шорт - это Лонг? Краеугольный Камень Спекуляции.

- 28 марта 2019, 16:26

- |

"И кое-что ещё, и кое-что другое,

О чём не говорят, чему не учат в школе..."

«С этой минуты мы начнём с Вами делать то, чего не делает НИКТО. Ну, или почти никто.

Только в этом — Наш шанс выжить.» (М. Лоссбой)

И снова здравствуйте, дорогие мои Коллеги-Друзья.

Сегодня утром я прочитал очень симпатичную статью моего Друга, петербуржца Дона Маттео:

Так чем же все таки шорт отличается от лонга?

Статья его мне крайне приглянулась, поэтому я выдал там ошеломительный коммент, который идёт вразрез со всеми теориями и идеями «Обучалкиных».

( Читать дальше )

Лохотрон под названием барьерные ноты

- 28 марта 2019, 14:09

- |

Чего только не придумают наши финансисты, чтобы заработать денег. Вот сейчас активно продвигают барьерные ноты. За рубежом я о такой практике не слышал, поэтому возможно это отечественное ноу-хау. На мой взгляд, это полумошенническая схема, сейчас попытаюсь объяснить это на пальцах.

Вот передо мной нота от одного нашего известного финансового института (не буду уточнять от какого именно, потому что смысл у всех одинаковый). Предлагается типа облигация с 10% купоном в валюте. В ноте прописаны аж 5(!!!) акций по которым должно выполниться условие — ни одна из них не должна упасть ниже барьера. Если падает ХОТЯ БЫ ОДНА из пяти то держатель ноты получает деньги исходя из пропорции к этой упавшей акции. В качестве примера, у вас в ноте будут Apple, Microsoft что-то еще выросшее и грохнувшийся The Kraft Heinz Company. Вложив в ноту 100 тысяч баксов на выходе вы получите акций этого KHC на 70 тысяч USD (берется отношение начальной цены самой плохой акции к ее конечной стоимости на дату погашения ноты). При этом четыре другие акции могут замечательно себя чувствовать и штурмовать хаи.

( Читать дальше )

Нефтяная карта мира. Данные ЦРУ.

- 27 марта 2019, 16:28

- |

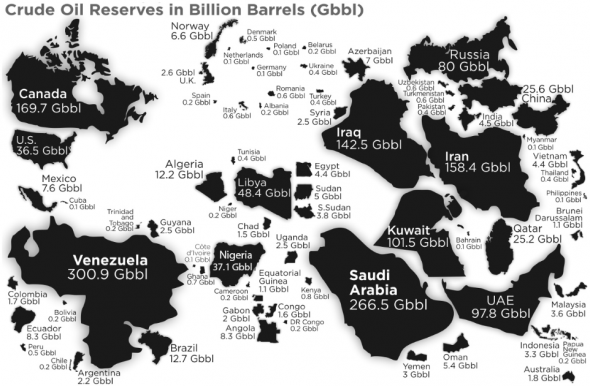

Today’s map comes and it uses data from the CIA World Factbook to resize countries based on the amount of oil reserves they hold.

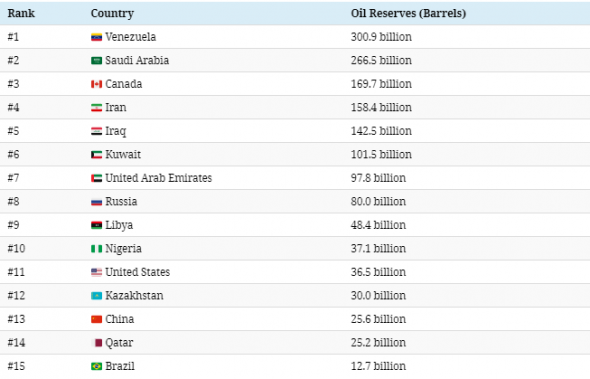

Рейтинг по странам.

( Читать дальше )

Посмотри уже пройденные вебинары!

- 27 марта 2019, 16:25

- |

Сегодня никаких интересных вебинаров на московской бирже не происходит:(

Но сегодня мы хотим предложить кучу прошедших вебинаров в записи!

Их просто масса!

Представляете? Масса полезного материала!

Есть и платные, и бесплатные!

Жми СЮДА и ознакамливайся)

5 признаков приближающегося кризиса

- 26 марта 2019, 17:56

- |

Достаточно часто, в последнее время, всплывает тема надвигающегося кризиса. Тема эта всплывает фрагментально: тут про кривую доходности, там про процентные ставки. При этом, полной картины или чуть более объемной информации не дает никто. Я решил собрать воедино, на мой взгляд, ключевые индикаторы и создать из них общую картину, подтверждающую факт приближения мирового финансового кризиса. Как поется в песне известного исполнителя, у меня на это 5 причин.

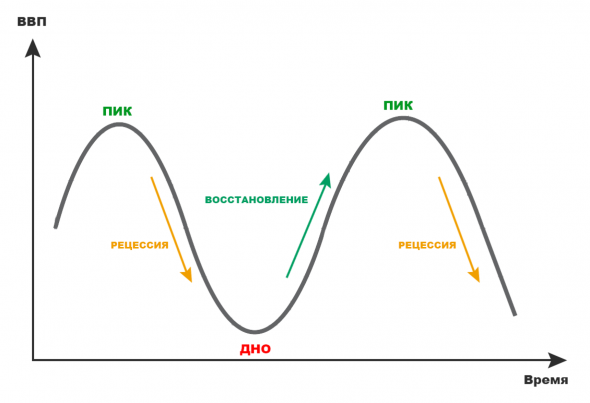

И так, начать хотел бы с того, что ничего сверхъестественного в кризисе нет. Это лишь очередной экономический цикл, когда мировой экономике требуется немного «отдохнуть» и найти новые пути развития, новые точки для дальнейшего роста. Я ориентируюсь на экономику США, как на крупнейшую и ведущую экономику мира. Свою аналитическую модель я строю в рамках экономических циклов Жюгляра, с характерным периодом 7-11 лет, которые включают в себя 4 фазы: Подъем (восстановление) – Пик – Снижение (рецессия) – Дно (кризис).

( Читать дальше )

Новый индикатор Zigzag на lua под quik

- 25 марта 2019, 17:52

- |

Предлагаю его для ознакомления

при установке имя индикатора будет Zigzag

параметр delta задает в % плечо индикатора

цель данного индикатора — помочь быстро найти значимые уровни

планирую этот совместить с предыдущим: https://smart-lab.ru/blog/528924.php

и сделать адаптивный STATDIV

в дальнейшем в зигзаг добавлю отображение уровней

файл индикатора:

https://dropmefiles.com/WyjM2

выглядит на графике так:

сам код индикатора:

Settings=

{

Name = "Zigzag", -- название индикатора

delta=3, -- параметр индикатора

line=

{

{

Name = "zigzagline",

Type =TYPE_LINE,

Width = 1,

Color = RGB(120,90, 140)

}

}

}

function Init()

vMin = 0

vMax = 0

vMinindex = 0

vMaxindex = 0

voldMinindex = 0

voldMaxindex = 0

return 1

end

function OnCalculate(index)

if index == 1 then

vMin = C(index)

vMax = C(index)

vMinindex = index

vMaxindex = index

voldMinindex = index

voldMaxindex = index

v = C(index)

else

if voldMaxindex >= voldMinindex then

if C(index) > (1 + Settings.delta/100)*vMin then

vMin = C(index)

vMax = C(index)

vMaxindex = index

voldMinindex = vMinindex

vFrom = vMinindex

else

if vMin > C(index) then

vMin = C(index)

vMinindex = index

vFrom = voldMaxindex

else

vFrom = vMinindex

end

end

else

if voldMaxindex <= voldMinindex then

if C(index) < (1 - Settings.delta/100)*vMax then

vMax = C(index)

vMin = C(index)

vMinindex = index

voldMaxindex = vMaxindex

vFrom = vMaxindex

else

if vMax < C(index) then

vMax = C(index)

vMaxindex = index

vFrom = voldMinindex

else

vFrom = vMaxindex

end

end

end

end

for i = vFrom, index do

k = (C(index)- C(vFrom))/(index- vFrom);

v = i*k + C(index) - index*k

SetValue(i, 1, v)

end

end

end- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал