Избранное трейдера Максим

Коммуникации Quik Lua с внешним миром.

- 14 декабря 2019, 20:42

- |

Мне нравится Lua. Lua хороший компактный язык на котором можно сделать индикаторы, различные вспомогательные программы, помогающие трейдеру и даже несложные торговые системы (ТС, роботы). Пожалуй единственная книга по Lua — Роберту Иерузалимски: Программирование на языке Lua. Ее можно найти в интернете.

Lua имеет также несложный C-API позволяющий связать программы Quik Lua с внешним миром через DLL и получить доступ практически ко всему, в том числе к любым математическим библиотекам обработки данных, что необходимо для сколь-нибудь сложным ТС. Однако, для этого уже необходимо знание не только Lua, но и Lua C-API, языка С/С++, а также умения писать DLL. При этом надо будет решить еще ряд проблем, которые возникнут по ходу пьесы в процессе этой деятельности. Далеко не каждый пользователь Quik и Lua может все это реализовать в обозримое время.

У Quik Lua (QLua) есть еще недостатки — все события терминала в Lua работают в потоке терминала, и получив из них данные надо как можно быстрей завершать функции обработки этих данных и освобождать поток терминала, иначе терминал просто повиснет. Единственная функция QLua работающая в собственном потоке — это main() и вся сколь-нибудь сложная обработка может находиться только в ней.

Кроме того, для Lua крайне мало библиотек, а существующие работают оч не быстро. В принципе, это и не нужно, если можно организовать связь с внешним миром через C-API. Но нам от этого легче не становится.) Короче, для написания хорошей сложной ТС нам надо выйти за пределы QLua и установить связь с внешним миром, и сделать это доступными средствами.

Сейчас наиболее продвинутым языком, включающим в себя массу библиотек обработки данных является Python. По применимости для обработки данных он, пожалуй, занимает первое место в мире, а по распространенности входит в первую пятерку. В числе библиотек — математические, статистические, машинного обучения и пр., и пр. Таких библиотек более тысячи только в Anaconda, большинство из которых устанавливается при ее инсталяции. Вы можете не использовать Anaconda и скачать Python с сайта

( Читать дальше )

- комментировать

- ★42

- Комментарии ( 89 )

Уважаемые, подскажите, пожалуйста, с чего начать автоматизацию торговли на фондовом рынке и ФОРТС мосбиржи? Брокерский счет с квиком есть:)

- 07 ноября 2019, 20:50

- |

Калькулятор трейдера

- 23 октября 2019, 10:59

- |

Вдруг кому пригодится, ссылку оставлю https://trader-nt.ru/kalkulyator/

Мультипликатор EV простыми словами.

- 27 июля 2019, 16:21

- |

Что такое Enterprise Value (EV)? Значение Enterprise Value, или EV для краткости, является мерой общей стоимости компании, часто используемой как более полная альтернатива капитализации на фондовом рынке.

Самый простой способ оценки акционерной компании — её рыночная капитализация, то есть стоимость акций, умноженная на их количество. Такая оценка дает необъективное представление о стоимости бизнеса по нескольким причинам:

- в стоимости акций заложена спекулятивная составляющая. Как только инвесторы со спекулятивным капиталом видят рост акций, они тут же подпитывают его своими деньгами. Компания оказывается переоцененной, то есть её рыночная капитализация не соответствует реальной рыночной стоимости. Часто можно наблюдать рост акций перед выплатой дивидендов с откатом после выплаты;

- капитализация не отражает внутренней ситуации. Компания может быть прибыльной, но долговая нагрузка будет нивелировать положительные результаты работы.

Для более точной оценки стоимости компании используется финансовый показатель Enterprise Value.

Что такое Enterprise Value.

( Читать дальше )

Кейс Газпром нефти и чем он интересен

- 22 февраля 2019, 21:22

- |

Рад всех приветствовать!

После небольшого перерыва мы возвращаемся к итоговым МСФО за 2018 год, сегодня в фокусе у нас отчет Газпром нефти. Начнем традиционно с дисклеймера.

Анализ в статье не является индивидуальной инвестиционной рекомендацией и пропитан ядом предвзятости автора. Обязательно примите противоядие в виде собственных исследований и расчетов.

Итак, о предвзятости. Мне нравится эта бумага. С Газпром нефтью я работаю уже несколько лет. Когда я покупал ее по 145, она была дешевой. Когда я покупал ее по 220, она также была дешевой. Сейчас в районе 335 руб. она… впрочем обо всем по порядку.

Для статьи я свел операционные и основные финансовые данные за несколько лет. Попутно разобрался с некоторыми интересными нюансами, о которых и пойдет речь.

Операционные данные нефтегазовой компании это прежде всего

1. Добыча (апстрим)

( Читать дальше )

Критерии для продажи облигации из портфеля

- 11 октября 2018, 11:58

- |

Добрый день!

Подскажите, пожалуйста, как лучше поступить с облигациями в портфеле, а то я что-то запутался…

Для упрощения облигации взяты абстрактные. Предполагается, что эмитенты облигаций – надежные, с высокими кредитными рейтингами, с нулевой вероятностью дефолта. Ситуация рассматривается на текущий момент «как есть».

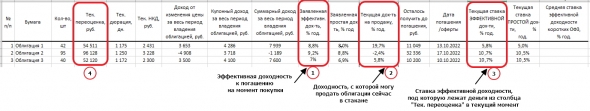

В портфеле есть три облигации (см. рисунок).

Облигация 1в момент покупки давала эффективную доходность 8,8% годовых к погашению (рамочка 1). После покупки котировки облигации начали расти. Сейчас она торгуется на бирже с эффективной доходностью к погашению 5,8% годовых (рамочка 3). И, соответственно, если я ее продам в стакане, то прибыль от инвестиции составит для меня 19,7% годовых (рамочка 2).

Мои рассуждения: за счет роста котировок накоплена хорошая прибыль, которую можно зафиксировать. Кроме того, получается, что средства из графы «Текущая переоценка» (рамочка 4) размещены сейчас всего под 5,8% годовых (так как, если я продам облигацию по текущим ценам и захочу купить ее снова, то покупать ее буду на освободившиеся средства уже с доходностью 5,8% годовых), в то время, как у ОФЗ сейчас доходность выше. Поэтому, как я думаю, эту облигацию сейчас выгоднее продать и вложить полученные средства в любую другую облигацию (того же уровня надежности) с доходностью выше 5,8% — это будет выгоднее, чем продолжать удерживать Облигацию 1 в портфеле. Верно? Или надо смотреть на исходную доходность, с которой покупалась облигация (8,8%, рамочка 1) и искать альтернативы выше этой доходности?

( Читать дальше )

Рублевый долг под давлением возможных санкций и ожиданий повышения ключевой ставки

- 05 сентября 2018, 17:24

- |

Рынок российских рублевых облигаций штормит – распродажа ОФЗ начавшаяся в начале августа вчера возобновилась, давление усилилось после комментариев Председателя Банка России Эльвиры Набиуллиной о том, что появились некоторые факторы, для повышения ключевой ставки. Несмотря на то, что основной тезис был о высокой вероятности сохранения ставки, рынок отреагировал негативно – доходности длинных ОФЗ достигли 8,8 – 8,9% годовых, а индекс RGBI после двухнедельного периода консолидации провалился на новые минимумы. Причины падения рубля и ОФЗ – опасения санкций США в отношении российского госдолга и госбанков и проблемы экономик развивающихся стран. Бегство капитала из таких стран как Турция, Аргентина, Бразилия, ЮАР, обвальное падение их облигаций и валют, конечно, усиливает пессимизм в отношении всех развивающихся стран.

Очевидно, что на ближайшем заседании Банка России ставка будет сохранена на прежнем уровне, но нельзя исключать ее подъема позже в этом или следующем году в случае сохраняющегося давления на рубль, а следовательно и роста инфляции и инфляционных ожиданий. Ожидания роста ключевой ставки будут способствовать уплощению кривой ОФЗ, сокращению спреда между длинными и короткими ОФЗ.

( Читать дальше )

Даже при снижении ставки ЦБ до 6.5% ОФЗ останутся дорогими

- 26 марта 2018, 21:47

- |

Комментарии к приведённым графикам

Если совсем коротко, то кредитно-денежная политика Банка России, выглядит жёсткой на фоне большинства сравнимых emerging markets. Банк России с высокой вероятностью продолжит снижать ставку, может быть даже ускорится (например, если нефть закрепится выше $70). Но даже если ставка оперативно будет снижена до 6.5%, рынок ОФЗ всё-равно останется достаточно дорогим в сравнении с рассматриваемыми EM. Потенциал его роста ограничен, и главный фактор, который его поддерживает – это колоссальный профицит ликвидности в банковской системе, составляющий, по-прежнему, порядка 3.5 трлн. рублей. Такая ситуация может ещё какое-то время сохраняться. Но когда начнётся полноценная коррекция на глобальных рынках (этот момент, я думаю, уже не так далёк), рынок ОФЗ устремится вниз вместе со всеми. На нынешних уровнях рассматривать длинные ОФЗ как устойчивый актив, точно не стоит.

Более подробные комментарии и аналитика в канале MMI: @russianmacro

Реальная ставка 2.5%, на которую ориентируется Банк России, соответствует среднему значению спрэда между ключевой ставкой и инфляционным таргетом для emerging markets.

( Читать дальше )

Про гигиену мозга

- 15 октября 2017, 05:11

- |

«Процесс познания и принятия истины, который может противоречить вашим внутренним настройкам и убеждениям, требует много времени»

Мартынов Тимофей Валериевич, «Механизм трейдинга. Как построить бизнес на бирже ?»

Можете со мной не согласиться и сказать что я неправ. Сказать, что Комсомольская правда – это эталон журналистики.

Или что РБК и Коммерсант становятся лучше день от ото дня.

Но мое личное мнение: уровень журналистики в России, и журналистики финансово-экономической в частности, стремительно приближается к Венесуэле и Зимбабве.

То есть, к странам, где нищее население кормится слухами, мнениями всяких идиотов и откровенным продуктом пропаганды.

В такой ситуации, для нас, как людей, занимающихся инвестициями, встает вопрос – где добывать качественную информацию о рынках и трендах в мировой экономике? Этому злободневному вопросу и посвящен сей пост.

( Читать дальше )

Дивидендные "аристократы" ММВБ

- 16 августа 2017, 19:31

- |

Почему именно эти бумаги?

Газпром, потому что монополист и очень дешёвый. Мне просто нравится иметь в портфеле кусочек «Национального достояния». :)

Мосбиржа — это новая «облигация» на рынке акций после Лукойла и ВСМПО. Бизнес любой биржи завязан на клиентских комиссиях. Трудно себе представить, чтобы резко упало количество желающих «припарковать» свои деньги в ценных бумагах. Богатые богатели, богатеют и будут богатеть. Правило «5Б» :) Кроме того сейчас пенсионные фонды активно стали «пылесосить» рынок ценных бумаг, так что «жирных» клиентов у Мосбиржи будет в достатке.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал