Избранное трейдера witwayer

Тим Уэст: правильно комбинировать фундаментальный и технический анализ

- 18 февраля 2015, 02:47

- |

Изменение S&P 500 индекса стало одной из самых обсуждаемых тем среди трейдеров за последнее время. Многие задаются вопросом, какие изменения коснуться индекса в грядущем году.

Изменение S&P 500 индекса стало одной из самых обсуждаемых тем среди трейдеров за последнее время. Многие задаются вопросом, какие изменения коснуться индекса в грядущем году.

Для того, чтобы разобраться в этом вопросе, EXANTE поговорил с одним из самых опытных трейдеров в Мире, управляющим фонда TradingView.com — Тимом Вэстом. Для торговли он использует комбинацию фундаментального и технического анализа. Во время интервью Тим поделился с нами своими торговыми секретами, а также сделал прогноз по S&P 500 индексу на 2015 год.

– Тим, как началась ваша карьера? Как вы стали трейдером?

– Впервые я попробовал себя в роли трейдера 30 лет назад, в 1984 году, когда учился в колледже. Во время летней практики я работал в брокерской фирме. Моей первой сделкой была покупка акций телефонной компании MCI. Я потратил на них весь свой заработок. Это было хорошим вложением, поскольку вскоре компания стала одним из крупнейших игроков на рынке телекоммуникаций.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 7 )

Что бы написать робота, не нужно иметь 7 пядей во лбу, а нужно иметь набор закономерностей.

- 17 февраля 2015, 17:00

- |

И вот, перед моим взором открылась новая чудесная возможность в виде обработки сигналов из стакана сделок. То есть, по сути, написать что-то вроде HFT.

Поэксперементировав вручную на фьючерсе ртс, увидел, что в первой половине дня неплохо работают уровни с объемом от 100 контрактов, близкие к текущей цене. То есть, если вставать перед ними на покупку или продажу, возрастает вероятность краткосрочного выиграша. Можно открываться прямо по рынку, когда объем вплотную к текущей цене и начинает разбираться. Руками это дело отлавливать сложно, а вот робот делает это нормально. Закрывать такие сделки можно при возникновении противоположного объема, который превышает половину от объема открытия, или же в том случае, когда объем по которому открывались был снят — забираем минимальный профит. Здесь важно учитывать спред, что бы он не был слишком большим, иначе открывать будут совсем не там где нужно, и для «как бы HFT» это уже не подойдет.

( Читать дальше )

Шокирующий ход Швейцарии

- 16 февраля 2015, 20:32

- |

Сегодня известнейший мировой аналитик в интервью King World News рассказал о том, почему столь неожиданный ход Швейцарии является всего лишь началом серьезного спада, который в свою очередь приведет к панике не только на Уолл Стрит, но и по всему миру в 2015 году. Вот что Джеральд Селенте, основатель Института исследования трендов (The Trends Research Institute), сказал в своем интервью:

Эрик Кинг: Джеральд, 2го января вы сказали, что 2015й станет годом нарастающей паники по всему миру, и сегодня мы уже можем это ощущать.

Селенте: сильнейшая волатильность на мировом рынке напрямую связана с основами глобальной экономики, для которых сейчас настали тяжелые времена. Здесь, в Соединенных Штатах, нам продолжают внушать, что падение цен на нефть принесет гражданам прибыль. Это значит, что обыватель должен тратить больше денег в магазинах розничной торговли. Однако розничные продажи упали, не успев начаться. Даже за предпраздничный декабрь продаж было невероятно мало.

( Читать дальше )

Как работать с программистом, чтобы тот не утащил твои разработки.

- 16 февраля 2015, 17:58

- |

Второй вариант — посадить пару программистов в офис и платить зп… допустим 5 тысяч в месяц на человека вполне норм, можно взять программиста в США и офис там же снять. Подписать договор о конфеденциальности...

Кто писал хороших роботов может делал тоже самое, но раскидывая работу между разными программистами.

Так вот вопрос — как правильно делать в конечном итоге? И чтобы они потом разработанное ПО не продавали куда захотят и т.д. и т.п.

Платить/платить+доля/доля и куда сажаем офис/удаленка или по частям индусам на разработку?)

По предварительным ТЗ можно говорить о сумме разработок от 20 до 100 тыс $.

О текущем моменте

- 16 февраля 2015, 16:18

- |

В начале 2015 года опять появились страхи о выходе Греции из Еврозоны, после победы радикальной партии Сиризы на выборах. Испугались даже того, что ЕЦБ перестал брать в залог греческий долг. Пугаться здесь нечего, так как Драги тем самым подталкивает стороны к поиску консенсуса между греками и кредиторами (Тройкой). При этом греческие банки спокойно могут по-прежнему занимать деньги у ЕЦБ через программу ELA – emergency liquidity assistance. Такие кредиты требуют просто большего залога и имеют более высокую ставку, но при этом у греческих банков уже давно нет существенного объема облигаций греческого правительства на своих балансах.

Страхи вокруг Греции снова вызвали опасения о ее долговых проблемах. Это ошибочное понимание текущий ситуации. Это не так и рынок здесь ошибается. Действительно, номинальное отношение долга к ВВП составляет 175%. Однако, наибольшее количество долга после его реструктуризации выражено в условных терминах, что предполагает NPV долга существенно ниже официальных цифр, которые все видят. Например, греческое правительство после реструктуризации долга должно 142 миллиарда евро EFSF или 45% всего размера долга. Греция платит по нему только 1,5% (к примеру, сравните со ставкой, которую платит Россия по своему гос долгу).

К примеру, институт Брюгеля подсчитал, что в 2014 году греческое правительство выплатило платежей по долгу в размере 2,6% ВВП. Это примерно столько же сколько платят Германия и Франция и существенно меньше, чем Испания или Италия!

Поэтому проблема заключается не в долге, а дефиците! Греки предлагают снизить их первичный таргет по бюджетному дефициту с 4,5% ВВП до 1-1,5%. И можно с уверенностью говорить, что представители Франции, Италии, Испании, входящие в Еврокомиссию, поддержат это, так как у них самих проблема такого же рода и немцы в одиночестве здесь уже ничего не противопоставят им.

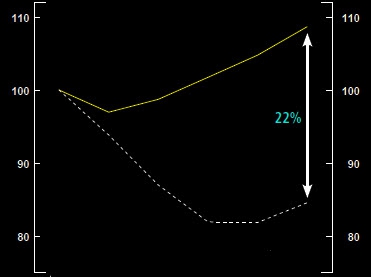

Более того, греки выполнили обещание срезать правительственные расходы, причем значительно больше, чем было согласовано первым пакетом помощи МВФ пять лет назад. Так непроцентные расход были уменьшены на 25% больше, чем первоначально договорились. МВФ прогнозировал гораздо меньшее падение ВВП (см. график).

За кризисные годы Греция существенно, на 25% уменьшила затраты на труд (unit labor cost) в результате внутренней девальвации, полностью закрыв таким образом гэп по этому показателю с остальной Европой.(см. график – сплошная линия – Греция).

( Читать дальше )

Ссылки для торговли 2. Может кому пригодятся.

- 16 февраля 2015, 15:53

- |

Опционы на акции

- Опцион на акции: Кол и Пут

- Опционный контракт: цена и срок действия

- Опцион: составляющие цены

- Факторы, определяющие цену опциона

- Опцион: производные цены или «греки»

- Как подразумеваемая волатильность может помочь в опционной торговле

- Дельта-хеджирование опционов

- Опционные стратегии (базовые)

( Читать дальше )

Ссылки для торговли 1. Может кому пригодятся.

- 16 февраля 2015, 15:52

- |

Инвестирование в акции

- Акция — Stock

- Акция обыкновенная — Common Stock

- Акция привилегированная — Preferred Stock

- Американские депозитарные расписки — American Depository Receipts, ADR

- Первичное публичное предложение — Initial Public Offering, IPO

- Тикер — Ticker symbol, Stock symbol

- Стоимость акции — Stock Price

- Время сближения цены и стоимости акций

( Читать дальше )

История одного лудомана

- 15 февраля 2015, 12:00

- |

«В 2006 году однокурсник (МЭСИ) пригласил в американский проп (Бэкер — учредитель). Проторговали там пару недель, пропик закрылся из-за разногласий с местным партнером. Параллельно я открыл счет на российской бирже и торговал акциям РАО ЕЭС. Потихоньку счет увеличили довнесением до 600 тыс. рублей, из которых я слил на покупках и усреднениях половину за первые же две недели. Дальше стоял на месте следующие несколько месяцев. Потом вывел все деньги, и временно перестал торговать на РФР. Таков был мой первый опыт с биржей.

Ближе к концу года мы организовали с двумя партнерами субброкерскую фирму cygroup.ru. Открыли счета и на себя тоже, стали торговать. Были и успехи и сильные падения… Одна из многочисленных моих историй — это рост с 700 долларов до 25 тысяч за 3 недели, торговля эплом, гуглом и т.д. Известно, что в пропах плечи до 20-30 раз. Мы также следили за риск-менеджментом клиентов, я видел кто как торгует. Сейчас я смотрю на это, и понимаю, что такая торговля больше похоже на казино. Сливали почти все. Процентов 99 точно. Кто-то медленнее, кто-то быстрее. Не сливали только те, кто не использовал большое плечо. Много разных историй, всего не расскажешь. В бизнесе же, что мы только не делали, мы развивали весь рынок, писали и переводили статьи, обучались сами, и обучали других. Мы искали новых партнеров в США, находили группы трейдеров в России и СНГ, мы не стояли на месте. Среди клиентов самыми стабильными были робототорговцы. Наш же трейдинг был нестабилен, то плюс, то минус. В итоге мы больше теряли, чем брали. Бизнес приносил доходы, трейдинг почти всё забирал. Мы считали это платой за обучение. Наивные же мы были...

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал