SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Гусев Михаил(debtUM)

Об оценке будущей волатильности

- 24 января 2014, 02:32

- |

В статье сравниваются различные методы предсказания будущей волатильности, приводится сравнительная табличка ошибки каждого метода, и делаются выводы о наиболее эффективных способах прогноза.

Считается, что прибыль опционной позиции зависит от будущей реализованной волатильности (RV). При этом реализованную волатильность каждый понимает по своему. В частности, иногда подразумевают волатильность, относящуюся к сделкам конкретного лица. Думаю, что это вещь не представляющая широкого общественного интереса. Интерес участников рынка фокусируется на стандартных показателях будущей волатильности.

Иногда под RV имеют в виду HV, которая будет реализована в будущем со сделками в конце дня по ценам закрытия. Данный подход понятен и формализуем. Действительно, часто трейдеры хеджируют позицию один раз в день. Однако и такой подход, на мой взгляд, не лишен недостатков. Например, если рынок каждый день будет расти ровно на 2%, то HV окажется равной нулю. Но фактически мы будем неплохо зарабатывать на гамме при купленной волатильности. Ведь дельта для нейтрализации позиции будет рассчитана в будущем из расчета, что тренд равен нулю или небольшой безрисковой ставке.

( Читать дальше )

Считается, что прибыль опционной позиции зависит от будущей реализованной волатильности (RV). При этом реализованную волатильность каждый понимает по своему. В частности, иногда подразумевают волатильность, относящуюся к сделкам конкретного лица. Думаю, что это вещь не представляющая широкого общественного интереса. Интерес участников рынка фокусируется на стандартных показателях будущей волатильности.

Иногда под RV имеют в виду HV, которая будет реализована в будущем со сделками в конце дня по ценам закрытия. Данный подход понятен и формализуем. Действительно, часто трейдеры хеджируют позицию один раз в день. Однако и такой подход, на мой взгляд, не лишен недостатков. Например, если рынок каждый день будет расти ровно на 2%, то HV окажется равной нулю. Но фактически мы будем неплохо зарабатывать на гамме при купленной волатильности. Ведь дельта для нейтрализации позиции будет рассчитана в будущем из расчета, что тренд равен нулю или небольшой безрисковой ставке.

( Читать дальше )

- комментировать

- ★51

- Комментарии ( 49 )

Пока такой рынок...

- 23 января 2014, 08:58

- |

«Тимофей Мартынов, пока такой рынок переходи на опционы и спокойно зарабатывай на распаде, кто ж мешает? )))»

«Если рынок не двигается — продавайте стрэнглы и стрэдлы, кто Вам мешает?? Столько диривативов — зарабатывать можно как на стоячем рынке так и на движущемся»

«как раз кто зарабатывает в боковике, те и отбирают деньги со стопов пробойщиков! непонятно только нытьё последних, никто ж их не заставляет юзать именно эту стратегию?»

(Из обсуждений на одном трейдерского форуме)

http://smart-lab.ru/blog/160940.php#comments

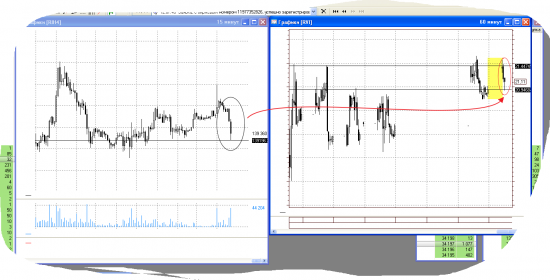

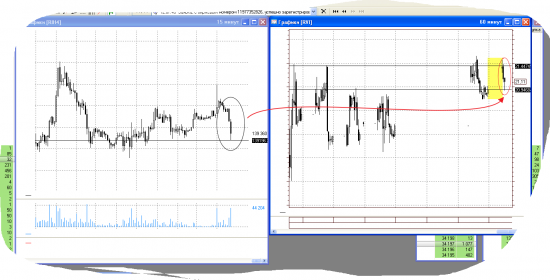

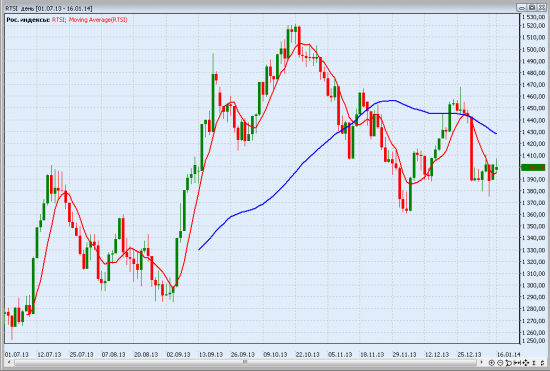

Показывать на уже состоявшемся графике — где надо было покупать и где продавать, среди трейдеров читается дурным тоном.

Но вот в боковике указавать трендовикам, что надо, пока боковик, работать контртрендово - это вроде бы как дружески посоветовать?

Хотя у трендовиков тоже есть свои резоны, свои тесты, свой опыт и свои основания для того, чтобы торговать так, как они торгуют.

А слова «пока такой рынок» относится к левой части графика. Именно потому, что — «пока» и мы не знаем, когда кончится это «пока» мы, трендовики, не бросаемся в торговлю от контртренда. Ибо как только бросимся, так это самое «пока» кончится.

( Читать дальше )

«Если рынок не двигается — продавайте стрэнглы и стрэдлы, кто Вам мешает?? Столько диривативов — зарабатывать можно как на стоячем рынке так и на движущемся»

«как раз кто зарабатывает в боковике, те и отбирают деньги со стопов пробойщиков! непонятно только нытьё последних, никто ж их не заставляет юзать именно эту стратегию?»

(Из обсуждений на одном трейдерского форуме)

http://smart-lab.ru/blog/160940.php#comments

Показывать на уже состоявшемся графике — где надо было покупать и где продавать, среди трейдеров читается дурным тоном.

Но вот в боковике указавать трендовикам, что надо, пока боковик, работать контртрендово - это вроде бы как дружески посоветовать?

Хотя у трендовиков тоже есть свои резоны, свои тесты, свой опыт и свои основания для того, чтобы торговать так, как они торгуют.

А слова «пока такой рынок» относится к левой части графика. Именно потому, что — «пока» и мы не знаем, когда кончится это «пока» мы, трендовики, не бросаемся в торговлю от контртренда. Ибо как только бросимся, так это самое «пока» кончится.

( Читать дальше )

Улыбка волатильности

- 22 января 2014, 11:07

- |

Третий день уже биржа косячит со смайлом, опять улыбка слетела.

Те кто хеджирует дельту по ней, уже возможно посливали прилично.

P.S.

Оценка позы по кривой улыбке:

( Читать дальше )

Те кто хеджирует дельту по ней, уже возможно посливали прилично.

P.S.

Оценка позы по кривой улыбке:

( Читать дальше )

Еще немного о волатильности на нашем рынке

- 21 января 2014, 13:17

- |

Вот еще один пример любопытной динамики волатильности на нашем рынке, при переходе через ночь с понедельника на вторник и последующих торгах. Мало того, что вола гепнула на открытии (т.е. ДО выноса РИ вверх), так еще и наблюдали ее снижение на последующем падении фьюча. Вот такая вот загадочная внутренняя жизнь у нашей рыночной волатильности… )

Стредл продал на неделю - куплю на полдня

- 20 января 2014, 16:30

- |

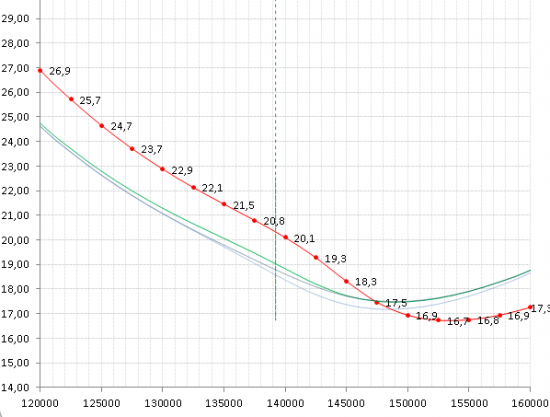

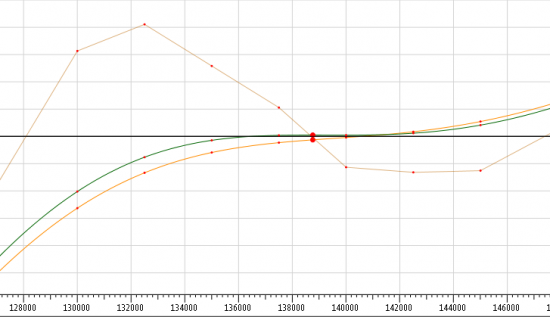

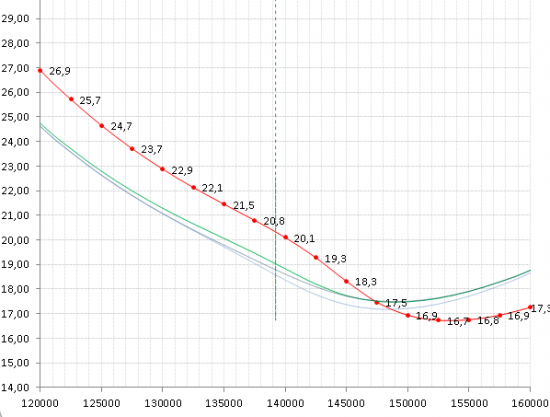

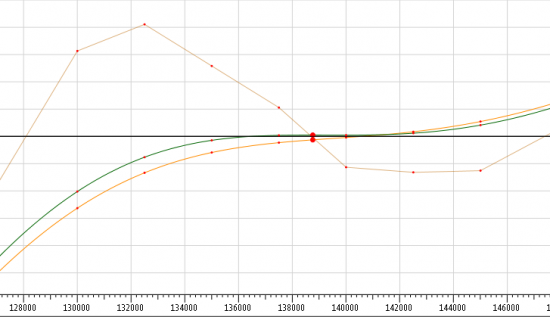

Общая ситуациия мне видится так — рынок полуобморочный, на сильные движения ни сил (денег) ни желания (черных лебедей) нет. При этом волатильность очень даже ничего 19-20.

Вывод — безопасней продавать, чем покупать.

Продал стредл ри 140 страйка общей стоимостью 6000п (коллы 2700-2800, путы 3200-3300). Загрузка депо десятая часть, при движении на 5000п (если все же разродимся) начну пирамидиться на 135 или 145 удваиваю, на 150-130 удваиваю еще раз, соответственно загрузка там составит 40% депо.

Срок жизни позиции до 29 января (фрс). Причем днем закрываю все продажи и преворачиваюсь в лонг на центральном страйке. Непосредственно перед ФРС закрываю все лонги.

Вывод — безопасней продавать, чем покупать.

Продал стредл ри 140 страйка общей стоимостью 6000п (коллы 2700-2800, путы 3200-3300). Загрузка депо десятая часть, при движении на 5000п (если все же разродимся) начну пирамидиться на 135 или 145 удваиваю, на 150-130 удваиваю еще раз, соответственно загрузка там составит 40% депо.

Срок жизни позиции до 29 января (фрс). Причем днем закрываю все продажи и преворачиваюсь в лонг на центральном страйке. Непосредственно перед ФРС закрываю все лонги.

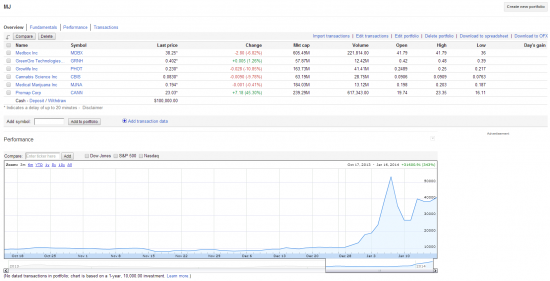

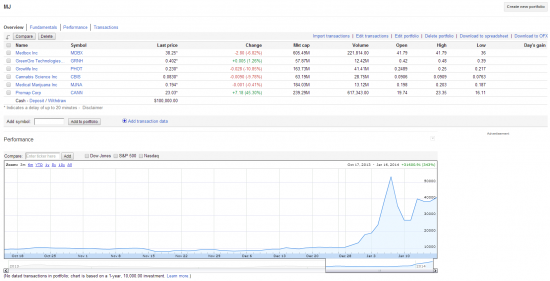

Марья Ивановна - новый Эппл

- 17 января 2014, 16:51

- |

В начале 2014 года в Колорадо разрешили свободно выращивать, продавать и употреблять марихуану.

в первые сутки после легализации наркотика прибыль немногочисленных продавцов превысила миллион долларов.

Но мы пойдем не на улицу, а в секцию OTCBB за конопляными акциями, из которых создадим портфель:

MedBox (MDBX)

Green Grown Technologies (GRNH)

GrowLife (PHOT)

Cannabis Science (CBIS)

Medical Marijuana (MJNA)

Advanced Cannabis Solutions (CANN)

Веса в портфеле распределим пока поровну. Продукцию употреблять не призываем и не пропагандируем. Только в медицинских профилактических целях, и в тех местах, где это разрешено.

Через 10 лет будем летать по небу на собственном самолете, а защитники традиционных ценностей могут и дальше продолжать МФЦ водкой заливать.

в первые сутки после легализации наркотика прибыль немногочисленных продавцов превысила миллион долларов.

Но мы пойдем не на улицу, а в секцию OTCBB за конопляными акциями, из которых создадим портфель:

MedBox (MDBX)

Green Grown Technologies (GRNH)

GrowLife (PHOT)

Cannabis Science (CBIS)

Medical Marijuana (MJNA)

Advanced Cannabis Solutions (CANN)

Веса в портфеле распределим пока поровну. Продукцию употреблять не призываем и не пропагандируем. Только в медицинских профилактических целях, и в тех местах, где это разрешено.

Через 10 лет будем летать по небу на собственном самолете, а защитники традиционных ценностей могут и дальше продолжать МФЦ водкой заливать.

Многомерная торговля

- 16 января 2014, 23:46

- |

Не вижу того, что хотелось бы видеть в разделе опционы и не могу молчать.

Очень часто вижу попытки объяснить чем же так хороши опционы, но или мы объясняем плохо или одно из двух — потому предлагаю вашему вниманию новую версию.

Поскольку отгремела экспирация в январской серии и есть возможность придумать себе новую стратегию, предлагаю изучить тот подход, который близок мне.

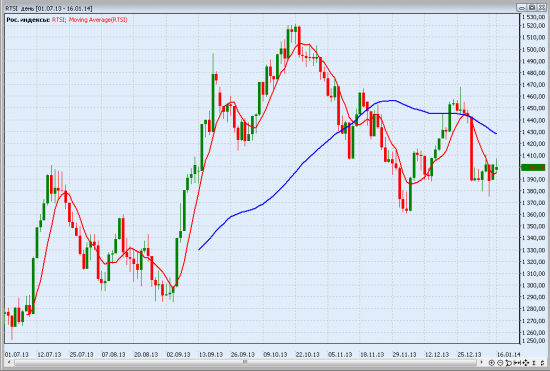

Я умышленно не использую никаких практически индикаторов — только то, что дает мне моя стандартная настройка в Альфа-Директ. Мне остается определиться с той частью стратегии, в которой каждый товарисч смартлабовец мега-эксперт: куда же мы двинем — вверх или вниз? Или останемся на месте?

Наверное понятно, что мне похер, но почему бы не повыпендриваться?

С выражением лица Васи Олейника я буду рассуждать так: «где-то тут мы будем консолидироваться в диапазоне 1380-1420 в цифрах индекса и сделаем ложные выходы вверх, а может быть вниз, но в целом рынок смотрит скорее вниз, чем вверх, хотя вверх наверное тоже возможно, если не вниз, но как я всегда говорил, что вниз рынку будет легче, а если вверх, то я говорил, что если не вверх, то вниз, а в прошлый раз все было именно так как я говорил в своем предыдущем обзоре тока немного не угадал со временем!»

( Читать дальше )

Очень часто вижу попытки объяснить чем же так хороши опционы, но или мы объясняем плохо или одно из двух — потому предлагаю вашему вниманию новую версию.

Поскольку отгремела экспирация в январской серии и есть возможность придумать себе новую стратегию, предлагаю изучить тот подход, который близок мне.

Я умышленно не использую никаких практически индикаторов — только то, что дает мне моя стандартная настройка в Альфа-Директ. Мне остается определиться с той частью стратегии, в которой каждый товарисч смартлабовец мега-эксперт: куда же мы двинем — вверх или вниз? Или останемся на месте?

Наверное понятно, что мне похер, но почему бы не повыпендриваться?

С выражением лица Васи Олейника я буду рассуждать так: «где-то тут мы будем консолидироваться в диапазоне 1380-1420 в цифрах индекса и сделаем ложные выходы вверх, а может быть вниз, но в целом рынок смотрит скорее вниз, чем вверх, хотя вверх наверное тоже возможно, если не вниз, но как я всегда говорил, что вниз рынку будет легче, а если вверх, то я говорил, что если не вверх, то вниз, а в прошлый раз все было именно так как я говорил в своем предыдущем обзоре тока немного не угадал со временем!»

( Читать дальше )

Рыночная конкуренция, или как исчез в России скальпинг.

- 16 января 2014, 18:16

- |

Содержание статьи.

( Читать дальше )

- Введение. Конкуренция в трейдинге.

- Вопрос. Кого на рынке больше?

- Где логика?

- Что изменилось с тех пор?

- Часть 1. Скальпинг не нужен.

- Почему же так получается? Почему скальпинг не нужен?

- 1. Фондовые брокеры.

- 2. Форекс-кухни.

- 3. Консалтинговые компании.

- Выводы из 1 части.

- Часть 2. Трейдинговые компании.

- Интересное наблюдение.

- Причина 1.

- Причина 2.

- Причина 3.

- Причина 4.

- Часть 3. Скальпинга не существует.

- Как стать более эффективным и зарабатывать больше?

- Что поможет в пункте №5?

- Принципы обучения практике трейдинга.

- Нейро-лингвистическое программирование (НЛП) в трейдинге.

- Как происходит “копирование” опыта?

- Что делать, если опыт “не копируется”?

- Командное НЛП, или как загрузить подсознание на 200%.

- Вывод из 3 части.

- Общий вывод из 1, 2 и 3 частей.

( Читать дальше )

Вот вы говорите в "Волке с Уолл-Стрит" все не правда и все не жизненно !

- 15 января 2014, 23:10

- |

Вот вы говорите, что в «Волке с Уолл-Стрит» все не правда и все не жизненно !

А люди, между тем, живут не менее интересной жизнью и не на Уолл-Стрит:

А люди, между тем, живут не менее интересной жизнью и не на Уолл-Стрит:

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал