SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Гусев Михаил(debtUM)

Модели для ценовых приращений

- 04 мая 2013, 12:26

- |

Дисклаймер: Это большой занудный пост с очень простым и довольно очевидным выводом. Поставил тег «опционы» - не очень в тему, но всё же.

Простейшая задача (которую кстати, нужно решать чуть-ли не ежедневно) — оценить где и с какой вероятностью будет цена актива через заданное время при сохранении на рынке текущей динамики. Задачка посложнее — какова справедливая цена опциона для текущей динамики?

Решать эти задачи, да и другие, связанные с динамикой рынка очень удобно если известно распределение приращений цен. Но точное распределение приращений разумеется неизвестно — надо использовать какую-то модель.

Какие у нас вообще есть варианты:

* Эмпирическое распределение — для конкретного актива мы вычисляем что было на истории и используем это как модель для будущего.

* Нормальное (Гаусса) распределение (или лог-нормальное).

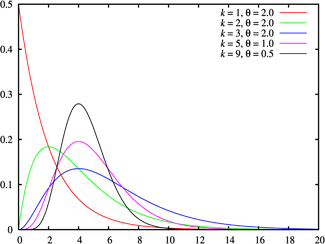

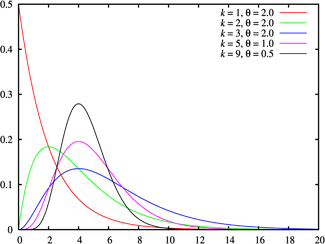

* Другие непрерывные распределения: Коши, Лапласса, Гамма (на картинке — это оно), Вейбула (в нём аж 3 параметра) и т.д.

( Читать дальше )

Простейшая задача (которую кстати, нужно решать чуть-ли не ежедневно) — оценить где и с какой вероятностью будет цена актива через заданное время при сохранении на рынке текущей динамики. Задачка посложнее — какова справедливая цена опциона для текущей динамики?

Решать эти задачи, да и другие, связанные с динамикой рынка очень удобно если известно распределение приращений цен. Но точное распределение приращений разумеется неизвестно — надо использовать какую-то модель.

Какие у нас вообще есть варианты:

* Эмпирическое распределение — для конкретного актива мы вычисляем что было на истории и используем это как модель для будущего.

* Нормальное (Гаусса) распределение (или лог-нормальное).

* Другие непрерывные распределения: Коши, Лапласса, Гамма (на картинке — это оно), Вейбула (в нём аж 3 параметра) и т.д.

( Читать дальше )

- комментировать

- ★21

- Комментарии ( 71 )

В поисках «альфы»: предварительный список-2013. 3 мая 2013.

- 03 мая 2013, 13:48

- |

Вот и прошел сезон отчетности российских компаний за 2012 год, — все компании, чьи акции входят в индекс ММВБ (сейчас их 50 акций 45 компаний) отчитались до 30 апреля 2013 года (прогресс есть – раньше Газпром мог себе позволить до июня тянуть с отчетом МСФО). У всех компаний отчетность по стандартам МСФО или ОПБУ США, кроме одной – ОАО «Корпорация ВСМПО-АВИСМА» только РСБУ (перестала давать отчет МСФО с 2010 года, одним словом гос.контора, правда, сейчас её передали или продали менеджменту). Даже Суругутнефтегаз отчитался по МСФО, правда, особых сенсаций это не принесло. Нужно кому-то купить 2% УК, чтобы запросить список акционеров, но даже это не принесет особой информации – узнаете список оффшоров и трастов, но и там могут быть лишь одни «зиц-председатели».

Я уже сейчас проанализировал все эти компании на предмет включения их в свой портфель. Есть предварительный список, но еще, нет полной и точной информации по дивидендам, и не прошли ГОСА, утверждающие их, так что, к концу июня окончательно определюсь со списком, кто-то может еще добавится (если рынок «присядет»), или наоборот вылететь из списка. В спешке нет необходимости…

Вот эти компании:

( Читать дальше )

О Японии (часть 1)

- 01 мая 2013, 22:54

- |

Сразу некоторый дисклеймер: для тех, кто не любит длинных текстов, т.н. много букафф, читать не имеет, пустая трата времени. Для тех, кто работает или планирует работать на глобальных рынках, это возможно будет полезно – если есть своя позиция на глобальные процессы, то, как говорится, можно сверить часы и обсудить. Для тех, кто только собирается стать глобальным инвестором (спекулянтом), подходы, которые я использую, надеюсь, окажут некоторую помощь.

В апреле месяце BoJ развеял сомнения относительно своего решительного настроя, запустив программу по выкупу активов. Если абеномика сработает, Япония будет иметь рынок акций, который покажет самую лучший перфоманс в течение следующих двух-трех лет, а государственные облигации Японии будут, наоборот, самым худшим fixed income рынком. Для fixed income менеджеров – это будет реализацией самого страшного сна.

Любопытно, что рыночная капитализация японских акций упала до 8% в индексе MSCI. А в конце 1980-х на них приходилось 45% индекса MSCI world. А в глобальном индексе мировых облигаций вес японских бондов сейчас составляет 28%.

( Читать дальше )

Об особенностях расчета доходности на фьючерсах

- 01 мая 2013, 15:57

- |

Рассмотрим реальную ситуацию. Есть счет на ХХ млн. руб. и мы собираемся им управлять системно. Объем в торгуемых контрактах рассчитываем по формуле:

N=Целое (ХХ млн. руб./номинал фьючерса в рублях).

Берем в качестве необходимого ГО 11 тыс. руб. на контракт и получаем, что суммы ~0.3* ХХ млн. руб. нам хватит под ГО для торговли N контрактами «за глаза», даже с учетом просадок счета. Кладем эту сумму на ФОРТС, а на 0,7* ХХ млн. руб. покупаем супернадежную и ликвидную облигацию под 7% годовых со сроком погашения не больше 2-х лет.

Что получаем в результате торговли в этом году на счете? А вот что

январь 2.8%

февраль 0.1%

март 1.8%

апрель 3.2%

Ну по меркам заявляемых здесь доходностей скромно, очень скромно.

А возьмем и подсчитаем результаты на фьючерсе относительно 0.3* ХХ млн. руб… Что получим? А вот что

январь 7.2%

февраль -0.7%

( Читать дальше )

N=Целое (ХХ млн. руб./номинал фьючерса в рублях).

Берем в качестве необходимого ГО 11 тыс. руб. на контракт и получаем, что суммы ~0.3* ХХ млн. руб. нам хватит под ГО для торговли N контрактами «за глаза», даже с учетом просадок счета. Кладем эту сумму на ФОРТС, а на 0,7* ХХ млн. руб. покупаем супернадежную и ликвидную облигацию под 7% годовых со сроком погашения не больше 2-х лет.

Что получаем в результате торговли в этом году на счете? А вот что

январь 2.8%

февраль 0.1%

март 1.8%

апрель 3.2%

Ну по меркам заявляемых здесь доходностей скромно, очень скромно.

А возьмем и подсчитаем результаты на фьючерсе относительно 0.3* ХХ млн. руб… Что получим? А вот что

январь 7.2%

февраль -0.7%

( Читать дальше )

RIM3 Upside 6%

- 30 апреля 2013, 13:39

- |

Преведущий лонг закрыт был на уровне 135

После этого рынок вошел в фазу консолидации.

На графике отрисовывается фигура вымпел, выход вверх даст сигнал к покупкам с целью 144 000 (+6.4%)

Так же будет пробит даунтренд с февраля.

( Читать дальше )

Ликвидность: "сжатие" денежной ликвидности...

- 23 апреля 2013, 14:16

- |

Вниманию Казначеев!!! С 01.05.2013 сделки РЕПО с ЦБР будут заключаться ТОЛЬКО в соответствии с новым Ген.соглашением!!! ВНИМАНИЕ!!!

Денежный рынок:

Исходя из информации, предоставленной Центральным Банком (факторы формирования ликвидности), мы видим (по графику «сальдо операций»), максимальные показатели (со знаком минус, естественно).

Поэтому, логично, что сегодня ЦБР предложил общий лимит (овер + неделя) — 2,430 трлн. рублей. — это максимальный показатель в 2013 году...

Причем, как видно «в динамике», рост продолжается с начала апреля (1,46-1,66-2 и теперь 2,43 трлн. рублей).

Конечно, ЦБР «страхуется» — рынок привлекает меньше лимита, но и здесь отмечается рост -1,14-1,45-1,74 и сегодня 1,99 трлн.

На мой взгляд, если банки начнут занимать (стабильно) у ЦБР порядка 2 трлн. — это может быть некоторым «пороговым» значением.

Хотя сейчас, в виду того, что на рынке есть дополнительные инструменты привлечения и перераспределения ликвидности — РЕПО с НРД и РЕПО с ЦК — наверное будет не правильно ставить «критическую планку» на 2 трлн. — вполне вероятно, что даже при таком объеме это не сильно скажется на ставках => рост будет в район 6,5%-7%. Пока же с начала весны рынок лишь иногда «тестирует» 6,5% по операциям МБК (в основном банки второго круга); тогда как РЕПО с ЦБР и «междилерка» обычно находятся в районе 5,5% (я имею в виду индекс акций, овер) — 6%.

Фондовый рынок — снижается, идет отток капитала, конец месяц, налоговые платежи, длинные праздники — все вместе оказывает «давление» на ликвидность — но каких-то критических явлений пока не видно — будем более «пристально» наблюдать за развитием ситуации.

Вот на следующей неделе (30 апреля) я бы прогнозировал полностью «выбранные» аукционы...

( Читать дальше )

Денежный рынок:

Исходя из информации, предоставленной Центральным Банком (факторы формирования ликвидности), мы видим (по графику «сальдо операций»), максимальные показатели (со знаком минус, естественно).

Поэтому, логично, что сегодня ЦБР предложил общий лимит (овер + неделя) — 2,430 трлн. рублей. — это максимальный показатель в 2013 году...

Причем, как видно «в динамике», рост продолжается с начала апреля (1,46-1,66-2 и теперь 2,43 трлн. рублей).

Конечно, ЦБР «страхуется» — рынок привлекает меньше лимита, но и здесь отмечается рост -1,14-1,45-1,74 и сегодня 1,99 трлн.

На мой взгляд, если банки начнут занимать (стабильно) у ЦБР порядка 2 трлн. — это может быть некоторым «пороговым» значением.

Хотя сейчас, в виду того, что на рынке есть дополнительные инструменты привлечения и перераспределения ликвидности — РЕПО с НРД и РЕПО с ЦК — наверное будет не правильно ставить «критическую планку» на 2 трлн. — вполне вероятно, что даже при таком объеме это не сильно скажется на ставках => рост будет в район 6,5%-7%. Пока же с начала весны рынок лишь иногда «тестирует» 6,5% по операциям МБК (в основном банки второго круга); тогда как РЕПО с ЦБР и «междилерка» обычно находятся в районе 5,5% (я имею в виду индекс акций, овер) — 6%.

Фондовый рынок — снижается, идет отток капитала, конец месяц, налоговые платежи, длинные праздники — все вместе оказывает «давление» на ликвидность — но каких-то критических явлений пока не видно — будем более «пристально» наблюдать за развитием ситуации.

Вот на следующей неделе (30 апреля) я бы прогнозировал полностью «выбранные» аукционы...

( Читать дальше )

Моя страсть – опционы

- 22 апреля 2013, 20:05

- |

В принципе, можно было бы ничего больше и не писать. В заголовке все сказано. Но хочется немного поразмышлять на эту тему. И связано это с тем, что на smart-lab.ru в последнее время зачастили топики о том, что трейдер устал, и он уходит, а кто-то продолжает торговать, хотя ему это все давно уже опостыло и ничего кроме тошнотворных реакций не вызывает. И это пишут трейдеры, с которыми я начинал практически в одно время.

В принципе, можно было бы ничего больше и не писать. В заголовке все сказано. Но хочется немного поразмышлять на эту тему. И связано это с тем, что на smart-lab.ru в последнее время зачастили топики о том, что трейдер устал, и он уходит, а кто-то продолжает торговать, хотя ему это все давно уже опостыло и ничего кроме тошнотворных реакций не вызывает. И это пишут трейдеры, с которыми я начинал практически в одно время.И я задумался, с чем это все может быть связано. Кстати, это пишут трейдеры, которые торгуют базовым активом, то есть фьючерсами и акциями. А не опционщики. И с одной стороны, это, конечно, связано с тем, что рынок в последнее время достаточно сложный, как для опционных трейдеров, так как волатильность находится на низких уровнях, так и для торгующих базовый актив.

С другой стороны, если рассмотреть трейдинг, как работу, то я бы сравнил торговлю базовым активом с работой, где необходимо работать руками, выполняя какую-то несложную, но рутинную работу, где нет места для фантазии, где сложно что-то придумать ещё. В общем, как гвозди заколачивать. Взял- ударил, взял-ударил, купил-продал, продал-купил. Короче, очень скучно. И по прошествии времени это действительно превращается в РУТИНУ. Так как, несмотря на простоту, данный вид трейдинга довольно сильно изматывает, как людей на конвейере.

( Читать дальше )

Сургутнефтегаз, отчётность за 2012 год, РСБУ + выводы по сектору

- 22 апреля 2013, 13:30

- |

«Сургутнефтегаз» на закрытие ММВБ на 19/04/2013 стоил 1 152 339 640 000 рублей или $36 531 646 356. Цена о.а. 27,68 рублей. Цена п.а. 21,22 рубля.

Пока отчётности по МСФО «СНГ» я ещё не видел. На сайте её нет. Кто-то говорит, что она будет в конце апреля, кто-то, что она уже должна была выйти, но почему-то её до сих пор нет. Однозначно, можно сказать, что отчётность «Сургута» по МСФО – это главная интрига этого сезона отчётностей. Тем не менее, практически все публичные нефтяные компании были проанализированы. Поэтому в этой статье производственные и финансовые результаты «СНГ», естественно пока по РСБУ, а также сравнительный анализ всех публичных нефтяных компаний — задача выявить наиболее привлекательные инструменты для инвестиций. Начну с бизнес-схемы ОАО «Сургутнефтегаз».

Поэтому в этой статье производственные и финансовые результаты «СНГ», естественно пока по РСБУ, а также сравнительный анализ всех публичных нефтяных компаний — задача выявить наиболее привлекательные инструменты для инвестиций. Начну с бизнес-схемы ОАО «Сургутнефтегаз».

Рисунок Бизнес-схема «Сургутнефтегаз»

( Читать дальше )

Пока отчётности по МСФО «СНГ» я ещё не видел. На сайте её нет. Кто-то говорит, что она будет в конце апреля, кто-то, что она уже должна была выйти, но почему-то её до сих пор нет. Однозначно, можно сказать, что отчётность «Сургута» по МСФО – это главная интрига этого сезона отчётностей. Тем не менее, практически все публичные нефтяные компании были проанализированы.

Поэтому в этой статье производственные и финансовые результаты «СНГ», естественно пока по РСБУ, а также сравнительный анализ всех публичных нефтяных компаний — задача выявить наиболее привлекательные инструменты для инвестиций. Начну с бизнес-схемы ОАО «Сургутнефтегаз».

Поэтому в этой статье производственные и финансовые результаты «СНГ», естественно пока по РСБУ, а также сравнительный анализ всех публичных нефтяных компаний — задача выявить наиболее привлекательные инструменты для инвестиций. Начну с бизнес-схемы ОАО «Сургутнефтегаз».Рисунок Бизнес-схема «Сургутнефтегаз»

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал