Избранное трейдера xfo

31 жизненный урок от Альберта Эйнштейна.

- 15 апреля 2017, 00:34

- |

1. Мы все рождаемся гениями, но жизнь исправляет это.

«Все мы гении. Но если вы будете судить рыбу по ее способности лазать по деревьям, то она проживет всю жизнь, считая себя дурой».

2. Относитесь ко всем с достоинством и уважением.

«Я разговариваю со всеми одинаково, независимо от того, кто это — мусорщик или президент университета».

3. Мы все едины.

«Человек — это часть целого, которое мы называем Вселенной, часть, ограниченная во времени и в пространстве. Он ощущает себя, свои мысли и чувства как нечто отдельное от всех окружающих, что является своего рода оптическим обманом его сознания. Эта иллюзия стала темницей, заключающей нас в мире собственных желаний и привязанностей к узкому кругу близких нам людей. Наша задача — освободиться из этой тюрьмы, расширив сферу своего участия до всякого живого существа, до целого мира, во всем его великолепии».

4. Случайных совпадений не бывает.

«Совпадения — это один из способов, с помощью которых Бог сохраняет свою анонимность».

( Читать дальше )

- комментировать

- ★28

- Комментарии ( 5 )

Парный трейдинг: описание стратегии на Python

- 11 апреля 2017, 21:11

- |

Стратегия парного трейдинга очень популярна на рынке. Она основана на чистой статистике, что делает ее привлекательной для алгоритмической торговли. Общий смысл сводится к нескольким шагам: найти пару, проверить ее поведение, определить границы входа в позицию и направление (лонг/шорт).

Пары ищут с помощью корреляции, но корреляция в чистом виде может сослужить плохую службу. Спред пар должен быть стационарным и обладать коинтегрированностью. Весь представленный код на Python.

В статье рассмотрены:

- Введение в корреляцию/коинтеграцию на простом примере.

- Корреляция без коинтеграции.

- Коинтеграция без корреляции.

( Читать дальше )

ЯПОНСКАЯ МУДРОСТЬ: 35 МЕТКИХ ФРАЗ

- 11 апреля 2017, 00:15

- |

1. Если проблему можно решить, то не стоит о ней беспокоиться, если её решить нельзя, то беспокоиться о ней бесполезно.

2. Подумав — решайся, а решившись — не думай.

3. Не задерживай уходящего, не прогоняй пришедшего.

4. Быстро — это медленно, но без перерывов.

5. Лучше быть врагом хорошего человека, чем другом плохого.

6. Без обыкновенных людей не бывает великих.

7. Кто сильно желает подняться наверх, тот придумает лестницу.

8. Муж с женой должны быть подобны руке и глазам: когда руке больно — глаза плачут, а когда глаза плачут — руки вытирают слёзы.

9. Солнце не знает правых. Солнце не знает неправых. Солнце светит без цели кого-то согреть. Нашедший себя подобен солнцу.

10. Море потому велико, что и мелкими речками не брезгует.

11. И далёкий путь начинается с близкого.

12. Кто пьет, тот не знает о вреде вина; кто не пьет, тот не знает о его пользе.

( Читать дальше )

покритикуйте плз etf порфтель

- 14 марта 2017, 22:25

- |

31.00% Vanguard Total Stock Market ETF (VTI)

9.00% iShares S&P SmallCap 600 Value ETF (IJS)

37.00% iShares 20+ Year Treasury Bond ETF (TLT)

11.00% iShares iBoxx $ Investment Grade Corporate Bond ETF (LQD)

12.00% SPDR Gold Trust (GLD)

Показывает в районе 8% в год на разных периодах, в целом имеет очень ровную кривую доходности.

Еще четыре картинки о случайности рынка

- 14 марта 2017, 11:39

- |

На что-то нужно ориентироваться. Основной ориентир — случайное блуждание. Если рынок отличается от СБ, то появляется шанс долгого систематического заработка при помощи роботов. Для этого должно быть найдено устойчивое и торгуемое статистическое отличие рынка от СБ.

Возьмем фРТС с самого начала на минутках и построим подневную статистику (среднее, ср.кв.откл., корреляцию, асимметрию, эксцесс). Статистику будем делать по логарифмическим доходностям, т.е. фактически будем оценивать обычные показатели эмпирической плотности внутри дня. Потом посмотрим, есть ли память от дня ко дню в этих показателях при помощи АКФ (второй столбец графиков) и ЧАКФ (третий столбец графиков).

Наш ориентир в виде случайного блуждания (среднее по доходностям нулевое, а сигма плавает немного) имеет такой портрет:

( Читать дальше )

Мини курс NYSE/NASDAQ по LEVEL2 (стакан и лента принтов)

- 10 марта 2017, 13:24

- |

Эти видео просмотрели и получили лайков максимальное количество за всю историю канала, в сумме 18253 просмотров и 621 лайк, кучу коментов, и всего лишь 11 дизлайков.

После просмотра этих видео, вы будете иметь четкое, представление, что происходит в стакане. В этих видео я показал свой опыт за 8 лет торговли.

Не поленитесь, добавьте или сохраните куда-нибудь себе эти ссылки, что-бы посмотреть потом.

Смотреть в порядке убывания, тут идет сначала основы стакана, а потом уже практика реальных примеров.

( Читать дальше )

Ленивое количественное инвестирование - 10+% годовых в $$$ не слезая с дивана!

- 03 марта 2017, 10:41

- |

Всем привет!

Решил поделиться сигналами своей количественной модели ротации секторов американского рынка, золота и трежерей. А почему бы и нет — сигналы, которые я здесь выкладываю — для самых ликвидных ETF'ов, с емкостью миллиарды долларов, самому мне столько точно не надо. Торгует модель раз в месяц — я делаю это в начале каждого нового месяца.

Модель может использоваться как неплохая альтернатива долгосрочному (3-5 лет) банковскому вкладу в валюте. При условии, если вы умеете соблюдать дисциплину и не лезть в модель грязными лапами, чтобы улучшить ее «своим видением рынка» =) Если надоело сливать депозиты и хочется уже куда-то вложить валюту под неплохой процент и с умеренными рисками — велкам!

Модель торгует ETF'ы на секторы американского рынка (XLY, XLP, XLE, XLF, XLV, XLI, XLB, XLK, XLU, IYZ, VNQ), долгосрочные трежеря (TLT), золото (GLD), в качестве безрискового актива, в который модель иногда выходит, используется SHY. На первом шаге производится фильтрация торгуемых тикеров по моментум-логике, на втором — их смешивание с учетом статистических взаимосвязей между ними. Более подробно логику описывать не стану, поскольку, в отличие от других квантов на этом ресурсе, я не считаю, что количественные модели работают вечно. Они умирают — более того, в последнее время они умирают косяками.

( Читать дальше )

Анекдот......

- 28 февраля 2017, 14:53

- |

— Папа, почему ты каждый день молишься на портрет Эльвиры?

— Потому что, сынок, Эльвира богиня CARRY, она дает нам много денег.

— Пап, а что такое carry?

— Это очень просто, сынок.

Берешь, например, один доллар с нашего швейцарского счета, конвертируешь его, получаешь 75 рублей.

На 75 рублей покупаешь ОФЗ под 10% годовых.

Офз вносишь обеспечением за акции, и покупаешь сбер на 150 рублей ( с плечом 2).

Акции сбера вместо денег используешь как депозит для валютных спекуляций, и продаешь фьючерсов на 400 рублей ( плечо5).

А через год делаешь все наоборот.

Получаешь доход от укрепления рубля и свопов, 100 рублей, от акций 50рублей, и от офз еще 9р.

Возвращаешь доллар на счет в швейцарский банк, а на заработанные ДВА С ПОЛОВИНОЙ доллара, покупаешь дом в майями.

— Понял, сынок?

— Пап, а кто оплачивает нам такой огромный доход?

— Лохи, сынок, типа нашего соседа дяди Бори.

У него завтра сбербанк заберет квартиру, потому что он не может платить ипотеку, а ипотеку он не может платить, потому что его матрешки стали слишком дорогими для иностранцев.

-Я понял, пап, Эльвира -это антиРобинГуд, она забирает деньги у бедных и отдает их богатым!

Наука о мышлении в интересной, художественной форме.

- 20 февраля 2017, 11:02

- |

Название книжки говорит само за себя, логика, когнитивистика, научный метод и прочее интересное о рациональном мышлении вы найдёте тут в изобилии. Поданное в художественной манере читается легко и с удовольствием. От себя добавлю, что это одно из лучших, что я читал за свою сознательную жизнь из подобной тематики.

Интересными моментами в книге являются периодические отсылки на различные научные труды и исследования.

Элие́зер Юдко́вский походу очень крутой чувак, жаль я не могу этого проверить по причине незнания инглиша, а на русском инфы по его исследования крайне мало. А исследует он, по мере прочего, интересную тему — самосознание будущего ИИ. Как сделать так что бы когда человечество создаст Искусственный Интеллект, этот интеллект на загнобил создателей.)

Вобщем в теме мышления чувак секёт.

Единственное книга довольно объёмная, но чем дольше ты её читаешь — тем больше хочется, главное не сдаться в начале-середине.

( Читать дальше )

Как мы выбираем стратегии и торгуем их.

- 20 февраля 2017, 09:08

- |

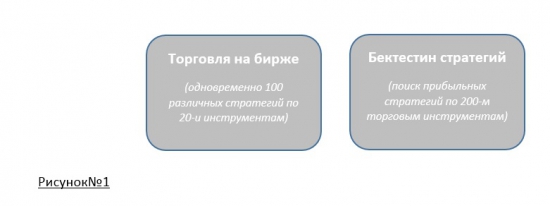

Основная работа нашей компании на фондовом рынке, строится на постоянном поиске и анализе новых стратегий. Вся торговля ведется с помощью алгоритмических торговых роботов. Одновременно, вместе с торговыми стратегиями, мы постоянно в режиме реального времени занимаемся «бектестингом» стратегий, с помощью нашего софта, и вносим коррективы в торговлю. На рисунке №1 отображена схема нашей работы:

Более 80% времени, в своей работе, мы посвящаем поиску новых стратегий и пересмотру текущего торгового портфеля. Примерно раз в квартал, зачастую это происходит на экспирации, более половины стратегий в своем портфеле, мы меняем. Ранее об этом писал наш коллега Александр, статью можете прочесть здесь. Сегодня мы рассмотрим, как происходит поиск и «бектестинг» новых стратегий. Мы разберем один из примеров на акциях Сбербанка, с сентября 2016 по январь 2017 года. Для начала необходимо на рисунке №2 посмотреть, как выглядит поиск и оптимизация новых стратегий у нас.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал