SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Избранное трейдера Александр Костерин

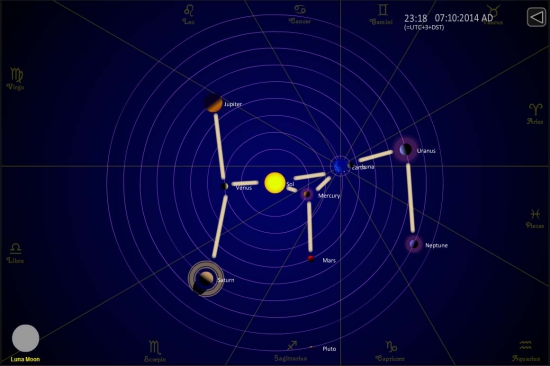

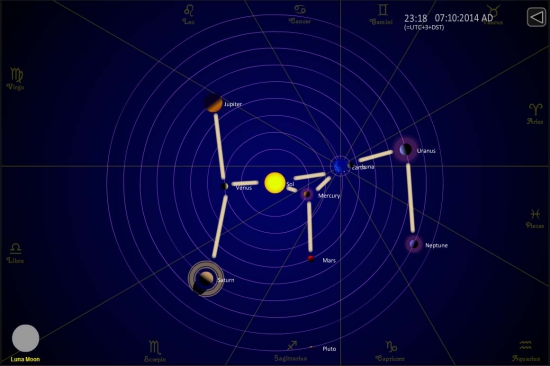

# --> Астрологический фактор разворота рубля

- 07 октября 2014, 23:22

- |

дополнительный аргумент к шорту Siz4: полнолуние + парад планет

http://smart-lab.ru/blog/tradesignals/208410.php

http://smart-lab.ru/blog/tradesignals/208410.php

- комментировать

- ★4

- Комментарии ( 16 )

Ноутбук для трейдера..Ч.2

- 07 октября 2014, 21:24

- |

В продолжение решил сприсить 2 вопроса.

1. Лента новостей, у кого какая ?

Интерес, т.к. сам не особо пользуюсь, ну кроме, что в телефоне «Anews», кстати удобная прога.

2. Чтобы подключить больше двух мониторов к ноутбуку, читал можно через какуюто внешнюю видео карту. Кто юзает так, дайте совет. Интересует от 4х.

Спасибо всем!

1. Лента новостей, у кого какая ?

Интерес, т.к. сам не особо пользуюсь, ну кроме, что в телефоне «Anews», кстати удобная прога.

2. Чтобы подключить больше двух мониторов к ноутбуку, читал можно через какуюто внешнюю видео карту. Кто юзает так, дайте совет. Интересует от 4х.

Спасибо всем!

Торговля на локальных максимумах.

- 07 октября 2014, 21:24

- |

Пример торговли на локальных максимумах сегодня. Можете увидеть тут хорошую закономернось . Как обновляются локальные и где делаю вход в позицию. Все в онлайне.

Вход в позицию smart-lab.ru/blog/208346.php smart-lab.ru/blog/tradesignals/208377.php

Вход в позицию smart-lab.ru/blog/208346.php smart-lab.ru/blog/tradesignals/208377.php

( Читать дальше )

Вход в позицию smart-lab.ru/blog/208346.php smart-lab.ru/blog/tradesignals/208377.php

Вход в позицию smart-lab.ru/blog/208346.php smart-lab.ru/blog/tradesignals/208377.php( Читать дальше )

Видео по работе с Cloud Algorithm

- 07 октября 2014, 19:40

- |

Выкладываю видео по работе с объемами Cloud Alg.

Подробно описаны настройки алгоритма аккумуляции, а так же показаны примеры работы с данными настройками на европейских сессиях по EURO и ES mini.

Вопросы можете задавать в комментариях.

Подробно описаны настройки алгоритма аккумуляции, а так же показаны примеры работы с данными настройками на европейских сессиях по EURO и ES mini.

Вопросы можете задавать в комментариях.

Кто о чем, а я о золоте.2

- 07 октября 2014, 19:21

- |

О возможной динамике рынка золота на Smart-lab появилось несколько статей. Большинство авторов в той или иной мере склонны видеть и находят причины для дальнейшего падения. Проводят аналогии, используют теорию фракталов и странных аттракторов, ТА и т.д. Конечно все это знание можно попытаться использовать для спекуляций, поможет даже простая наблюдательность. Лет пять назад был период, когда в течение почти двух месяцев ( исключение за это время буквально два-три дня) с закрытием Лондона золото росло на 10-15 $, а с его открытием падало в этих пределах. Конечно были движения побольше. Цифры я усредняю. Почему так было? Бог весть. Торгуй в рамках диапазона и зарабатывай на мороженое. Сейчас. Года полтора. Заседание ФРС, публикация минуток ФРС -золото вниз. Опять же зарабатывай на мороженое. У меня с золотом связан другой интерес. Движение золота от золота-товара к золоту -деньгам. В возможность такого развития событий мало кто верит, а я исхожу из частичного возвращения золоту монетарной функции. Не буду повторять, что писал в ранних постах. Ноябрь этого года будет знаковым. Очень многое прояснится после выборов в Конгресс США, визита Обамы в Китай и Российско-Китайских договоренностей. Аргументы За усиление роли золота.

1. Китай успешно продолжает выстраивать анклав собственного экономического доминирования в Юго-Восточной Азии, чем -то подобным начала заниматься Индия в Южной, более независимую политику проводят страны Латинской Америки. Значительная часть товарооборота в этих регионах прошла мимо доллара и этот процесс ускоряется. Россия и ЕС тоже активизируют торговлю с Китаем в юанях, рублях и евро. Масштабы свопирования увеличиваются, в Гонконге в сентябре был бенефис евро. Естественно США всячески противодействуют этим процессам. События в Континентальном Китае ( Синцзян -уйгурский район, Фунань и т.д.) Гонконг, Тайвань. Америка пытается зажать Китай, создавая проблемы, в которых он должен увязнуть. США не заинтересованы в развале или больших трудностях для Поднебесной. Основная их задача — поставить Китай на место и не допустить углубления сотрудничества его с Россией.

2. России удалось политически в Сирии и на Украине в военно-политической сфере показать пределы влияния США. Проколы у Империи были и раньше, но критически важно, что на мировой арене появилась сила, которая открыто и прямо выступила ПРОТИВ. И успешно.

3. Процесс реиндустриализации США если и происходит, то черепашьими темпами. Большинство вновь созданных рабочих мест приходиться на сферу обслуживания. В месяц создается 5-10 тысяч эффективных рабочих мест в промышленности.

4. Ускоряется процесс деградации функционирования государственных институтов США. Судебная власть в значительной мере подменила собой законодательную и даже исполнительную. Обострились противоречия внутри правящего режима. Республиканцам удалось в значительной мере парализовать деятельность Администрации Обамы.

5. Нарастает нестабильность, турбулентность на международной арене. И это уже тенденция. При этом казалось бы даже частный случай ( боевики ИГ перед телекамерами отрезают головы американцам и британцам ) на самоощущение и доверие к политическому руководствуясь населения этих стран оказывает сильное воздействие. Уверенности, что власти смогут совладать с валом надвигающихся проблем это не добавляет.

6. Растет число публикаций как среди ученых, аналитиков так и практических политиков в которых рассматривается возможный рост влияния золота на финансовую систему. Одна из последних публикаций статья Алана Гринспена в Foreign Affairs. Golden Rule.29.09.2014. Говоря о возрастании роли золота, в частности в ЗВР Китая и его стремлении с его помощью в будущем сделать юань резервной валютой, Гринспен пишет:" О более радикальных переменах — таких как возвращение к золотому стандарту в какой-либо форме, — пока речь не идет. У этой идеи мало сторонников — почти все сейчас выступают за фиатные деньги и плавающие обменные курсы. Однако у золота есть некоторые особые свойства, которых нет ни у одной другой валюты — кроме, может быть, серебра. Больше двух тысячелетий оно было практически бесспорным средством платежа. Оно никогда не требовало кредитных гарантий третьей стороны. Когда золотом или расписками на золото расплачиваются по облигациям, никаких вопросов не возникает. Достаточно сказать, что это была единственная форма платежа, которую экспортеры в Германию принимали ближе к концу Второй мировой войны. Сейчас фиатные деньги — то есть валюты, которые не подкреплены обладающими самостоятельной ценностью активами, — принимают благодаря кредитным гарантиям суверенных стран, обладающих правом собирать налоги. В условиях кризиса такие гарантии не всегда могут конкурировать с универсально принимаемым золотом." По мне в этом тексте ключевое слово КРИЗИС. И далее:" Если бы доллар (или любую другую фиатную валюту) принимали всегда и повсеместно, центробанки перестали бы держать золото. Однако они это делают, а значит, фиатные деньги так и не превратились в универсальный эквивалент. "

6. Полноценная работа с сентября Шанхайской Золотой биржи, где в отличие от COMEX, фьючерс поставочный.

7. Структуры, подконтрольные Ротшильдам, в первую очередь HSBC интенсивно выводят физическое золото из США в Гонконг.

Что же работает против золота и так успешно. В первую очередь дяденьки и тетеньки из ФРС. Некоторым я бы присвоил звание Гениалиссимуссов рынка. Так долго и так успешно крутить этот лохотрон под названием фондовый рынок США -это нужно уметь! Но вот удастся ли им и дальше столь же успешно манипулировать долговым рынком? Проблемы на нем могут похоронить годы старания спасти СИСТЕМУ.

США удалось также поставить почти под полный контроль Западную Европу, что не удавалось даже в годы Холодной Войны. И, что также критически важно, окончательно выстроить «независимые» западные СМИ в стройные шеренги. Одно освещение Украинского кризиса чего стоит! Так что игра еще не сделана.

Я же по-прежнему спокойно покупаю физическое золото. Благо возможность есть. Но тому, кто хочет заработать, а не сохранить. С золотом нужно быть очень осторожным. Я же думаю, что в октябре-ноябре оно вырастет процентов на пять -семь минимум.

P.S. В этом мире нет ни счастья ни несчастья и то и другое познается в сравнении. Лишь только тот, кто был безмерно несчастлив сможет познать безграничное блаженство. Но до тех пор пока Господь не отдернет перед человеком завесу будущего вся человеческая мудрость будет заключаться в двух словах ЖДАТЬ и НАДЕЯТЬСЯ. Приблизительно этими словами заканчивается «Граф Монтекристо». Удачи всем хорошим людям.

1. Китай успешно продолжает выстраивать анклав собственного экономического доминирования в Юго-Восточной Азии, чем -то подобным начала заниматься Индия в Южной, более независимую политику проводят страны Латинской Америки. Значительная часть товарооборота в этих регионах прошла мимо доллара и этот процесс ускоряется. Россия и ЕС тоже активизируют торговлю с Китаем в юанях, рублях и евро. Масштабы свопирования увеличиваются, в Гонконге в сентябре был бенефис евро. Естественно США всячески противодействуют этим процессам. События в Континентальном Китае ( Синцзян -уйгурский район, Фунань и т.д.) Гонконг, Тайвань. Америка пытается зажать Китай, создавая проблемы, в которых он должен увязнуть. США не заинтересованы в развале или больших трудностях для Поднебесной. Основная их задача — поставить Китай на место и не допустить углубления сотрудничества его с Россией.

2. России удалось политически в Сирии и на Украине в военно-политической сфере показать пределы влияния США. Проколы у Империи были и раньше, но критически важно, что на мировой арене появилась сила, которая открыто и прямо выступила ПРОТИВ. И успешно.

3. Процесс реиндустриализации США если и происходит, то черепашьими темпами. Большинство вновь созданных рабочих мест приходиться на сферу обслуживания. В месяц создается 5-10 тысяч эффективных рабочих мест в промышленности.

4. Ускоряется процесс деградации функционирования государственных институтов США. Судебная власть в значительной мере подменила собой законодательную и даже исполнительную. Обострились противоречия внутри правящего режима. Республиканцам удалось в значительной мере парализовать деятельность Администрации Обамы.

5. Нарастает нестабильность, турбулентность на международной арене. И это уже тенденция. При этом казалось бы даже частный случай ( боевики ИГ перед телекамерами отрезают головы американцам и британцам ) на самоощущение и доверие к политическому руководствуясь населения этих стран оказывает сильное воздействие. Уверенности, что власти смогут совладать с валом надвигающихся проблем это не добавляет.

6. Растет число публикаций как среди ученых, аналитиков так и практических политиков в которых рассматривается возможный рост влияния золота на финансовую систему. Одна из последних публикаций статья Алана Гринспена в Foreign Affairs. Golden Rule.29.09.2014. Говоря о возрастании роли золота, в частности в ЗВР Китая и его стремлении с его помощью в будущем сделать юань резервной валютой, Гринспен пишет:" О более радикальных переменах — таких как возвращение к золотому стандарту в какой-либо форме, — пока речь не идет. У этой идеи мало сторонников — почти все сейчас выступают за фиатные деньги и плавающие обменные курсы. Однако у золота есть некоторые особые свойства, которых нет ни у одной другой валюты — кроме, может быть, серебра. Больше двух тысячелетий оно было практически бесспорным средством платежа. Оно никогда не требовало кредитных гарантий третьей стороны. Когда золотом или расписками на золото расплачиваются по облигациям, никаких вопросов не возникает. Достаточно сказать, что это была единственная форма платежа, которую экспортеры в Германию принимали ближе к концу Второй мировой войны. Сейчас фиатные деньги — то есть валюты, которые не подкреплены обладающими самостоятельной ценностью активами, — принимают благодаря кредитным гарантиям суверенных стран, обладающих правом собирать налоги. В условиях кризиса такие гарантии не всегда могут конкурировать с универсально принимаемым золотом." По мне в этом тексте ключевое слово КРИЗИС. И далее:" Если бы доллар (или любую другую фиатную валюту) принимали всегда и повсеместно, центробанки перестали бы держать золото. Однако они это делают, а значит, фиатные деньги так и не превратились в универсальный эквивалент. "

6. Полноценная работа с сентября Шанхайской Золотой биржи, где в отличие от COMEX, фьючерс поставочный.

7. Структуры, подконтрольные Ротшильдам, в первую очередь HSBC интенсивно выводят физическое золото из США в Гонконг.

Что же работает против золота и так успешно. В первую очередь дяденьки и тетеньки из ФРС. Некоторым я бы присвоил звание Гениалиссимуссов рынка. Так долго и так успешно крутить этот лохотрон под названием фондовый рынок США -это нужно уметь! Но вот удастся ли им и дальше столь же успешно манипулировать долговым рынком? Проблемы на нем могут похоронить годы старания спасти СИСТЕМУ.

США удалось также поставить почти под полный контроль Западную Европу, что не удавалось даже в годы Холодной Войны. И, что также критически важно, окончательно выстроить «независимые» западные СМИ в стройные шеренги. Одно освещение Украинского кризиса чего стоит! Так что игра еще не сделана.

Я же по-прежнему спокойно покупаю физическое золото. Благо возможность есть. Но тому, кто хочет заработать, а не сохранить. С золотом нужно быть очень осторожным. Я же думаю, что в октябре-ноябре оно вырастет процентов на пять -семь минимум.

P.S. В этом мире нет ни счастья ни несчастья и то и другое познается в сравнении. Лишь только тот, кто был безмерно несчастлив сможет познать безграничное блаженство. Но до тех пор пока Господь не отдернет перед человеком завесу будущего вся человеческая мудрость будет заключаться в двух словах ЖДАТЬ и НАДЕЯТЬСЯ. Приблизительно этими словами заканчивается «Граф Монтекристо». Удачи всем хорошим людям.

Сорос против банка Англии (повторение , мать учения)))

- 07 октября 2014, 18:01

- |

Одним из самых известных людей в истории Forex является Джордж Сорос. Его знают как «человека, который сломал Банк Англии».

После того как Джордж Сорос поставил 10 млрд долл. на то, что курс британского фунта упадет, и его ожидания полностью оправдались, весь мир стал называть его «человеком, который сломал Банк Англии». Нравится вам Сорос или нет, но на его счету одна из самых блестящих операций в истории валютного рынка.

В 1979 г. по инициативе Франции и Германии была создана Европейская валютная система (ЕВС), которая предназначалась для поддержания стабильности валютных курсов, снижения инфляции и подготовки к валютной интеграции. Одним из основных компонентов ЕВС был механизм валютных курсов, который устанавливал центральный курс для каждой валюты, участвовавшей в механизме, по отношению к валютной корзине — европейской валютной единице (ЭКЮ,European Currency Unit—ECU). Страны — участницы системы (первоначально Франция, Германия, Италия, Нидерланды, Бельгия, Дания, Ирландия и Люксембург)

( Читать дальше )

Интервью с Андреем Гавриловым, разработчиком торгового робота TradeHelp

- 07 октября 2014, 15:31

- |

Предлагаем вашему вниманию интервью с Андреем Гавриловым, разработчиком торгового робота Trade Help, генеральным диреектором RobotCraft:

Андрей, вы занимаетесь разработкой торгового робота. Расскажите, как и когда все началось?

Всё началось в 1998 году, когда я не на шутку увлёкся рынком ценных бумаг. Терял деньги, изучал как функционирует биржа, вникал в фундаментальный и технический анализ. Пытался понять и найти стратегию, которая смогла бы зарабатывать абсолютно на любом рынке: на падающем, растущем или на боковике.

Как вам пришла идея создать торгового робота?

Я изучил огромное количество разных индикаторов, но пришел к выводу, что все они хорошо работают на исторических данных, а не на реальном рынке. Тут недостаточно знаний. В большинстве случаев прибыль одних формируется за счет убытков других, и для успешной торговли необходимо что-то отличное от разрекламированных стратегий. Я создал сам свои первые стратегии, но вскоре понял, что их необходимо автоматизировать, чтобы создать удобный инструмент торговли на фондовом рынке. Так появился первый робот теперь уже семейства TradeHelp.

( Читать дальше )

Qlua для чайников. Часть 4. Анализ информации из стакана и работа с заявками

- 07 октября 2014, 14:51

- |

Продолжаем тему прошлого урока. Мы начали писать робота.

Предыдущие статьи:

Qlua для чайников. Часть 1

Qlua для чайников. Часть 2. Циклы

Qlua для чайников. Часть 3. Работа со стаканом

Так что, теперь, если вы принимаетесь за написание программы, у вас уже не должно возникать вопроса: «С чего начать?», ибо на прошлом уроке мы этот вопрос прекрасно разобрали. Но может возникнуть следующий вопрос: «А как продолжить?». Вот научились мы работать со стаканом, написали запись стакана в файл (чисто ради тренировки), а дальше-то что? Как реального робота создать?

Вообще, чтобы подобные вопросы не возникали («Как начать?», «Как продолжить?», «Как закончить?») полезно иметь определенный план действий. Вот сейчас мы с вами и составим такой план. Для начала разобьем процесс написания робота по шагам (начиная с текущего состояния):

( Читать дальше )

Предыдущие статьи:

Qlua для чайников. Часть 1

Qlua для чайников. Часть 2. Циклы

Qlua для чайников. Часть 3. Работа со стаканом

Так что, теперь, если вы принимаетесь за написание программы, у вас уже не должно возникать вопроса: «С чего начать?», ибо на прошлом уроке мы этот вопрос прекрасно разобрали. Но может возникнуть следующий вопрос: «А как продолжить?». Вот научились мы работать со стаканом, написали запись стакана в файл (чисто ради тренировки), а дальше-то что? Как реального робота создать?

Вообще, чтобы подобные вопросы не возникали («Как начать?», «Как продолжить?», «Как закончить?») полезно иметь определенный план действий. Вот сейчас мы с вами и составим такой план. Для начала разобьем процесс написания робота по шагам (начиная с текущего состояния):

- Разработать механизм определения границ лучших цен, с учетом уже выставленных заявок. Для этой цели нам придется написать механизм поиска своих заявок.

- Разработать механизм выставления заявок, с учетом того факта, что заявки могут быть уже выставлены и могут быть исполнены.

- Разработать механизм перевыставления заявок при изменении цен.

- Разработать механизм удаления выставленных заявок и закрытия всех открытых позиций по рынку в заданное время.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал