Избранное трейдера Александр Костерин

Жестокое развеивание пары трейдерских мифов. Торопитесь

- 12 октября 2018, 18:11

- |

Мифы есть не только в трейдинге. Мифы — в данном случае я о постулатах, не соответствующих действительности. Попробую проанализировать некоторые.

Начну немного издалека. Есть люди, которые стремятся отделиться от серой массы — лидеры, люди мыслящие нестандартно, сама мысль быть частью массы им не приятна. Да я и сам такой)), но не об этом. Если говорить о трейдинге, то такие люди любят идти своим путем — вы торгуйте свои неработающие треугольники, а у меня свой путь, вы торгуйте индикаторы, а у меня свой подход, вы торгуйте графики, а я буду стакан и т.д. Так вот часто в своем желании выделиться, обособиться такие люди преувеличивают свою особенность и особенность своего подхода.

Далее речь о двух видах «особенного» подхода:

1. Я не торгую историю, я торгую настоящее время. И один из представителей: я не торгую графики, графики — это история, я торгую стакан, стакан — настоящее.

2. Я не торгую графики, графики предсказать невозможно, я торгую психологию.

( Читать дальше )

Обвал на фондовых рынках. Причины и новые крупные ставки. Паники пока ждать не стоит.

- 11 октября 2018, 20:21

- |

Рынок "Форекс". Что к чему.

- 11 октября 2018, 14:24

- |

Ввиду того, что часто обыватели путают международный валютный рынок «Форекс» с недобросовестными брокерами я решил кратко изложить вам об этом рынке.

Для всех активных трейдеров, наш мой канал в Телеграмме https://t.me/khtrader только оперативная и достоверная информация.

Термин «FOREX» это сокращенная форма двух составляющих: foreign – иностранный и exchange – обмен, т.е. «Форекс» это не что иное, как международный валютный рынок образовавшийся, а не искусственно-созданный, для обмена иностранных валют.

Необходимость в обмене валют в современном мире носит разные цели.

Валюта и финансы.

Спрос на обменные операции в финансовом мире обусловлен дрейфом капиталов. Причиной тому является дифференциал между риском и доходностью (премия за риск) в разных странах. Ввиду того, что инвестиционные активы эмитируются на внутреннем рынке в национальных валютах, инвесторам приходится обменивать валюты фондирования (резервные валюты) на валюты страны куда вкладываются капитал. Таким образом, финансовые компании обеспечивают устойчивый объем на рынке обмена валют. Например: доходность американских активов с фиксированным доходом (долговой рынок, депозиты) приносит лучший результат по коэффициенту риск\прибыль среди развитых стран, это привлекает иностранных инвесторов в активы США, что обеспечивает дополнительный спрос на доллар. Конкуренцию составляют только развивающиеся рынки, это обусловлено высокими рисками этих активов. Например: когда макроэкономические и финансовые риски, по оценкам инвесторов, в России, снижаются, то капиталы перетекают в рублевые активы. И наоборот, когда по оценкам риски начинают расти, относительно этих рынков, то капиталы дрейфуют обратно в надежные активы развитых стран.

( Читать дальше )

Критерии для продажи облигации из портфеля

- 11 октября 2018, 11:58

- |

Добрый день!

Подскажите, пожалуйста, как лучше поступить с облигациями в портфеле, а то я что-то запутался…

Для упрощения облигации взяты абстрактные. Предполагается, что эмитенты облигаций – надежные, с высокими кредитными рейтингами, с нулевой вероятностью дефолта. Ситуация рассматривается на текущий момент «как есть».

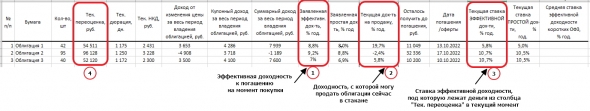

В портфеле есть три облигации (см. рисунок).

Облигация 1в момент покупки давала эффективную доходность 8,8% годовых к погашению (рамочка 1). После покупки котировки облигации начали расти. Сейчас она торгуется на бирже с эффективной доходностью к погашению 5,8% годовых (рамочка 3). И, соответственно, если я ее продам в стакане, то прибыль от инвестиции составит для меня 19,7% годовых (рамочка 2).

Мои рассуждения: за счет роста котировок накоплена хорошая прибыль, которую можно зафиксировать. Кроме того, получается, что средства из графы «Текущая переоценка» (рамочка 4) размещены сейчас всего под 5,8% годовых (так как, если я продам облигацию по текущим ценам и захочу купить ее снова, то покупать ее буду на освободившиеся средства уже с доходностью 5,8% годовых), в то время, как у ОФЗ сейчас доходность выше. Поэтому, как я думаю, эту облигацию сейчас выгоднее продать и вложить полученные средства в любую другую облигацию (того же уровня надежности) с доходностью выше 5,8% — это будет выгоднее, чем продолжать удерживать Облигацию 1 в портфеле. Верно? Или надо смотреть на исходную доходность, с которой покупалась облигация (8,8%, рамочка 1) и искать альтернативы выше этой доходности?

( Читать дальше )

Фундаментальный Анализ: Мультипликатор P/E

- 10 октября 2018, 12:55

- |

Всем привет.

Начинаю новую рубрику — «Ответы на Вопросы». В этом ролике будем рассматривать Фундаментальный Анализ Акции.

— Как происходит Оценка Компании через мультипликатор P/E?

— Как можно определить, что дорогие компании не являются пузырём?

( Читать дальше )

6 видео записей моих сделок.

- 10 октября 2018, 10:19

- |

В этом посте я собрал 6 видео записей своих сделок, в которых делюсь некоторыми секретами

В этом посте я собрал 6 видео записей своих сделок, в которых делюсь некоторыми секретами

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал