Избранное трейдера Александр Костерин

Честно о трейдинге или ТА Золота (Не упустите последний шанс).

- 20 сентября 2018, 10:26

- |

Я всегда вас рад видеть)))

Появилась отличная возможность заработать, поезд стоит на отправной точке.

Покупайте билеты на «Золотой экспресс»!

По золоту (Декабрьский фьючерс 12.18) образовалась краткосрочная лонговая ситуация в масштабе 4-х часового и дневного ТФ, частично на недельном ТФ, также мы находимся на мощной поддержки в 1200$, а на месячном ТФ произошла стабилизация цены (Отсутствие импульса вниз).

В данное время ситуация по золоту аналогична ситуации в декабре 2016г.

Моя ТС, что в этот раз, что в декабре 2016г. дала аналогичный торговый сигнал, полностью совпадающий с предыдущим среднесрочным разворотом.

Но, пока речь идёт о краткосрочном отскоке до уровня 1220$, только в этом случае произойдёт среднесрочный разворот до ближайшего уровня в 1245$ (Уровень динамический). При закрепление над уровнем 1220, в работу вступят трендовые торговые системы и погонят цену до уровня 1245$, там уже нужно ориентироваться по факту на «Местности».

( Читать дальше )

- комментировать

- ★11

- Комментарии ( 47 )

Великий крах фондового рынка в США

- 19 сентября 2018, 19:39

- |

www.youtube.com/watch?v=5CvNZSlr6Ao

PS. Всегда нужно быть готовым к худшему, если вы пришли на биржу. А Василию предлагаю показывать данный материал на семинарах)).

10 принципов облигационного трейдинга

- 19 сентября 2018, 00:16

- |

Во-первых, это риски инфляции.

То есть, риски валюты размещения.

Тут мало что можно сделать.

Разве что на половину портфеля купить евробонды

(впрочем, хедж всегда стоит денег, и защищаясь от инфляции вы сильно подрубаете общую доходность портфеля).

Во-вторых, это риски реинвестирования.

Поэтому единственная безрискованная инвестиция – государственная дисконтная бумага,

которая держится до погашения.

Как известно,

доходность облигации определяется доходностью ее тела (изменение цены),

доходностью купонов,

и доходностью реинвестирования купонов.

И по всем трем позициям возможны проседания.

Номинал после вашей покупки может снижаться,

купоны могут не выплачиваться из-за техдефолта (или полного),

а их реинвестирование может быть затруднено из-за изменения ставки ЦБ

или отсутствия подходящих бумаг на рынке.

2. Размер позиции определяется общей доходностью портфеля.

( Читать дальше )

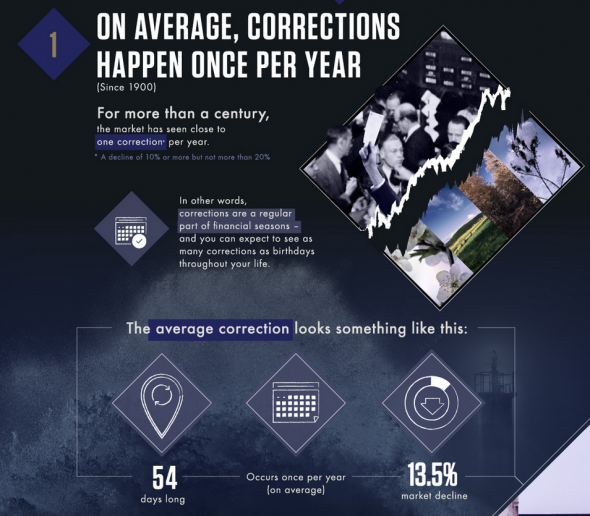

7 фактов которые избавят вас от страха обвала.

- 18 сентября 2018, 15:22

- |

В среднем коррекция на рынке происходит раз в год.

Длится 54 дня и падение составляет 13.5%.

( Читать дальше )

Почему растет или снижаеться рубль???

- 18 сентября 2018, 12:20

- |

ПОЧЕМУ РАСТЕТ ИЛИ СНИЖАЕТСЯ РУБЛЬ ???

Чтобы понимать почему растет рубль или падает нужно понимать что на него влияет.

Когда цена на нефть растет, то обеспечивает ли это больше приток долларов на валютный рынок ???

Конечно! Вы продали 1000 бочек нефти по 50 долларов и выручка в долларах составляет 50 000 долларов. Теперь вам нужно выкинуть эти доллары на валютный рынок, чтобы перевести в рубли. Итого выкинули вы предложение в размере 50 000 долларов.

Если нефть растет – пусть уже 100 баксов, то Ваше предложение на рынке от продажи такого же количества бочек будет 100 000 долларов.

Но есть еще фактор!!! Чем выше растет нефть, тем добытчик нефти заинтересован в еще большей продажи по таким ценам. Добытчик будет выкидывать на рынок уже то, что добудет в будущем, то есть будет заключать фъючерсные сделки.

И рост нефти таким образом обеспечивает колоссальный приток долларов на продажу, что неминуемо ведет к обвалу доллара.

( Читать дальше )

Взаимосвязь рубля и нефти создает интересные возможности

- 17 сентября 2018, 17:50

- |

Уже давно ведутся разговоры о том, что рубль полностью отвязался от цен на нефть и черное золото уже никак не влияет на курс национальной валюты. Но это, на мой взгляд, не совсем так. Да корреляция действительно снизилась с практически 1 к 2016 году до 0.4 к текущему моменты, но фундаментально платежный баланс и в частности притоки/оттоки капитала в РФ все еще сильно зависят от нефти.

И сейчас, на мой взгляд, появились определенные предпосылки к тому, чтобы разрыв между нефтью и рублем начала постепенно уменьшаться……

1. Банк России в пятницу действительно дал хорошие сигналы для рубля. В частности, покупки валюты приостанавливаются теперь уже до конца года. В случае санкций ожидается дополнительная поддержка для фининститутов. При этом доля нерезидентов в государственном долге страны (ОФЗ) сократилась сразу почти на 10%(с 34,5% до 26,6%), что снижает риски для российской валюты при бегстве иностранных инвесторов.

2. В развивающихся странах и в частности Турции благодаря сильному повышению ставки (+6,5%) в ближайшее время может несколько снизиться волатильность национальной валюты, что также снизит риски и по другим развивающимся валютам.

3. Сейчас разрыв между рублем и нефть на своих максимальных значениях (зеленая точка на графике текущие значения рубля и нефти)

( Читать дальше )

Баланс. Рентабельность инвестиции.

- 17 сентября 2018, 17:29

- |

Продолжение материала, изложенного в блогах:

https://smart-lab.ru/blog/492184.php

Это не экспертное суждение, а записки дилетанта. Размышление о некоторых аспектах бухгалтерского баланса.

Баланс есть внутренний мир предприятия, а рыночная цена — это внешний образ этого внутреннего мира. Все как у человека. Для того, чтобы начать понимать как рынок оценивает акцию необходимо в том числе и оценить параметр «Рентабельность инвестиции». Формула: Рентабельность инвестиции=Чистая прибыль/капитализацию*100.

Капитализация = Рыночная цена*количество акций.

В Эксель я создаю таблицу с колонками: 1.количество акций, 2. рыночная цена, 3.капитализация (расчет по формуле), 4.активы, 5.чистые активы, 6.чистая прибыль, 7. рентабельность активов, 8. рентабельность инвестиций. (Колонки в избытке для более широкого анализа, чем тот что представлен ниже.

( Читать дальше )

Пример трендовой и контр-трендовой сделки

- 17 сентября 2018, 12:44

- |

В этом видео наглядно покажу разницу, между сделкой по тренду и против тренда.

Сделка по тренду +4900 руб.

Сделка против тренда +150 руб.

( Читать дальше )

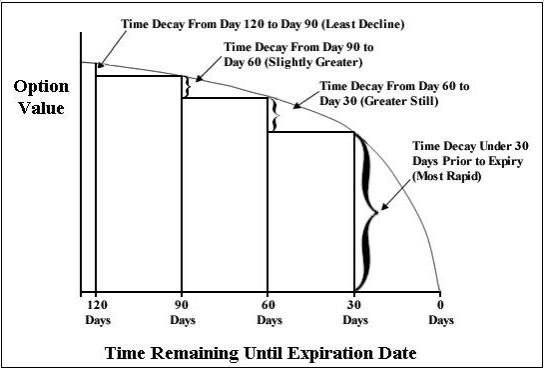

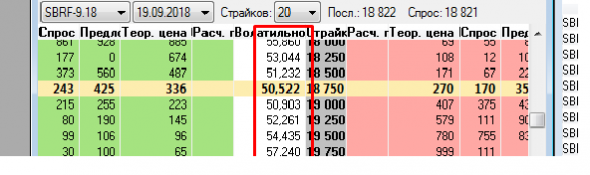

Распад теты

- 17 сентября 2018, 11:33

- |

если применить модель распада ЦС, то получается что он разваливается на «глазах» за очень короткий срок:

Но почему то ожидания IV растут вместе с ценой на «еле живые» atm опционы

может быть торговцы календарей тянут её вверх?

Как пример, возможно неудачный

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал