Избранное трейдера Александр Костерин

Рубль, инвестиции, пожиратели денег и времени

- 13 сентября 2018, 20:22

- |

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 17 )

Кречетов. Как понять что акцию отжимают на дне.

- 13 сентября 2018, 13:07

- |

( Читать дальше )

Лайфхак для новичков, отбор акций

- 13 сентября 2018, 12:18

- |

( Читать дальше )

Хеджирование. "Страхование" инвестиционных рисков

- 12 сентября 2018, 18:11

- |

Вчера провёл вебинар на тему, которую давно хотел рассказать – «Хеджирование. Страхование инвестиционных рисков». Данному вопросу инвесторы (в том числе профессиональные управляющие) редко уделяют должное внимание. Однако, правильное использование хеджирования помогает получить более стабильные и прогнозируемые результаты от своих инвестиций, нейтрализовав неблагоприятные эффекты волатильности цен. При этом наряду с теорией я продемонстрировал реальное применение и результаты тех стратегий хеджирования, которые использую сам.

http://ab-trust.ru/info/seminary_i_lekcii368#hedg

Доллар 70, как угадать остановку?

- 11 сентября 2018, 15:42

- |

Вчера, 10 сентября 2018 года, доллар торговался на Московской бирже выше 70 рублей.

Уже больше двух с половиной лет у нас свободно плавающий курс, не понимаю формулировки из СМИ «официальный курс» или «ЦБ установил курс на завтра». Какие то химеры, — есть торги, есть курс на начало торгов, на конец торгов, максимальные и мин.значения и др. Но что такое «официальный» курс пусть расскажут венесуэльцы. Далее...

Больше года Государство скупает доллары (бюджетное правило), никто это не скрывал. Международные резервы России растут на фоне дефицита бюджета, растущих налогов (НДС) и постоянных изменений правил игры в разных сферах (очередная пенсионная реформа, видео).

Рубль сильно обесценивался к доллару два раза в этом году, триггером послужили новые санкции (начало апреля и августа 2018 года). Каждый раз рубль выходит на новую ступень, стабилизируется какое то время и ослабевает дальше. Во время стабилизации кто-то покупает доллары по таким «высоким ценам», кто-то продаёт.

( Читать дальше )

Чему меня научила биржевая яма

- 10 сентября 2018, 14:35

- |

Конспект вебинара «Психология трейдинга или чему меня научила биржевая яма», с американским трейдером Ричем Райли (Rich Reilley), 20 лет работы на CME. Вебинар организован и проведен Светланой Орловской 4 года назад, за что ей спасибо.

( Читать дальше )

Как выбирать выпуски ОФЗ для покупки?

- 10 сентября 2018, 13:10

- |

Спасибо!

Лучшие правила формирования инвестиционного портфеля.

- 10 сентября 2018, 12:27

- |

Для начала формирования необходимо ответить на один вопрос, а зачем вам собственно нужно инвестировать. Исходя из ответа и стоит выбирать инструменты. Если вы хотите быстрых денег красивой жизни, яхт и машин из модельного ряда Ламборгини, то остановить свой выбор нужно на рискованных инструментах, например опционы, а так же придерживаться рискованной стратегии, т.е. брать плечи, торговать ежедневно, скальпировать.

Если же вы не витаете в своих фантазиях и придерживаетесь более консервативных взглядов, то ответом на вопрос «Для чего нужно инвестировать?» для вас будет: «Сохранение накоплений от инфляции, а также некоторая финансовая свобода в будущем». Под «финансовой свободой » в данном контексте я понимаю что человек занимается делом, к которому у него лежит душа, не смотря на невысокий заработок.

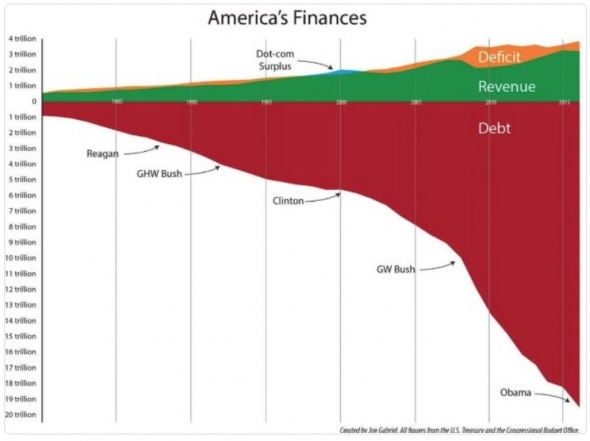

Давайте на примере США рассмотрим влияние инфляции на накопления, а также методы борьбы с ней. США, я беру примером потому, что современная Россия слишком молодая страна, а у США большая биржевая история и есть данные по инфляции в условиях рыночной конкуренции, а не плановой экономики.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал