Избранное трейдера Александр Костерин

Вроде ерунда, по этому бесконечно ремонтируем тело!

- 22 марта 2018, 11:16

- |

ОК, включаем телик, новости, сериалы ментовские, телешоу с бесконечными криками и скандалами.

Да и вообще что снимают и показывают контролируемы каналы.

Включаем внутренний фильтр, и делим мысленно на хорошо и плохо.

Многие поймут, что они поглощают чем их кормят.

А после задайте себе вопрос, кто это делает и зачем?

Кому служат те, кто манипулирует вами? распространяется ли это на вас и ваше окружение?

Несет ли в вашу жизнь информация вызывающая негатив, споры, скандалы, уныние, разочарование, подавление воли и страх?

Вроде ерунда, только кругом враги...

( Читать дальше )

Фьючерс vs Опцион

- 22 марта 2018, 09:36

- |

Наверное, и у вас случается такое. Зашли в сделку обдуманно и только после того, как в стакане, разобрали крупную заявку. Поставили стоп и не там, где захотелось, а спрятав его за сильное сопротивление. И, конечно, не забыли взглянуть на старшие тайм-фреймы. Все вроде хорошо, даже цена сразу же пошла в нужную сторону. Но тут вдруг происходит обратное движение. Оно не резкое и больше похоже на небольшой откат. Вы спокойны — до стопа еще далеко.

Проходит время, а откат не прекращается, а наоборот, начинает пробивать небольшие уровни сопротивления и подкатывает вплотную к вашему стопу. «Сейчас откат закончится, и продолжится движение в нужном направлении. Ведь мой стоп спрятан за бетонной стеной. Ее не пробить», — думаете вы. Но нет, стена пробивается достаточно легко, и вот он — ваш убыток.

А самое интересное, что потом цена опять идет в вашу сторону. Вы начинаете корить себя, что поставили стоп не в том месте. Ведь вы же правильно угадали направление, просто кукл решил забрать ваши деньги. Да, да, кукловоды на бирже следят за вами через не заклеенную веб-камеру и знают, где стоят все ваши стопы (неудачная шутка). Но через какое-то время становится ясно, что на рынке просто началась «пила». Это когда поочередно происходят равнонаправленные движения. А по сути, рынок топчется на месте. И вот в такие времена летят стопы и у лонгистов, и у шортистов.

( Читать дальше )

Опционы для Гениев (направленная торговля)

- 21 марта 2018, 13:24

- |

Я обещал рассказать про направленную торговлю опционами и всякими активами. Граалей я не открою. Потому что это все старое, а хорошо забытое старое… Более того, эту лабуду преподают во всех специализированных вузах, а как вы понимаете ни чего хорошего из этого не выходит. Ну какой из Набиулиной или Грефа трейдер. Или что за управляющая компания Финам? А чему учили Баффета, вообще смех и слезы с кровью. Но за неимением лучшего выбирать не приходится. Немного пред истории.

К сожалению, из всех людей, которые писали про биржу, заслуженное признание получили не многие. И этими людьми оказались, не Бил Вильямс с его аллигатором, не Вайкофф с его объемами и даже не ваш покорный слуга. Нобелевскую премию получали другие. Одним из таких чудиков был некто Марковиц со своей портфельной наукой. Я не стану рассказывать про все его изыскания это можно найти в Гугле. Отмечу только одно, в своих расчетах он использовал волатильность. В нашем случае мы отбросим его портфели и остановимся на этом. Есть простая стратегия. Ее смысл заключается в следующем. Раз волатильность является показателем риска, то нам нужен актив с наименьшим таким показателем. Тут я хочу пояснить. Может быть, со мной кто то и не согласится, но истина такова. Ни вам, ни вашему инвестору, ни любому здравомыслящему человеку, большая волатильность (риск) не нужна. Если вы вложили миллион, вам не столько важно, сколько вы заработаете, вам важно, сколько не потерять. И стратегия, которая дает 100%, но при этом имеет просадку в 120% интересно только фокусникам, которые покажут вам растущую часть, но закроют секретную, где деньги и теряются. Вот эта просадка и есть риск и измерить мы можем ее волатильностью. Так вот. Нам надо покупать, когда волатильность падает и продавать, когда волатильность растет. Не сложно, правда? Не буду обещать, что это работает на всех активах и в любых случаях, но для этого есть объективные предпосылки. А именно. Прежде чем, что то купить, люди думают, торгуются, анализируют. На это надо время. А волатильность входит и получается через это время. Когда люди чувствуют опасность, то думалка работает по другому. И не важно, один это человек или совет управляющих. Это психологический момент. Тут уже много раз говорили про пустые стаканы. И это технический момент. Именно отсутствие ликвидности порождает неопределенность, а значит риски, а значит рост волатильности. Тут тоже все понятно. Когда же все приходит в относительную норму и люди или не знаю кто, начинают успокаиваться, начинают и снижаться риски от их непреднамеренных, но непредсказуемых поступков и рынок начинает успокаиваться. Это похоже на струну. Удар, максимальный звук и затухающие колебания. Как видим природа везде одинаковая.

( Читать дальше )

Бездарно упущенная возможность

- 21 марта 2018, 11:24

- |

Но, что-то пошло не так. Тенденция была такова, что я ожидал пробития этого уровня. В общем бездарно упущенная возможность. Но с точки зрения скальпинга, сделка получилась неплохая.

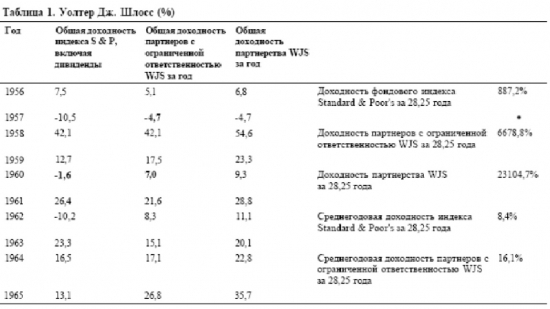

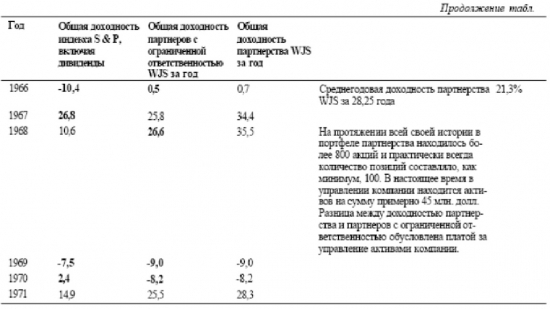

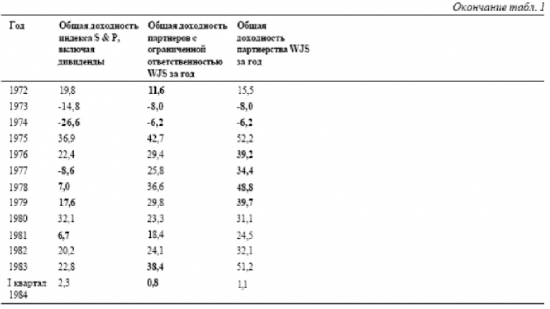

Шестнадцать советов от легендарного инвестора Уолтера Шлосса

- 21 марта 2018, 10:37

- |

Вот что было написано об Уолтере в книге Supermoney (1972 год): «У него не было связей или доступа к полезной информации. Фактически никто на Уолл-стрит не знает его, и он не выдает никакие идеи. Он ищет цифры в сборниках и выписывает годовые отчеты, и это все. Все это похоже на простого частного инвестора. Тем интереснее советы от легендарного инвестора.

Факторы, необходимые, чтобы делать деньги на фондовом рынке от Уолтера Шлосса.

1. Цена по отношению к стоимости является наиболее важным фактором.

2. Попробуйте установить стоимость компании. Помните, что акция представляет собой часть бизнеса и это не просто цена бумаги.

3. Используйте балансовую стоимость в качестве отправной точки, чтобы попытаться установить стоимость бизнеса. Убедитесь, что долг не равен 100% от собственного капитала.

4. Имейте терпение. Акции не вырастут сразу.

5. Не покупайте используя чьи либо советы. Не продавайте на плохих новостях.

6. Не бойтесь быть уверенным в своей правоте. Вы конечно не сможете быть 100% правы. Ищите слабости в своем мышлении. Покупайте в период понижения курсов и продавайте при повышении.

7. Имейте мужество придерживаться своих убеждений если вы уже приняли решение.

8. Имейте инвестиционную философию и следуйте ей. Это то, что привело меня к успеху.

9. Не продавайте в спешке. Если акция достигла цены которую вы считаете справедливой вы можете продать но часто акция продолжает двигаться выше.Перед продажей попытайтесь еще раз переоценить акцию, посмотрите где рынок начинает продажи относительно балансовой стоимости. Оцените уровень фондового рынка. Посмотрите высоки или низки коэффициенты P/E. Насколько фондовый рынок высок?

Насколько люди оптимистичны в своих оценках.

10. Покупать акции я считаю полезным около их минимума за несколько последних лет. Если акция была на пиках по 125 а потом снизилась до 60 то вы можете посчитать это хорошей ценой. Но если за три последних года минимальная цена была 20, то вы поймете что у компании возможны какие-либо проблемы.

11. Пытайтесь купить активы а не прибыль с дисконтом. Прибыль может резко измениться в течении короткого времени. С активами такого обычно не происходит. Если ориентироваться на прибыль то нужно будет знать о компании гораздно больше.

12. Прислушивайтесь к предложениям людей которых вы уважаете. Но это не значит следовать им. Помните что деньги важнее сохранить чем преувеличить. Если вы потеряете деньги то очень сложно будет вернуть их обратно.

13. Старайтесь не позволять эмоциям влиять на ваше мнение. Страх и жадность вероятно худшие эмоции при покупке и продаже акций.

14. Запомните простое правило. Если вы делаете 12% в год и реинвестируете деньги, то вы удвоите свой капитал за 6 лет. Запомните правило 72. Делите 72 на вашу средную доходность и вы получите количество лет до удвоения капитала.

15. Предпочитайте акции облигациям. Облигации ограничивают вашу доходность, а инфляция снижает покупательную способность.

16. Будьте осторожны с левереджем. Он может обернуться против вас.

PS: этим постом я открываю большую серию публикаций под общим названием «Инвестиционные чек-листы». Поэтому чтобы ничего не пропустить подписывайтесь на анонсы новых постов. Всем подписавшимся в подарок мое руководство "Инвестиционная стратегия для российского рынка".

В целом неплохо, но много воды

- 21 марта 2018, 10:21

- |

Трансконтейнер - может подать повторное ходатайство о покупке терминала Global Ports

- 20 марта 2018, 19:46

- |

Когда «Трансконтейнер» получил отказ ФАС, компания не увидела совпадений точек зрения оператора и регулятора по оценке состояния рынка. Компания запросила в ФАС отчет по аналитике рынка, который послужил основанием для принятия решения об отказе в согласовании ходатайства.

Генеральный директор компании Петр Баскаков:

«На этом этапе мы не хотим бороться таким образом. Я думаю, что мы постараемся решить это мирным путем, без подачи (в суд – ред.)»

( Читать дальше )

Ретест здорового человека

- 20 марта 2018, 09:02

- |

Всем привет, записал небольшую сделку на Si. Если коротко, то она идеальна. Еще одно доказательство того, что стакан позволяет максимально точно определять точку входа, и делать это с минимальным риском.

Как обычно в комментах начнут писать мол, это работает только на мадших ТФ, и нормально торговать на старших Тф ты не сможешь. А много ли тут долларовых миллионеров, торгующих на дневках.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал