Избранное трейдера Александр Костерин

Золото перепишет налоговый кодекс

- 13 сентября 2017, 17:02

- |

За последние 30 лет долгосрочные процентные ставки снизились на 450 базисных пунктов на фоне более медленных чем ранее темпов роста глобальной экономики, желания богатых мира сего защитить свои деньги, падения рентабельности по альтернативным инвестиционным проектам и дешевой ликвидности от центральных банков. Когда большинство развитых стран мира отдает предпочтение программам фискальной консолидации, а ЦБ скупают бонды, ограниченное предложение и тонны денег стимулируют рост цен и падение доходности. Для золота это обстоятельство имеет принципиальное значение: его динамика тесно связана с изменением реальных ставок долгового рынка США.

( Читать дальше )

Принципы построения торговых алгоритмов

- 13 сентября 2017, 10:33

- |

PS. Смотреть лучше со скоростью 1,25 :)

Игры в крепкий рубль заканчиваются или 2018 год расставит все по своим местам

- 12 сентября 2017, 23:14

- |

Хорошая статья о грядущих проблемах бюджетного балансирования вышла в Коммерсанте.

2018 год с точки зрения расхождения заявок министерств на бюджетные расходы с реальными планами Минфина по тратам будет рекордным. По состоянию на 6 сентября несогласованными остаются заявки следующего года на 1,8 трлн руб., на 2019 год — на 2,2 трлн руб., на 2020 год — 2,4 трлн руб.

По существу, заявки ведомств заметно превышают планируемый бюджетный дефицит на 2018–2020 годы. Однако следующая бюджетная трехлетка принципиально отличается от предыдущих — даже задействовав объединенные Резервный фонд и ФНБ, финансовое ведомство в принципе не сможет удовлетворить и 50% заявок. Мало того, при заявленной в проекте бюджета программе заимствований на рынке ОФЗ порядка 1 трлн руб. в год почти невозможно удовлетворить заявки и через наращивание госдолга — это вряд ли позволит емкость внутреннего финансового рынка.

( Читать дальше )

Почему сокращение расходов приводит к инфляции

- 11 сентября 2017, 21:44

- |

Это я к чему:

Чтобы понять ценность продукта, идете в лавочку и ищите булавочку. Вот на эту булавочку снижать цену никто не станет(хотя на ценнике не мешает написать слово акция, зачеркнуть более высокую цену и оставить прежнюю цену). Потому что перепродавца-производителя жаба душит. Лучше оставить на складе, выдать вместо зарплаты работникам или растоптать и выкинуть, не тратить на это время, чем отдать дешевле. Значит, про инфляцию можно говорить на те товары (работы, услуги), которые потребитель вынужден купить.

При этом постоянное ожидание инфляции у перепродавцов (надо же перестраховать свои риски) приводит к завышению цены с неким запасом, чтобы перепродавцу хватило денег на следующий цикл расходов на товар (работу, услугу), которые они перепродадут (произведут).

При этом во время кризиса перепроизводства болтанка в цене на резервные валюты ширится, поэтому бизнес просто сокращает расходы (например, сокращают работников и автоматизируют), но наценка на товар (работу, услугу) при этом даже растет еще выше, поскольку туда заложены валютные риски и риски роста сырья (которые напротив сопровождаются его перепроизводством).

( Читать дальше )

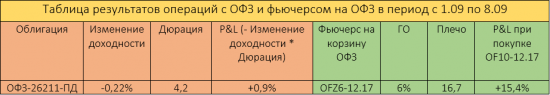

А как Вы думаете, каков потенциал снижения доходностей ОФЗ?

- 11 сентября 2017, 17:19

- |

Большую часть прошлой недели наблюдалось активное ралли на рынке ОФЗ. Однако уже в пятницу котировки гособлигаций перестали расти в связи с геополитическими рисками запуска новых ракет КНДР и подешевевшей нефтью. Серьёзное падение доходностей можно было наблюдать на коротком конце кривой доходности: так трейдеры отыгрывали рост ожидаемого снижения ставки на заседании ЦБ в пятницу. При этом бумаги 26208 и 26211 выглядят недооценёнными, что должно подстегнуть интерес к ним со стороны инвесторов.

Мягкая риторика Эльвиры Набиуллиной озадачивает участников рынка: сейчас мнение инвесторов насчёт шага снижения поделено примерно 50 на 50. С одной стороны, низкая инфляция, которая стала неожиданностью для ЦБ, снижение инфляционных ожиданий и крепкий рубль дают возможность для перехода к 8,5%. Однако важно понимать риски, которые могут возникнуть при слишком агрессивном снижении: и так переоценённый рубль может слишком сильно откорректироваться в сторону удешевления, что вызовет удорожание импорта в потребительской корзине, а волатильность на долговом рынке в связи с резким снижением ставки может расшатать котировки. Так что основную роль будет играть оценка этих рисков со стороны ЦБ, хотя на предыдущих заседаниях акцент всегда делался на первоочередной важности инфляции и инфляционных ожиданий, которые сейчас находятся на исторических минимумах.

( Читать дальше )

1/5 СИГНАЛЫ ПАНИКИ - VIX 3 Points (S&P 500)

- 10 сентября 2017, 17:51

- |

Сигналы Паники или как войти в рынок в правильное время.

VIX это синтетический индекс для определения волатильности опционов на индекс S&P 500. по другому его также называют „баромертер страха“.

Как он рассчитывается и для чего он предназначен, это все точнее можно прочитать здесь:

utmagazine.ru/posts/3854-vix-indeks-straha-na-amerikanskom-fondovom-rynke.html

или тут

smart-lab.ru/blog/68640.php

Так как научили меня его использовать в моей утренней рутине, он является одним из 5ти сигналов паники на американской бирже, я доканально опишу ниже.

Кстати эти сигналы интересны и " полезны" не только для опционщиков, но и для среднесрочных и долгосрочных инвестроров на американсой бирже. Они дают ИНОГДА закупиться почти по самым " лоям".

Если посмотреть график, то его естественная нижняя граница находится примерно у числа 10. Средний балл примерно 16 — Это значит нет никакого страха, все сидят пьют кофе и наблюдают как их инвестиции растут.

( Читать дальше )

Справочник Lua для Quik

- 09 сентября 2017, 22:26

- |

В статье речь пойдет о новом справочнике luaq.ru

У каждого разный подход к созданию роботов: одни заказывают у разработчиков, другие используют программы и строят алгоритмы из кубиков, третьи пишут сами использую языки программирования.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал