Избранное трейдера zaq789

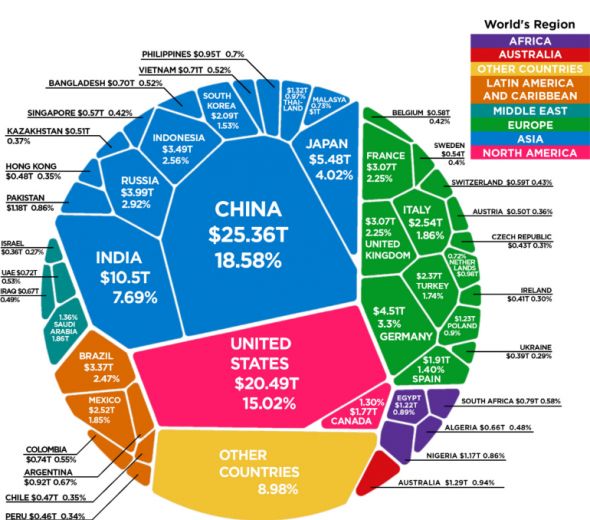

ВВП (ППС) стран мира по данным Всемирного банка!!!

- 02 октября 2019, 15:36

- |

Показано, как распределятся ВВП мира по странам и регионам.

Согласно данным ВБ, более 40% мирового ВВП (ППС) создают азиатские страны, в том числе и Россия.

США и Китай генерируют треть мирового ВВП.

В десятку стран по ВВП по ППС вошли:

Китай — 25,36 трлн долларов — 18,58% мирового ВВП;

США — 20,49 трлн долларов — 15,02% мирового ВВП;

Индия — 10,50 трлн долларов — 7,69% мирового ВВП;

Япония — 5,48 трлн долларов — 4,02% мирового ВВП;

Германия — 4,51 трлн долларов — 3,30% мирового ВВП;

Россия — 3,99 трлн долларов — 2,92% мирового ВВП;

Индонезия — 3,49 трлн долларов — 2,56% мирового ВВП;

Бразилия — 3,37 трлн долларов — 2,47% мирового ВВП;

Великобритания — 3,07 трлн долларов — 2,25% мирового ВВП;

Франция — 3,07 трлн долларов — 2,25% мирового ВВП.

Паритет покупательной способности учитывает стоимость жизни в разных странах мира, а не рыночные обменные курсы валют. На графике использованы текущие международные доллары, которые имеют такую же покупательную способность, что и доллар США.

Однако в среде либерастов и русофобов принято утверждать, что экономика РФ слабее экономики Португалии/Италии/Дании (подставить нужное)

- комментировать

- ★3

- Комментарии ( 60 )

ДТС №1: Как заработать на дивидендах Татнефти

- 23 сентября 2019, 08:07

- |

ДТС №1: Как заработать на дивидендах Татнефти

Введение

Уже совсем скоро (25 сентября) акции Татнефти будут торговаться последний день с дивидендами. Размер дивидендов составляет 40.11 рубля или 5.36% по отношению к текущей цене обыкновенных акций (TATN).

В таблице 1 вы можете увидеть предстоящие дивидендные выплаты в 2019 году. Эта табличка, которую я составил для себя, в ней только те бумаги, которые проходят по моему критерию ликвидности, т.е. входят в число 32 наиболее ликвидных бумаг МосБиржи.

Таблица 1. Предстоящие дивидендные выплаты в 2019 году.

В данной статье я хочу поделиться с вами тем, как я собираюсь заработать на дивидендах Татнефти (TATN). Обратите внимание, что речь идет об обыкновенных акциях, привилегированные акции Татнефти не проходят по моему критерию ликвидности.

( Читать дальше )

ОПЕК+ считает преждевременным ставить вопрос о дополнительных сокращениях добычи нефти

- 13 сентября 2019, 14:47

- |

Перед заседанием Мониторингового комитета ОПЕК+ выдвигались идеи дополнительного сокращения добычи нефти странами Соглашения, особенно с учетом невыполнения некоторыми его участниками своих обязательств. Однако участники встречи пока все же не стали всерьез обсуждать усиление сокращения добычи, считая это преждевременным занятием. Это стало аргументом (вместе с недавней отставкой Болтона, который был известным радетелем по усилению давления на Иран) для краткосрочного снижения цен нефти.

Возможное дополнительное сокращение добычи в дальнейшем еще могло бы произойти за счет стран, которые недовыполняют свои обязательства. Однако скорей можно предположить, что добыча стран ОПЕК+ до декабрьской встречи сильно изменяться не будет. А вот дальнейшие действия ОПЕК+ уже будут зависеть от ценовой конъюнктуры и динамики баланса спроса и предложения. Если за это время ценовая конъюнктура сильно изменится в худшую сторону, то тогда вырастут трудности у всех нефтепроизводителей, включая Россию и Саудовскую Аравию с ее планами по IPO Saudi Aramco. А значит, вырастут шансы на дополнительный шаг ОПЕК+ по дальнейшему снижению добычи.

( Читать дальше )

Участвуйте в инвестиционном фестивале «ИнвестФест 2019»!

- 03 сентября 2019, 18:33

- |

Друзья, у нас отличная новость!

Мы запустили фестиваль «ИнвестФест 2019», который продлится до 31 октября! Его участники фестиваля получат от компании «Открытие Брокер» эксклюзивные предложения и подарки при открытии или пополнении брокерского счёта в рамках первой в России программы лояльности для инвесторов и трейдеров «O. InveStore!».

Для участия необходимо перейти в специальный раздел на сайте «Открытие Брокер» и выбрать подходящее предложение.

В рамках акции «Инвесткэшбек» участники, открывшие и пополнившие брокерский счёт в период проведения «ИнвестФеста», будут получать повышенные баллы и кэшбек в программе лояльности «O. InveStore!». Всем новым и действующим клиентам, выбравшим для инвестиций любой из тарифов «Ваш финансовый аналитик» или «Модельный портфель», брокер в течение двух месяцев будет платить увеличенный десятикратно кэшбек от уплаченных комиссий за сделки — 30%. При этом только в рамках фестиваля будет действовать специальное предложение — при пополнении индивидуального инвестиционного счета (ИИС) с подключенным тарифом «Модельный портфель» можно будет получить бонусы в размере 0,3% от суммы зачисления.

( Читать дальше )

В США день труда. Шесть вам интересных фактов.

- 02 сентября 2019, 19:46

- |

1. Почти половина всех рабочих в Америке зарабатывают менее 15 долларов в час.

2. Четыре из десяти федеральных работников зарабатывают менее 15 долларов в час.

civilrightsdocs.info/pdf/reports/Bare-Minimum.pdf

3. В то время когда корпоративные прибыли достигли 85-летнего максимума, почасовая заработная плата в США оставалась неизменной в течение 45 лет.

www.pewresearch.org/fact-tank/2018/08/07/for-most-us-workers-real-wages-have-barely-budged-for-decades/

4. Каждый четвертый американец не имеет сбережений для покрытия непредвиденных чрезвычайных расходов в размере 400 долларов.

www.federalreserve.gov/publications/2019-economic-well-being-of-us-households-in-2018-dealing-with-unexpected-expenses.htm

5. Афроамериканцы в США зарабатывают сегодня меньше, чем в 2000 году.

www.washingtonpost.com/news/wonk/wp/2017/09/15/african-americans-are-the-only-racial-group-in-u-s-still-making-less-than-they-did-in-2000/

6. В период с 2007 по 2016 год компании, входящие в S&P 500, направили 96% своих доходов на выкуп акций и на корпоративные дивиденды и только 4% на инвестиции в рабочую силу.

prospect.org/article/curse-stock-buybacks-0

День труда или Labour day — национальный праздник в США, отмечаемый в первый понедельник сентября.

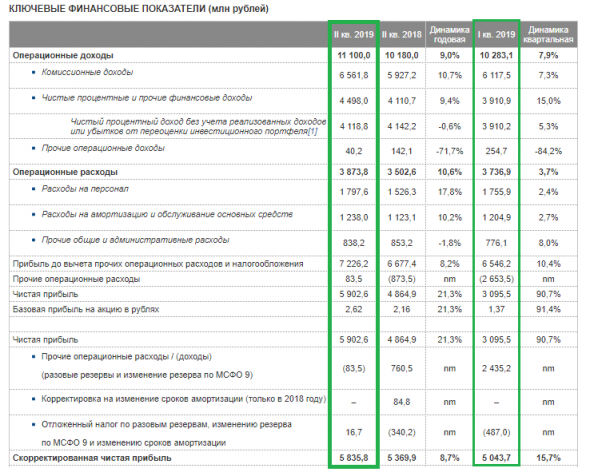

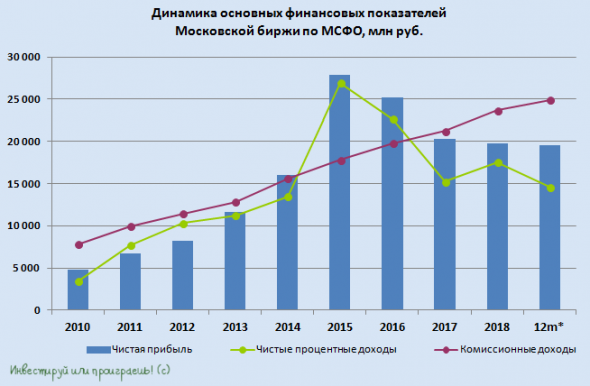

Московская биржа: третий год прибыль на одном уровне, а котировки всё ниже

- 23 августа 2019, 22:16

- |

Источник: https://t.me/invest_or_lost/994

Московская биржа представила финансовую отчётность за 1 полугодие 2019 года:

✅Одна из главных целей менеджмента на текущий год – рост комиссионного дохода с двузначной динамикой – пока что выглядит выполнимой: по итогам 1 полугодия комиссионные доходы выросли на 10,9% до 11,4 млрд рублей, благодаря росту объёма комиссий практически на всех рынках, что соответствует динамике последних нескольких лет. Отрадно, что основной бизнес Мосбиржи год от года демонстрирует уверенный рост, а комиссионные доходы ежегодно обновляют свой исторический максимум.

✅Чистые процентные доходы по-прежнему остаются под давлением, на фоне низких процентных ставок в стране, но за счёт уверенной динамики комиссионных доходов их вклад в итоговый результат неминуемо снижается. А если вспомнить, что ключевой ставке ЦБ снижаться по большому счёту уже некуда (каждое новое снижение будет даваться с большим трудом), то сохраняется надежда, что и чистые процентные доходы совсем скоро окончательно нащупают своё дно.

( Читать дальше )

Как сливают торгуя по тренду. 2. Душим позицию стопами.

- 22 августа 2019, 10:03

- |

Как душим? Просто.

Рынок не движется в направлении тренда прямолинейно, а как бы дышит. В большинстве случаев движение происходит по принципу прорыв-откат, затем новый прорыв, новый откат и т.д., пока очередной откат не станет началом разворота.

Если не учитывать это дыхание рынка, то мы задушим трендовую позицию стопами на откате-выдохе.

Оптимальный размер стопа при трендовой торговле не должен мешать естественному дыханию рынка, но в то же время должен ликвидировать позицию при развороте.

Близкий стоп даже при правильном входе будет раз за разом выбивать позицию из рынка, раз за разом принося пусть небольшой, но убыток вместо той прибыли, которая могла бы быть получена при удержании трендовой позиции.

Дальний стоп реализуется реже, но в случае ошибочного входа ущерб от него больше.

Как же выбрать оптимальный стоп, который не душит позицию?

( Читать дальше )

«Энел Россия» после продажи Рефтинской ГРЭС

- 02 августа 2019, 20:38

- |

Добрый вечер, уважаемые читатели.

Сегодня мы рассмотрим полугодовую отчётность ПАО «Энел Россия», в которой нашло отражение важнейшее событие в жизни компании — продажа Рефтинской ГРЭС. Мы ждали этого события с 2016 года, и оно очень интересно в качестве примера для анализа и изучения корпоративной практики.

Заранее отмечу, что эта статья не является инвестиционной рекомендацией. Я буду оценивать произошедшие события и их влияние максимально непредвзято.

Полугодовая отчётность по МСФО у «Энел Россия» не очень объёмна, поэтому мы без труда находим все необходимые данные. Начнём традиционно с баланса.

( Читать дальше )

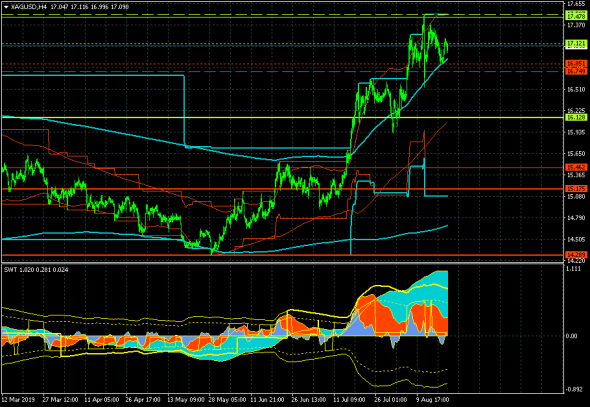

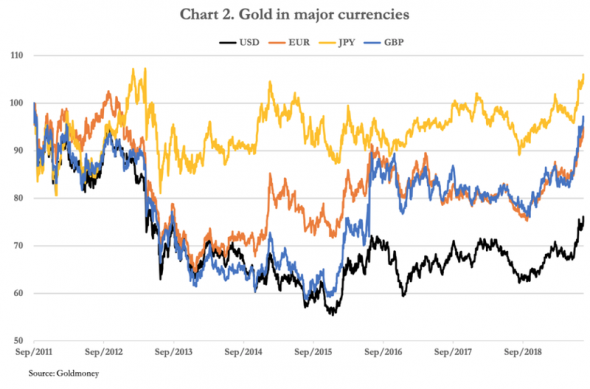

Только по рынку. 8 мифов про золото.

- 30 июля 2019, 17:23

- |

В этом топике рассмотрим их заблуждения.

Месяц назад золото сделало резкий вынос выше трехлетней консолидации. Бычий рынок золота, датируемый декабрьским минимумом 2015 года в $1050, жив и здоров. Процесс базирования фактически осуществлялся в течение более шести лет.

( Читать дальше )

Только по рынку. 2019 год это новый 2006.

- 29 июля 2019, 17:14

- |

В какой точке экономического цикла мы находимся и оправданы ли опасения кризиса и рецессии?

Ниже будут приведены несколько ведущих экономических показателей, которые могут дать некоторые подсказки о будущем мирового роста.

Кривая доходности

Спред кривой доходности является одним из самых надежных опережающих индикаторов.

В США каждый раз, когда спред был близок к нулю или отрицательному, кризис наступал в течение следующих двадцати четырех месяцев.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал