Избранное трейдера Самый лучший трейдер смартлаба

Опционы для подростков. (часть восемь)

- 01 ноября 2015, 17:34

- |

В свете сказанного посмотрим некоторые популярные стратегии

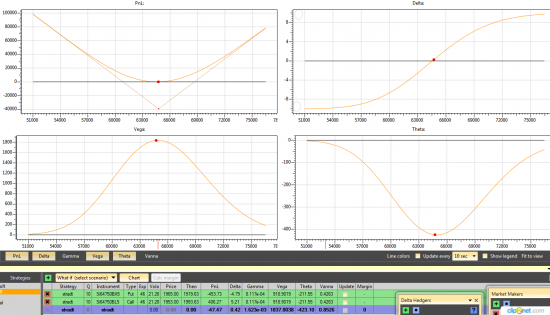

Купленный стреддл. Очень популярная позиция. Когда покупается на одном страйке пут и кол.

Куда бы не пошла цена, всюду плюс. Но под ценой пропасть в 40 тыс. Это эквивалентно торговли фьючем на пробой. Ставим заявки на границы канала и ждем. Если пробьет и уйдет, то ок. Если будет ерзать и цеплять стопы, то будем проседать. Где тут риски и какие они? Обычно, все боятся Тетту. Она растет и постоянно капает. Но это 400-600 рублей в день. За неделю, в среднем набежит 3,5 тысячи. А вот вега 1800 рублей. И достаточно 3% изменения волатильности, что бы получить 5,4 тысячи. Поэтому, главная тут волатильность. Такие стратегии используют на минимуме волатильности. Например, по рублю тот самый случай. Вола на уровне 21%. Обычно она от туда отскакивает. Соответственно, декабрьские опционы предпочтительнее. Там вега больше, а тетта меньше. Обратная ситуация на ED (евра-доллар) там вола с 14 на 17% прыгнула за день. И теперь будет падать. Вывод. При покупке стреддла главный риск это волатильность. Поэтому покупаются они при максимально низкой воле. Ориентируются на среднею, историческую волатильность. И на динамику IV, на ее минимумы в моменте.

( Читать дальше )

- комментировать

- ★54

- Комментарии ( 20 )

Введение во фрактальность рынка и Теорию Хаоса. Предыстория.

- 29 сентября 2015, 19:20

- |

Введение во фрактальность рынка и Теорию Хаоса. Предыстория.

Предисловие

1. “Неподготовленный разум может не справиться с непосильной нагрузкой”.

(из к/ф “Рукопись, найденная в Сарагосе”).

2. Sapienti sat.

3.”Сдадим наши посредственные знания на “хорошо” и “отлично””

Новичкам читать обязательно. Им еще нечего терять. Возможно, мозги сразу начнут работать не по стереотипам.

То, что я собираюсь рассказать об исследовании устройства рынка (по состоянию на два года назад), представляется мне несколько необычным, но простым и естественным, и должно быть понятно многим. Все же определенное преимущество в понимании излагаемого будут иметь трейдеры с математическим и физическим уклоном. Буду придерживаться уровня изложения, ниже которого опускаться не могу, ибо рискую быть непонятым. Постараюсь быть кратким, насколько это возможно без ущерба для понимания сути, хотя мог бы изложить более строго и убедительно, но тогда объем излагаемого вырос бы многократно. Буду прибегать к использованию аналогий для облегчения восприятия, хотя аналогия – это не доказательство.

( Читать дальше )

Стратегия, которая приносила мне хорошую прибыль.

- 15 сентября 2015, 18:11

- |

( Читать дальше )

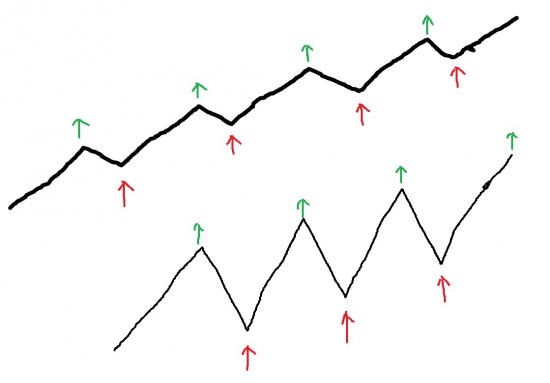

Все паттерны Ларри Вильямса в одной картинке

- 01 августа 2015, 15:27

- |

Пользуйтесь на здоровье!

P.S.

Если где-то есть явная ошибка ввиду неверной интерпретации (есть сомнения насчет прорыв вверх/вниз) — комментируем.

UPD.

продолжение: развернуто про минимумы и максимумы по Ларри Вильямсу...

Тренд мой друг, но как его определить?

- 30 июля 2015, 12:08

- |

Вот две вариации тренда. Почти все говорят, что система должна работать в тренде. А кто как его определяет.

Если покупать по зеленым, то приходится сидеть в ситуациях когда думаешь, что это уже не тренд. А если по красным, то тем более близок прорыв и разворот.

Price action стратегия

- 04 июля 2015, 11:22

- |

Дата фиды и автоматизация трейдинга на NYSE для непрофессионалов

- 25 июня 2015, 14:50

- |

Писал коментарий к посту http://smart-lab.ru/blog/262419.php, но он получается очень объемным. Решил немного расширить и оформить отдельным постом. Возможно, кому-то будет полезным.

Опишу немного нестандартные способы автоматизации трейдинга, фильтрации акций и геренации сигналов для частного трейдинга и неглубокой разработки. В моем понимании из одной задачи вытекают другие.

АПИ платформ, TOS и платные программы описывать не буду. Информации и так очень много в свободном доступе. Кто захочет-найдет.

Первый вопрос — где брать маркет дату. Историческую и в удобном формате.

Совсем бесплатно проблематично найти что то стоящее. Никто не дает маркет дату бесплатно. риал тайм можно брать с яху финанс, через их апи и получать, например, в эксель, но история доступна в дневках только. Риал тайм, без истории в тот же эксель можно тянуть из стерлинга через АПИ или через RTD add in, что проще. Другой костыль — брать АПИ фьюжина(можно демку) и качать историю куда-то. Тут уже нужно писать свой код.

Теперь о платных вариантах

( Читать дальше )

Как быстро увеличить производительность алгоритма. Часть 2

- 18 июня 2015, 14:19

- |

Прошлая часть — см. в моем блоге.

В этой части разберем технику улучшения производительности стратегии, использующую множество моделей.

Одним из наиболее мощных методов улучшения прибыльности вашей модели является объединение нескольких алгоритмов в так называемое «множество». Теория состоит в том, что комбинируя разные модели и их предсказания, мы получаем более робастные результаты. Тесты показывают, что даже объединение простых моделей может быть производительнее более сложной, но единственной стратегии.

Существует три основных техники объединения:

Смешивание:

Смешивание основано на создании моделей, прогоняемых на немного различных тренировочных наборах и усреднения их результатов для получения одного предсказания. Тренировочный набор переделывается путем повторения или удаления вхождений данных, в результате чего получается несколько разных наборов. Этот процесс работает хорошо для нестабильных алгоритмов (например, деревья решений) или, если присутствует определенная степень случайности в процессе создания моделей ( как, например, начальные веса в нейронных сетях). Получив усредненное предсказание для коллекции моделей с высоким значением подгонки, мы можем уменьшить результирующую подгонку без увеличения недооценки, что приведет к лучшим результатам.

( Читать дальше )

Quantum Trading. Книга для алготрейдеров.

- 16 июня 2015, 09:30

- |

Description

A cutting-edge guide to quantum trading

Original and thought-provoking, Quantum Trading presents a compelling new way to look at technical analysis and will help you use the proven principles of modern physics to forecast financial markets.

In it, author Fabio Oreste shows how both the theory of relativity and quantum physics is required to makes sense of price behavior and forecast intermediate and long-term tops and bottoms. He relates his work to that of legendary trader W.D. Gann and reveals how Gann's somewhat esoteric theories are consistent with his applications of Einstein's theory of relativity and quantum theory to price behavior.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал