Поиск

Основные отличия использования РЕПО с ЦК и ОФЗ (коротких или флоатеров)

- 10 октября 2023, 15:26

- |

Комиссионная нагрузка

В таблице учтены только биржевые комиссии и приведены в % годовых, в зависимости от срока размещения. (для РЕПО максимально возможная).

Доходность

На графике сравнение доходностей короткой ОФЗ 26223 и РЕПО с ЦК с КСУ за сентябрь. Стоит учесть, что доходность ОФЗ Quik считает уже с учетом реинвестирования, а для РЕПО — это простая ставка (реинвестирование дохода приносит около +0,8% годовых).

( Читать дальше )

- комментировать

- Комментарии ( 9 )

Профессионал vs. Частный трейдер

- 09 октября 2023, 16:49

- |

Ключевые выводы

- 📉 Различие между розничными трейдерами и профессиональными трейдерами существенно, поскольку профессиональные трейдеры обладают более высоким уровнем знаний и опыта.

- 📉 Розничные трейдеры часто попадают в ловушку эмоциональной торговли, принимая импульсивные решения, основанные на страхе или жадности, в то время как профессиональные трейдеры полагаются на дисциплинированные стратегии и управление рисками.

- 💸 Более 90 процентов розничных торговцев всегда теряют деньги и фактически всегда терпят крах.

- 💰 Розничные трейдеры постоянно теряют деньги и терпят крах на финансовых рынках из-за недостатков в инфраструктуре розничной торговли.

- 💡 Понимание отрасли и инфраструктуры имеет решающее значение для прогресса в трейдинге, поскольку без этих знаний трейдеры будут ходить по кругу и никогда не станут опытными в торговле на финансовых рынках.

Подражание профессиональным трейдерам

- 📈 Розничные трейдеры сталкиваются с трудностями при подражании профессиональным трейдерам из-за различий в их жизни и инфраструктуре, в которой они работают, но система должна позволить им применять тот же подход к своим розничным брокерским счетам.

( Читать дальше )

Макро-сентимент в графиках | ChartPack #33 (09.10.2023)

- 09 октября 2023, 16:11

- |

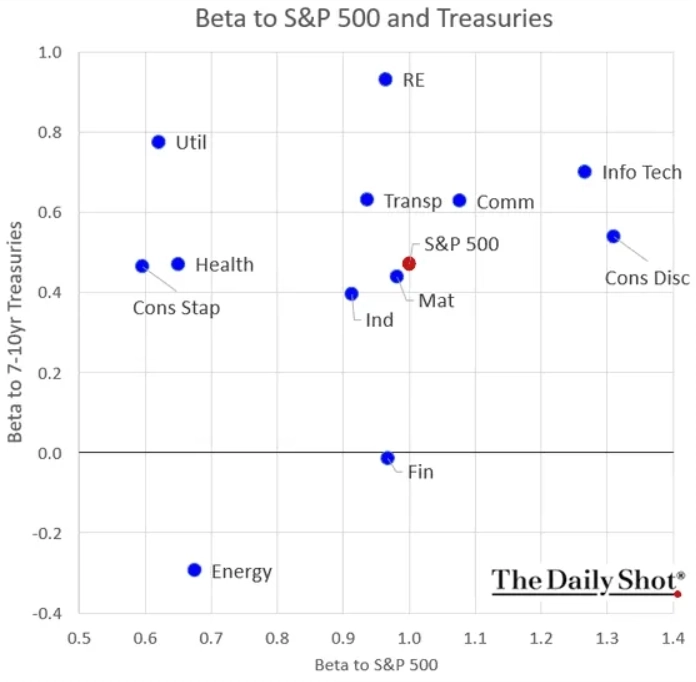

Чувствительность (бета) различных секторов к индексу S&P 500 и казначейским облигациям:

По вертикали — чувствительность к казначейским облигациям, по горизонтали — чувствительность к S&P 500

По вертикали — чувствительность к казначейским облигациям, по горизонтали — чувствительность к S&P 500

Макро

рынок по-прежнему видит примерно 50% вероятность очередного повышения ставки ФРС в ноябре:

( Читать дальше )

Открытое письмо - История одной инвестиции или унижение, дискриминация, мошенничество, вымогательство и шантаж. Часть I

- 09 октября 2023, 01:27

- |

Открытое письмо

История одной инвестиции или унижение, дискриминация, мошенничество, вымогательство и шантаж

в СМИ: РБК, sMart-lab.ru, banki.ru, Дзен

В государственные органы: ФНС, ЦБ РФ

Брокерам: БКС, Тинькофф инвестиции, ФИНАМ, Открытие, ВТБ

Вместо предисловия

Уважаемые господа

( Читать дальше )

5 стратегий торговли волатильностью с помощью опционов

- 05 октября 2023, 09:48

- |

файл с презентацией и ссылками drive.google.com/file/d/1nxZ7...

тайминг

00:26 цена опциона зависит от 7-ми факторов, и один из них неточный

01:04 те пять стратегий которые будем рассматривать

01:15 дельта-гамма-вега хедж в плане ближайших роликов

01:41 на что можно делать ставку в торговле опционами

02:03 историческая и имплицитная волатильность, в чем разница

03:04 что показывает грек вега

03:47 первая самая простая стратегия — покупка опциона пут

05:17 анализируем в калькуляторе на примере фьючерса РТС

10:41 покупка пут спреда как замена покупки голого пута

12:18 недостаток покупки пута — возможные убытки если движение вниз будет слабым

13:10 вторая стратегия — шорт кола или формирование медвежьего колл спреда

14:50 риски продажи голых колов

15:39 рассмотри на примере акций Сбера

16:27 моделируем изменение волатильности на калькуляторе в Квике

19:02 пример медвежьего колл спреда на примере Сбера

22:49 пример реализации рисков при работе со спредом на акциях Теслы

23:26 пример реализации рисков при продажа голых колов в нефти

( Читать дальше )

Приветственный пост

- 03 октября 2023, 23:21

- |

Всем привет, недавно начал читать смартлаб, есть некоторые интересные для меня вещи.

Решил начать писать сюда чтобы не просто читать посты и комменты, но и общаться. Возможно буду писать про свой путь становления как трейдера, но пока нахожусь в каком то тильтовом состоянии и не знаю как его перебороть. Торговать начал чуть меньше года назад, завел счет в пропе, расторговал счет с 300р до 150.000 рублей. Все как у всех в принципе, спред, роботы ежедневно. На данный момент пришло какое то понимание что торговля моя бессистемна, торговать валюту и фьючи стабильно не получается. Как таковой стратегии торговли нет, наверно поэтому последние месяцы результат посредственный и чувствуется какая то стагнация, тк спред недоступен из за обьема, роботы доступны, но не все. Забираю раздачи что дают периодически.

Хотелось бы тут услышать возможно какие то советы, как создать свою стратегию, с чего начать, в какую сторону посмотреть.

Как все это систематизировать. Вижу как люди выгребают деньги стабильно с рынка, потенциал огромен, но я как то застопорился пока на месте, хотя даже с моим депо можно уже зарабатывать приятные для кармана деньги.

( Читать дальше )

Перспективы рынка. Merrill Lynch.

- 02 октября 2023, 19:54

- |

Перевод документа от Merrill Lynch.

Больше переводов в моём телеграмм-канале:

https://t.me/holyfinance

Краткое содержание

Макроэкономическая стратегия — Ставки, доллар и нефть повышают риски: поскольку экономика США работает намного лучше, чем ожидалось, в условиях резкого повышения ставок ФРС в этом году, кредитные рынки спокойны, а индекс S&P 500 растет, историческая связь между перевернутой кривой доходности и рецессией была поставлена под сомнение. Хотя еще неизвестно, окажется ли сигнал кривой доходности в конечном счете ложным, его прошлая связь со стандартами банковского кредитования, доступностью кредитов, экономическим ростом и изменениями уровня безработицы по-прежнему заставляет нас задуматься.

Взгляд на рынок — Разделение США и Китая: более детальный взгляд: На этой неделе мы представляем более детальный взгляд на тезис о разделении США и Китая. Хотя много говорилось о том факте, что импорт США из Китая сократился до многолетних минимумов, большая часть сокращения импорта пришлась на базовые повседневные товары — одежду, обувь, компьютеры и мебель.

( Читать дальше )

Почта России: насколько реален риск дефолта?

- 29 сентября 2023, 17:23

- |

Спикер Совфеда В. Матвиенко 25.09.2023 на заседании палаты обращаясь к министру экономического развития М. Решетникову, заявив, что у Почты России растет финансовая дыра и срочно необходимо принимать меры по спасению компании. Министр в свою очередь выразил «большую озабоченность» по данному вопросу. По его словам, есть два варианта помощи: 1) платежи из бюджета через доставку пенсий и пособий и 2) инфраструктурные платежи за счет интернет-торговли (предпочтительнее).

В ответ на обеспокоенность В. Матвиенко, гендиректор Почты России М. Волков признал крайне непростое положение в начале текущего года, но отметил, что сейчас удалось изменить тренд – сократить убытки от операционной деятельности и открыть законсервированные ранее отделения. В тоже время он отметил сохранение «очень напряженной» ситуации. По его словам, 27 тыс. отделений (~71% от всех) находятся в сельской местности, убыточны и несут только социальную функцию.

АО «Почта России» − государственный федеральный почтовый оператор и стратегическое предприятие РФ с более, чем 38 тыс. отделениями по всей стране.

( Читать дальше )

Макро-сентимент в графиках | ChartPack #29 (29.09.2023)

- 29 сентября 2023, 14:21

- |

Золото торгуется в Китае со значительной премией по сравнению с международными ценами:

Премия золота в Китае по сравнению с мировым рынком достигает 120 долларов за унцию

Премия золота в Китае по сравнению с мировым рынком достигает 120 долларов за унцию

Сплоченность ОПЕК+ (то есть корреляция между изменением поставок Саудовской Аравии и других стран ОПЕК) упала почти до нуля после самых высоких показателей соблюдения за последние десятилетия во время пандемии, что может нанести ущерб группе в следующем году:

( Читать дальше )

Ралли нефти получает новый импульс благодаря сокращению запасов нефти в США

- 28 сентября 2023, 09:44

- |

Нефть приблизилась к отметке в 100 долларов за баррель после того, как запасы в крупном хранилище нефти в США упали до критического уровня, что подчеркивает растущий мировой дефицит.

Цена на нефть West Texas Intermediate ненадолго подскочила выше 95 долларов за баррель впервые более чем за год после подскока на 3,6% в среду, что стало самым большим приростом с начала мая. Запасы в Кушинге, штат Оклахома — пункте поставки эталонного газа в США — упали чуть ниже 22 миллионов баррелей, самого низкого уровня с июля 2022 года и близко к операционным минимумам.

«Я опасаюсь, что на этом рынке мы сократили очень много запасов», — сказала Bloomberg TV Амрита Сен, соучредитель и руководитель отдела исследований консалтинговой компании Energy Aspects. «Прямо сейчас то, что происходит в США — в Кушинге сухо».

Согласно официальным данным, опубликованным в среду, общие запасы сырой нефти в США сократились больше, чем ожидалось, что свидетельствует о том, насколько быстро рынок сжимается из-за сокращения поставок из Саудовской Аравии и России. Цена на нефть WTI подскочила примерно на треть с конца июня и находится на пути к самому большому квартальному приросту с начала 2022 года, что усиливает инфляцию и вызывает головную боль у центральных банков.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал