ВДО

ДАРС-Девелопмент: новый выпуск облигаций. Обзор перед размещением

- 03 сентября 2023, 15:13

- |

- Купон 15,5-16%, YTM до 16,99%

- BBB- от Эксперт РА 25.07.2023

- 2 года, 1 000 млн., сбор заявок 04.09.2023

✅Компания ничем особо не выделяется в своем секторе, кроме сравнительно низкой долговой нагрузки: долг/EBITDA по итогам 2022 и прогнозно на 2023 останется в пределах 2,5х. Очень хорошая цифра для застройщика, и для нас, потенциальных покупателей бондов, – тоже

YTM выпуска вполне укладывается в нашу «новую реальность». Базовые параметры ДАРСа дают самую высокую премию к g-curve в своей рейтинговой группе

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Дайджест по рейтинговым действиям в высокодоходном сегменте за прошлую неделю (АйДи Коллект, Энергоника, СибАвтоТранс)

- 03 сентября 2023, 09:55

- |

🟢 ООО «АйДи Коллект»

«Эксперт РА» повысил кредитный рейтинг до уровня ruBB+

ООО «АйДи Коллект» – коллекторское агентство, осуществляющее деятельность с 2017 года. Компания является частью финтех-группы IDF Eurasia

Повышение кредитного рейтинга связано с ростом объемов бизнеса и конкурентных позиций на коллекторском рынке РФ, улучшением ликвидной позиции и поддержанием умеренной долговой нагрузки. Также кредитный рейтинг отражает консервативную оценку риск-профиля отрасли, высокую рентабельность бизнеса и приемлемый уровень корпоративных рисков.

🟢 ООО «ЭНЕРГОНИКА»

НКР присвоило кредитный рейтинг BBB-.ru

ООО «ЭНЕРГОНИКА» — энергосервисная компания, внедряет энергосберегающие технологии, преимущественно в рамках контрактов по модернизации уличного освещения и помещений на муниципальных объектах. Создана в 2013 году, работает с государственными и муниципальными заказчиками.

Позитивное влияние на оценку финансового профиля оказывают приемлемые показатели обслуживания долга и ликвидности баланса, высокий уровень операционной рентабельности.

( Читать дальше )

Дайджест отчётностей в сегменте ВДО за первое полугодие 2023 года

- 03 сентября 2023, 09:18

- |

В таблице нет микрофинансовых, лизинговых и девелоперских компаний, т.к. по ним делаем отдельные отраслевые обзоры. Важно напомнить, РСБУ отчётности имеют свои особенности, а также не могут учесть бизнес-модель и структуру бизнеса каждого эмитента.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Итоги торгов за 31.08.2023

- 01 сентября 2023, 16:09

- |

Коротко о торгах на первичном рынке

31 августа начал размещаться дебютный выпуск серии 001P-01 компании «Контрол лизинг». Вчера было выкуплено 78% выпуска объемом 1млрд рублей с пятилетним сроком обращения. Купон с ежемесячной выплатой по ставке 16,25% годовых установленной на весь срок обращения. Предусмотрена ежемесячная амортизация начиная с 13-го купонного периода.

Напомним, что «Эксперт РА» в марте 2023 г. подтвердил рейтинг кредитоспособности компании на уровне ruBB+ со стабильным прогнозом.

В этот же день началось размещение дебютного выпуска серии БО-01 объемом эмиссии 500 млн рублей компанией НАО «Финансовые Системы». За первый день размещено 64,5% (322,6 млн рублей) от общего объема 500 млн рублей за 2236 сделки. Облигации с четырехлетним сроком обращения имеют купон с ежемесячной выплатой по ставке 16% годовых на весь срок. Погашение номинальной стоимости облигаций будет осуществляться амортизационными частями — по 4% в даты окончания 24-47-го купонов. Предусмотрено досрочное погашение бумаг по усмотрению эмитента.

( Читать дальше )

Главное на рынке облигаций на 01.09.2023

- 01 сентября 2023, 12:57

- |

- Московская биржа зарегистрировала выпуск трехлетних облигаций УК «ОРГ» серии БО-03 объемом 300 млн рублей. Регистрационный номер — 4B02-02-01566-G. Бумаги включены в Третий уровень котировального списка. Размещение выпуска, предназначенного для квалифицированных инвесторов, компания начнет 7 сентября. Ставка купона установлена на уровне 16,5% годовых на весь период обращения. Купоны ежемесячные. По займу предусмотрено поручительство от «Ойл Ресурс Групп». Кредитный рейтинг эмитента — BВ-|ru| с негативным прогнозом от НРА.

- Московская биржа зарегистрировала выпуск облигаций «РуссОйл» серии БО-01. Регистрационный номер — 4B02-01-00112-L. Бумаги включены в Третий уровень котировального списка и Сектор ПИР. Параметры займа пока не раскрываются. Кредитный рейтинг эмитента — BB+(RU) со стабильным прогнозом от АКРА.

- Московская биржа зарегистрировала выпуск пятилетних облигаций «Сибнефтехимтрейд» серии БО-03 объемом 400 млн рублей. Регистрационный номер — 4B02-01-00010-L. Бумаги включены в Третий уровень котировального списка и Сектор ПИР. Кредитный рейтинг эмитента — B.ru со стабильным прогнозом от НКР.

( Читать дальше )

Сделки в портфеле ВДО. Увеличение КОНТРОЛ лизинга, сокращение Эталона

- 01 сентября 2023, 09:49

- |

Позиция КОНТРОЛ лизинг (ruBB+, YTM 17,5%) в портфеле PRObonds ВДО сегодня увеличивается с 2,5% до 3% от активов. Покупка на первичном размещении.

Параллельно сокращается Эталон Финанс, с 3,5% до 2,9% от активов, по 0,2% за сессию, начиная с сегодняшней, на вторичных торгах.

Состав портфеля на 28 августа — здесь: t.me/probonds/10135

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

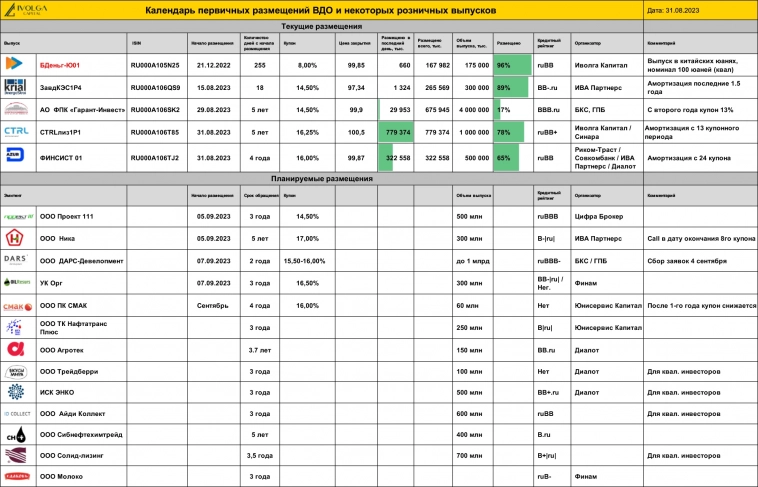

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | СайтКалендарь первички ВДО и актуальные размещения ИК Иволга Капитал

- 01 сентября 2023, 08:54

- |

Дебютный выпуск облигаций ООО КОНТРОЛ Лизинг (ruBB+, 1 млрд руб, 16-16,5%) размещен на 78%

👉 Интервью с топ-менеджментом ООО КОНТРОЛ Лизинг

👉 Презентация выпуска и компании ООО КОНТРОЛ Лизинг

- Юаневый выпуск МФК БыстроДеньги Ю002Р-01 размещен на 96%

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | СайтИтоги торгов за 30.08.2023

- 31 августа 2023, 14:16

- |

Коротко о торгах на первичном рынке

30 августа продолжилось размещение выпуска ФПК Гарант-Инвест БО 002Р-07. За вчерашние торги было размещено еще 56,7 млн рублей. Объем размещения за два дня составил 646 млн из 4 млрд рублей.

В этот же день были полностью размещены облигации Фордевинд 04, вчера выкупили последние 34 млн рублей. Объем эмиссии 300 млн рублей был размещен в течение трех дней за 1 289 сделок. Напомним, что выпуск имеет ежемесячную выплату купона по ставке 17% годовых.

Также продолжается стартовавшее 15 августа размещение облигаций серии 001Р-04 компании «Завод Криалэнергострой» с объемом эмиссии 300 млн рублей сроком обращения пять лет. Пока удалось разместить 88% объема. Выпуск имеет купон со ставкой 14,5% годовых с ежеквартальной выплатой.

Напомним, что по второму выпуску Завод КЭС-001P-02 в октябре пройдет 30-процентная выплата части тела долга. На текущий момент амортизировано уже 20%. Оставшаяся часть номинальной стоимости — в дату погашения.

( Читать дальше )

Главное на рынке облигаций на 31.08.2023

- 31 августа 2023, 14:13

- |

- «Контрол лизинг» сегодня начинает размещение пятилетних облигаций серии 001P-01 объемом 1 млрд рублей. Регистрационный номер — 4B02-01-00051-L-001P. Ставка купона установлена в размере 16,25% годовых на весь период обращения. Купоны ежемесячные. Предусмотрена амортизация. Организаторы — ИК «Иволга Капитал» и инвестиционный банк «Синара».

- Компания «Финансовые системы» сегодня начинает размещение четырехлетних облигаций серии БО-01 объемом 500 млн рублей. Регистрационный номер — 4B02-01-87071-H. Ставка купона установлена на уровне 16% годовых на весь период обращения. Купоны ежемесячные. Предусмотрена амортизация и досрочное погашение бумаг по усмотрению эмитента. Организатор — ИК «Риком-Траст», соорганизаторы — Совкомбанк, ИК «Ива Партнерс» и ИК «Диалот».

- «Ника» 5 сентября начнет размещение пятилетних облигаций серии 001P-02 объемом 300 млн рублей. Ставка купона установлена на уровне 17% годовых на весь период обращения. Купоны ежеквартальные. По выпуску предусмотрена амортизация. По усмотрению эмитента возможен колл-опцион в дату окончания 8-го купонного периода. Организатор — ИК «ИВА Партнерс».

( Читать дальше )

Облигации КОНТРОЛ лизинг (BB+, YTM 17,5%) добавляются в портфель PRObonds ВДО

- 31 августа 2023, 12:47

- |

Облигации КОНТРОЛ лизинг добавляются в портфель PRObonds ВДО на 2,5% от активов. Покупка на первичном размещении сегодня.

С доходностью 17,5% при рейтинге BB+ в нашем портфеле бумаг, кроме КОНТРОЛа, на данный момент нет.

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности.

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал