ВДО

Облигации: первичные размещения на неделе с 21.08 по 27.08.23

- 21 августа 2023, 08:41

- |

🏢Гарант-Инвест: BBB, YTM~14%, 5 лет, 4 000 млн.

Большой разбор здесь. Вкратце, мнение по выпуску не особо хорошее: считаю, что реальное кредитное качество здесь не соответствует текущему рейтингу. За такое хочется видеть соответствующую премию в доходности – но ее нет

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Доходности ВДО. У грани

- 21 августа 2023, 07:35

- |

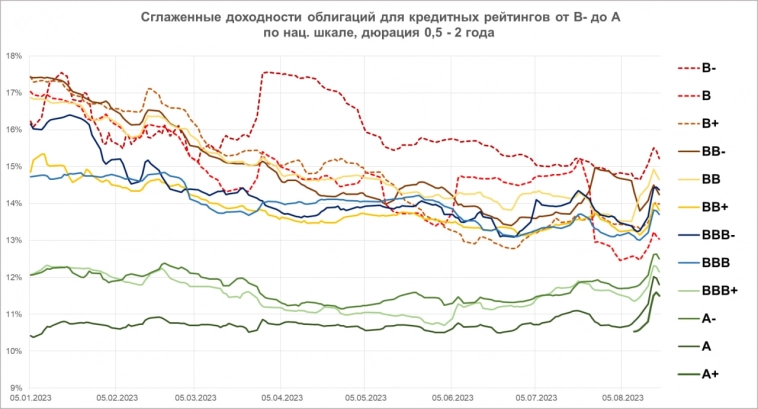

Обновление диаграмм доходности ВДО (и не только) в зависимости от кредитных рейтингов.

За пару недель изменения доходностей несущественны. Хотя на первой диаграмме видим, что более индифферентны ВДО, бумаги с рейтингами от B- до BBB. Нижняя часть инвестиционного кредитного уровня, рейтинги от BBB+ до A+ с конца июля все же прибавила в доходности 0,5-1% годовых. Что тоже несравнимо с подъемом ключевой ставки.

Вторая диаграмма, премии доходностей ВДО, акцентирует проблематику. Денежный рынок, это размещение свободных денег овернайт еще и с максимальным кредитным качеством, подскочил параллельно с ключевой ставкой. Мы сравниваем доходности ВДО с чистой однодневной ставкой денежного рынка. Она сейчас около 11,5% годовых. И к ней ВДО дают премию в среднем 2-2,5%, причем почти независимо от рейтинга. Если бы мы считали полную доходность денежного рынка, учитывая реинвестирование ежедневного дохода, премия была бы меньше.

( Читать дальше )

Понял, ненавижу финансистов

- 20 августа 2023, 21:36

- |

На днях понял какие финансисты циничные, мелочные и алчные люди. Они переступят через людей, растопчут их только чтобы реализовать свои меркантильные цели.

Ознакомьтесь с интервью с Дениса Зибарева из ex-Септем — https://rusbonds.ru/interviews/10894

( Читать дальше )

Гарант-Инвест: новый выпуск облигаций. Обзор перед размещением

- 20 августа 2023, 18:54

- |

- Купон 13,25%, YTM~14%

- BBB от НКР и НРА 28.04.2023

- 5 лет, 4 000 млн., сбор заявок 23-24.08.2023

Компания строит с нуля небольшие районные торговые центры в Москве, после чего зарабатывает на их обслуживании и сдаче в аренду

Такая схема предполагает крупные вложения на старте, которые затем окупаются вполне стабильно, но крайне медленно – в среднем более 10 лет

💰Как следствие, сейчас у Гарант-Инвеста огромные долги (долг/EBITDA 10-20х, в зависимости от методики расчета) и вся прибыль уходит на их обслуживание. Это часть бизнес-модели и по сути – не баг, а фича. Но когда с такими долгами еще и прибыль падает, как случилось в 2022 году, то дальнейшая платежеспособность компании начинает вызывать очень большие опасения

Кроме того, у них есть явные проблемы с последним объектом ТЦ WestMall: сроки его сдачи переносились уже как минимум дважды (сейчас заявлен 2п2023)

⚠️С 2018 года Гарант-Инвест рейтинговался в АКРА и все это время кредитный рейтинг только падал, начали с BBB+, а к маю 2023 докатились уже до BB+ (обоснование – высокая долговая нагрузка, которая не перекрывается операционными доходами). После этого компания не придумала ничего лучше, как уйти к более лояльным НРА и НКР, где и получила свои BBB

( Читать дальше )

Интерлизинг: новый выпуск облигаций. Обзор перед размещением

- 20 августа 2023, 11:29

- |

- Купон не выше 14%, YTM~14,6%

- A- от Эксперт РА 20.07.2023

- 3 года, 3 500 млн., сбор заявок 24.08.2023

Крупный игрок из Санкт-Петербурга: работает по всей территории РФ, имеет универсальный набор услуг: транспорт, техника, оборудование. 14 место по объему портфеля и 12 по новому бизнесу в рэнкинге ЛК по итогам 2022 года

Принадлежит семье Коганов (собственники банка «Уралсиб» и питерского застройщика «БФА-Девелопмент»)

С финансами здесь все хорошо. Компания активно развивается: за 2022 год ее портфель вырос на 38%, за 1кв 2023 – еще на 9%. Прибыль по итогам 1п 2023 выросла на 33% г/г. Кредитный рейтинг с 2020 года вырос с BBB до A-, тоже главным образом вследствие роста бизнеса

Долг, как и положено лизингам, большой, но проблем с его обслуживанием нет: процентные расходы с запасом покрываются операционными доходами. Эксперт РА отмечает, что уровень этого покрытия «несколько уступает сопоставимым по масштабу и специализации лизинговым компаниям», но ничего критичного тут не вижу – тем более, что «сопоставимые по масштабу» в большинстве своем имеют и более высокие кредитные рейтинги, в диапазоне от A до AA-

( Читать дальше )

Компании Диалот 2 года. Достаем скелеты из шкафа.

- 19 августа 2023, 16:32

- |

Сегодня исполняется 2 года с момента создания инвестиционной компании Диалот. В этой статье кратко опишу почему к деятельности данной компании стоит относится с осторожностью.

11 августа 2022 года в телеграмм канале PRObonds | LIVE (https://t.me/joinchat/DrADC1B7H6qlfs0a02P3Aw) началось обсуждение как сотрудницы компании Иволга Капитал покинули компанию и по «случайному» стечению обстоятельств оказались сотрудницами компании Диалот.

На что Андрей Хохрин, генеральный директор Иволга Капитал ответил достаточно эмоционально.

( Читать дальше )

Дайджест по рейтинговым действиям в высокодоходном сегменте за прошлую неделю (АСПЭК-Домстрой, Бизнес-Альянс, РКК)

- 19 августа 2023, 12:39

- |

🟢 ООО «АСПЭК-Домстрой»

«Эксперт РА» повысил кредитный рейтинг до уровня ruB+

ООО «АСПЭК-Домстрой» является девелоперской компанией, осуществляющей строительство жилой и коммерческой недвижимости в г. Ижевск и г. Альметьевск.

Повышение кредитного рейтинга обусловлено улучшением показателей бизнес-рисков на фоне увеличения масштабов деятельности Группы, расширения географической диверсификации и диверсификации активов. Это способствовало положительной переоценке факторов концентрации бизнеса, а также усилением рыночных и конкурентных позиций.

При принятии решения о повышении уровня кредитного рейтинга Агентство также учитывало лидерские позиции Группы на рынке Удмуртской республики по объему текущего строительства на протяжении последних 2 лет.

🟢 АО «БИЗНЕС АЛЬЯНС»

АКРА подтвердило кредитный рейтинг на уровне ВВ(RU), изменив прогноз на «Позитивный»

БИЗНЕС АЛЬЯНС — лизинговая компания, расположенная в Москве и работающая на рынке лизинга с 2006 года.

( Читать дальше )

Главное на рынке облигаций на 18.08.2023

- 18 августа 2023, 16:49

- |

- Сегодня «Селектел» начинает размещение выпуска облигаций серии 001P-03R объемом 3 млрд рублей. Бумаги включены Московской биржей во Второй уровень котировального списка и Сектор РИИ. Ставка купона установлена на уровне 13,3% годовых. Купоны полугодовые. Номинальная стоимость одной бумаги — 1000 рублей. Сбор заявок на выпуск прошел 14 августа 2023 г. Организатор и андеррайтер — Газпромбанк.

- «Гарант-Инвест» зарегистрировал выпуск пятилетних облигаций серии 002Р-07 объемом 4 млрд рублей. Присвоенный регистрационный номер — 4B02-07-71794-H-002P. Московская биржа включила бумаги в Третий уровень котировального списка. Ориентир ставки купона — 13,25% годовых. Купоны ежемесячные. По выпуску предусмотрена амортизация: в дату выплаты 36-го купона будет погашено 25% от номинальной стоимости бондов, в даты выплат 48-го и 60-го купонов — по 37,5% от номинала. Ранее сообщалось, что эмитент планирует собрать заявки на выпуск облигаций с 11:00 по московскому времени 23 августа до 16:00 24 августа. Техразмещение запланировано на 29 августа. Организаторы — БКС КИБ и Газпромбанк.

( Читать дальше )

Итоги торгов за 17.08.2023

- 18 августа 2023, 16:45

- |

Коротко о торгах на первичном рынке

17 августа прошло размещение четвертого выпуска 001Р-04 компании «Энергоника». В течение одного дня был размещен весь объем 300 млн рублей за 1259 сделки. Облигации выпущены на пять лет с квартальным купоном по ставке 16% годовых. Первые амортизационные выплаты, 10% от номинала, будут в следующем году — 14 ноября 2024 г. По другому выпуску эмитента 001P-03 выплата купона (ставка 18% годовых) состоится уже 22 августа вместе с первым амортизационным погашением 10% от номинала.

Продолжается размещение облигаций Завод КЭС 001Р-04. От 300 млн общего объема выкуплена почти половина (45,74%).

Коротко о торгах на вторичном рынке

В первую очередь отметим выпуск Племзавод Победа-001P-01. Компания допустила технический дефолт при выплате 10-го купона облигаций на 24,3 млн рублей. До даты погашения оставалось всего три купонные выплаты. В опубликованном вчера сообщении указывается, что в настоящее время компания не может исполнять свои договорные обязательства, в том числе осуществлять выплату купонного дохода по биржевым облигациям. Напомним, что в отношении эмитента было возбуждено исполнительное производство, а с 9 августа денежные средства на всех его счетах были арестованы.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал