ВДО

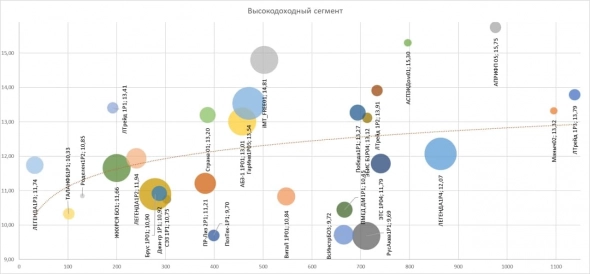

PRObondsмонитор. Высокодоходный сегмент облигаций исчерпал потенциал к росту и копит - к снижению

- 11 января 2022, 07:31

- |

- комментировать

- Комментарии ( 9 )

Ближайшие выплаты по облигациям, входящим в портфели PRObonds

- 10 января 2022, 17:10

- |

(с 10.01 по 14.01.2022, в пересчёте на 1 облигацию)

10.01.2022

• Калита, 001P-02 Ежемесячные выплаты ставка купона 13% Сумма купона 10,68 руб.

• Донской Ломбард, 001Р Ежемесячные выплаты ставка купона 13% Сумма купона 10,68 руб.

• Быстроденьги, 01 Ежемесячные выплаты ставка купона 12,75% Сумма купона 10,48 руб.

• Займер, 02 Ежемесячные выплаты ставка купона 12,75% Сумма купона 10,48 руб.

• Калита, 001P-03 Ежемесячные выплаты ставка купона 13% Сумма купона 10,68 руб.

11.01.2022

• Онлайн Микрофинанс, 02 Ежемесячные выплаты ставка купона 12,5% Сумма купона 10,27 руб.

12.01.2022

• Лизинг-Трейд, 001P-01 Ежемесячные выплаты ставка купона 12,5% Сумма купона 10,27 руб.

Коротко о главном на 10.01.2022

- 10 января 2022, 07:24

- |

Старт размещение и понижение рейтинга:

- Сегодня «Автоэкспресс» начинает размещение выпуска трехлетних коммерческих облигаций серии КО-П07 объемом 200 млн рублей. Регистрационный номер — 4CDE-07-00557-R-001P. Ставка 1-4-го купонов установлена на уровне 12% годовых, купоны ежеквартальные. Потенциальные покупатели облигаций — клиенты «Экспобанка».

- «Эксперт РА» понизило рейтинг кредитоспособности «ОР» (бывшее название «Обувь России», входит в OR GROUP) до уровня ruBB- со стабильным прогнозом. Ранее у компании действовал рейтинг на уровне ruBBB со стабильным прогнозом.

Подробнее о событиях и эмитентах на Boomin.

План выплат купонов на сегодня в Ожидаемых событиях

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Анонс размещения облигаций петербургской девелоперской группы AAG (эмитент "А Девелопмент", BBB-(RU), 700 млн.р., YTM ~14,2%)

- 06 января 2022, 08:50

- |

На вторую половину января (ориентир — 20.01) намечено размещение облигаций девелоперской группы AAG (эмитент «А Девелопмент»).

Группа базируется в Санкт-Петербурге и специализируется на строительстве жилых объектов бизнес- и премиум-класса. Рейтинг эмитента — BBB-(RU) от АКРА.

Сумма выпуска — 700 млн.р. Срок до погашения — 3 года (1 092 дня). Ориентир ставки купона/доходности — 13,5%/14,2% годовых.

Выпуск рассчитан на квалифицированных инвесторов. Организатор выпуска ИК «Иволга Капитал».

Презентация группы AAG и выпуска облигаций:( Читать дальше )

Результаты облигационного доверительного управления в ИК "Иволга Капитал" (средняя чистая доходность до НДФЛ - 10,7%)

- 05 января 2022, 06:56

- |

Оценка суммы активов частных инвесторов под управлением ИК «Иволга Капитал» увеличилась с 28 декабря по 4 января на 9 млн.р. до 478 млн.р. Оценка накопленного клиентами совокупного дохода резко выросла, наконец-то поставив новый максимум – 30,2 млн.р. (+6 млн.р.).

( Читать дальше )

Портфели PRObonds завершили самый сложный год в своей истории. С доходностями 7,7-7,0%.

- 04 января 2022, 09:12

- |

Коротко о главном на 30.12.2021

- 30 декабря 2021, 09:55

- |

Ставка купона, итоги оферты и размещений:

- «Пионер-лизинг» установил ставку 36-го купона облигаций серии БО-ПО2 в размере 14,75% годовых.

- ГК «Самолет» приобрела в рамках оферты 400 тыс. облигаций серии БО-П04 по цене 100% от номинала. Таким образом, компания выкупила 80% выпуска.

- «Инкаб» сообщил о завершении размещения трехлетних облигаций серии БО-01. Компания разместила 78,5% выпуска.

- «Автодом» завершил размещение выпуска трехлетних облигаций серии 001Р-01 объемом 5 млрд рублей за один день торгов.

Подробнее о событиях и эмитентах на Boomin.

План выплат купонов на сегодня в Ожидаемых событиях

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Скрипты покупок облигаций Kviku1P1 (ruBB, YTM 14,08%), ГЛАВТОРГ01 (ruBB+, YTM 15,3%), АСПЭКДом01 (ruB, YTM 15,3%)

- 30 декабря 2021, 07:31

- |

Компания «Пионер-Лизинг» выплатила купон и установила ставку на очередной купонный период в размере 14,75% по 2-му выпуску биржевых облигаций

- 29 декабря 2021, 11:13

- |

29 декабря 2021 года ООО «Пионер-Лизинг» выплатило 34-й купон по 2-му выпуску биржевых облигаций (ПионЛизБП2). Купонный доход на одну облигацию составил 11,3 руб., исходя из ставки купона 13,75%. Общая сумма выплат 34-го купона составила 3,39 млн руб.

Также определена ставка 36-го купона в размере 14,75%. Размер выплаты на одну облигацию увеличивается до 12,12 руб., а ожидаемая суммарная выплата 36-го купона составит 3,636 млн руб.

Эмитент разместил второй выпуск ценных бумаг номинальным объемом 300 млн руб. с погашением 21 января 2029 года.

Средства от размещения ценных бумаг компания направила на финансирование новых лизинговых договоров с клиентами.

Приобрести биржевые облигации ООО «Пионер-Лизинг» 1-го, 2-го, 3-го и 4-го выпусков (ПионЛизБП1, ПионЛизБП2, ПионЛизБП3 и ПионЛизБП4) можно через любого брокера, аккредитованного на фондовом рынке Московской Биржи.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал