ВДО

«НЗРМ» направил в НРД средства на выплату 19 купона

- 21 сентября 2020, 11:45

- |

Общая сумма купонных выплат составляет 887 680 рублей. Доход инвесторов начисляется каждые 30 дней по ставке 13,5% годовых, которую эмитент установил на весь срок обращения облигаций. На одну бумагу в номинале 10 тысяч приходится 110,96 руб.

Общий объем облигационного займа серии БО-П01 (ISIN код: RU000A1004Z9) — 80 млн руб. Бумаги поступили в обращение на биржу 1 марта 2019 года и были выкуплены в течение одного дня. Установленный срок погашения бондов — 12.08.2022г.

Облигации ООО «НЗРМ» с момента выпуска активно торгуются на вторичном рынке. А августе на Мосбирже по ним было заключено сделок купли-продажи на общую сумму 3,3 млн руб. (почти на 1 млн больше, чем месяцем ранее). Средневзвешенная цена за прошлый месяц выросла на 1,66 пункта и составила 106,15% от номинальной стоимости.

В ближайшее время мы опубликуем аналитические данные по итогам работы эмитента в первом полугодии 2020г., составленные на основании бухгалтерской отчетности компании. Внимательно следите за нашими обновлениями.

- комментировать

- Комментарии ( 0 )

Коротко о главном на 21.09.2020

- 21 сентября 2020, 11:10

- |

Размещения новых эмитентов:

- «ТЕХНО Лизинг» полностью разместил выпуск пятилетних облигаций серии 001Р-03 объемом 250 млн рублей. Ставка купона на весь срок обращения установлена в размере 12,5% годовых

- «Группа «Продовольствие» 22 сентября начнет размещение выпуска двухлетних облигаций серии БО-01 объемом 70 млн рублей. Ставка купона установлена в размере 13% годовых на весь срок обращения бумаг, купоны ежемесячные

- «Септем Капитал» сообщил о планах по размещению выпуска коммерческих облигаций «ТЭК Салават». Параметры выпуска в настоящее время неизвестны. Основная деятельность эмитента — сбор и обезвреживание отходов

Подробнее о событиях и эмитентах на boomin.ru

Продолжаем сбор предварительных заявок на участие в выпуске биржевых облигаций ООО «Сибнефтехимтрейд». Заявки можно подать напрямую организатору на ящик investor@grottbjorn.com, указав ФИО, количество и брокера.

( Читать дальше )

На платформу boomerang добавлен выпуск облигаций ООО "Сибнефтехимтрейд"

- 18 сентября 2020, 07:25

- |

Размещение «Сибнефтехимтрейд» запланировано на первую декаду октября. И как анонсировал Максим Чернега на онлайн-семинаре Cbonds, организатор выпуска GrottBjorn начинает изучать спрос на платформе boomerang.

На странице boomin.ru/boomerang/emissions/sibnefteximtrejd, начиная с 17:30 по Москве можно оставить уведомление на любое количество облигаций, а если вы планируете купить от 200 штук и более, то после размещения вам будет начислено 0,5% вознаграждения.

Коротко параметры выпуска:

- Объем: 300 млн рублей

- Номинал: 1 тыс. рублей

- Ориентир ставки купона: 13,5% годовых

- Срок обращения: 3,5 года

- Оферта: не предусмотрена

- Организатор и андеррайтер: финансовое ателье GrottBjorn (ЗАО «СБЦ)

Презентация эмитента также доступна по ссылке.

Всем, кто оставит уведомления, накануне размещения будет отправлен скрипт.

Инициативы по росту налогов в призме рисков высокодоходных облигаций

- 18 сентября 2020, 07:16

- |

Наблюдаю инициативы правительства по росту НДПИ для металлургической и химической промышленности (рост вплоть до 3,5 раз), разговоры о возможности поднятия налога для нефтяных компаний, ускоренное движение законопроекта об увеличении НДФЛ до 15% при годовом доходе гражданина выше 5 млн.р., предложение премьера о повышении акцизов на табачную продукцию на 20%. Такой плотности фискальной повестки я не могу вспомнить. Сбор налогов на фоне дефицитов федерального и региональных бюджетов перешел в разряд суперприоритетных задач.

Параллельно с ростом самого налогового бремени должны ужесточиться методы сбора. Ждем больше налоговых проверок и больше налоговых исков. В конце концов, больше налоговых списаний и штрафов, вне зависимости от их справедливости.

Практический вывод, который из этого должен сделать в нашем случае владелец высокодоходных облигаций: необходимо уделять пристальное внимание соблюдению налоговой дисциплины эмитентами, бумаги которых он держит. Риск далек от умозрительного.

( Читать дальше )

Коротко о главном на 18.09.2020

- 18 сентября 2020, 06:50

- |

Ближайшие размещения, итоги оферты и исключение из котировального списка

- «СЭЗ им. Серго Орджоникидзе» планирует 22 сентября начать размещение семилетнего выпуска серии 001Р-02 объемом 500 млн рублей, ставка купона — 10,75% годовых на весь срок обращения. Организатор — ИК «Фридом Финанс»

- «Сибнефтехимтрейд» в первой декаде октября планирует разместить дебютный выпуск облигаций объемом 300 млн рублей, срок обращения — 3,5 года. Организатор — финансовое ателье GrottBjorn. Выпуск добавлен в систему boomerang на boomin.ru

- «Ломбард «Мастер» с 16 декабря прекращает торги по выпускам БО-П06, БО-П07, БО-П08 на Московской бирже

- «ПР-Лизинг» подвел итоги оферты по трем выпускам. Суммарно эмитент выкупил 64 699 облигаций

Подробнее о событиях и эмитентах на boomin.ru

( Читать дальше )

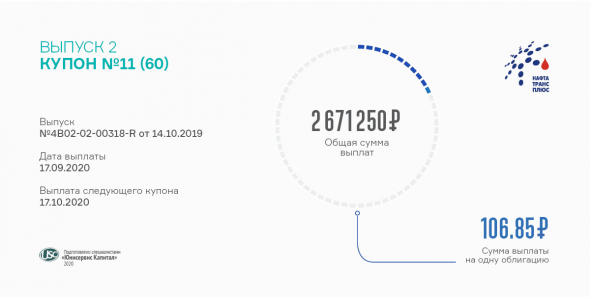

Состоялась выплата 11 купона по 2 выпуску ООО «Нафтатранс плюс»

- 17 сентября 2020, 15:24

- |

Купонный доход начислен по ставке 13% годовых. Одна облигация ежемесячно приносит держателю 106,85 руб., общая сумма, выплаченная эмитентом в этом месяце составила 2 671 250 руб.

По данному выпуску действует плавающий купон, который устанавливается с учетом ставки ЦБ, но не менее 13 и не более 15% годовых.

Компания привлекла инвестиции в размере 250 млн рублей, разместив выпуск серии БО-02 (RU000A100YD8) в октябре 2019 года. Бумаги будут обращаться на бирже в течение пяти лет (до 26.09.2024 г.), но могут быть досрочно погашены по решению эмитента.

Августовский оборот по бумагам данной эмиссии составил почти 16,7 млн руб., что, впрочем, на 30,8 млн меньше, чем в июле. А котировки напротив, показали существенный прирост — средневзвешенная цена августа выросла на 0,88п.п. и зафиксирована на уровне 100,57% от номинала.

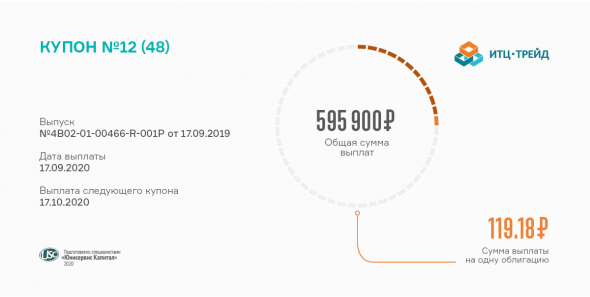

12 купон выплачивает «ИТЦ-Трейд»

- 17 сентября 2020, 14:31

- |

На одну облигацию компании номиналом 10 тыс. руб. ежемесячно перечисляется 119,18 руб. купонных выплат. Размер купона зафиксирован на уровне 14,5% годовых и будет действовать весь период обращения бумаг. Общая сумма, перечисленная в НРД в пользу инвесторов, составляет 595 900 руб.

Компания разместила свой дебютный облигационный заем год назад, в сентябре 2019-го, сроком на 4 года. Общий объем эмиссии — 50 миллионов рублей. Погашение выпуска начнется в январе 2023 г. Амортизационные платежи в размере 10% от номинала будут перечисляться инвесторам ежемесячно, равными долями.

В августе бумаги «ИТЦ-Трейд» серии БО-П01 (RU000A100UP0) торговались 20 дней общим объемом 2,6 млн, уступив июльским показателям почти 1 млн руб. Средневзвешенная цена бондов выросла на 0,71 пункта, до 103,85% от их номинальной стоимости.

Мы регулярно публикуем новости по результатам работы наших эмитентов, основанные на данных их бухгалтерской отчетности. Перейдя по ссылке, вы можете ознакомиться с тем, каких результатов добилось ООО «ИТЦ-Трейд» в первой половине 2020 года.

Коротко о главном на 17.09.2020

- 17 сентября 2020, 07:22

- |

Начало торгов и планы размещений

- «Донской ломбард» сегодня начнет размещение облигаций серии 001Р объемом 150 млн рублей. Ставка ежемесячного купона — 13%, срок обращения — 3 года. Организатор — ИК «Иволга Капитал»

- «Сибнефтехимтрейд» зарегистрировал программу облигаций объемом до 1 млрд рублей, сегодня эмитент совместно с организатором GrottBjorn представит параметры готовящегося выпуска

- «КИВИ Финанс» сообщило о подготовки книги заявок на приобретение трехлетних облигаций объемом 3 млрд рублей. Ориентир ставки купона будет объявлен позже. Организаторами выступят «ВТБ Капитал», Газпромбанк и Совкомбанк

- «Сибстекло» сообщило о подаче заявления на государственную регистрацию выпуска облигаций серии БО-П02

Подробнее о событиях и эмитентах на boomin.ru

План выплат купонов на сегодня в

( Читать дальше )

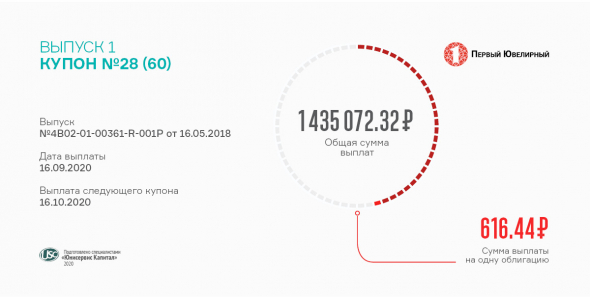

Выплачен 28 купон по первому выпуску «ПЮДМ»

- 16 сентября 2020, 13:21

- |

Выплаты инвесторам начисляются по ставке 15% годовых. Общая сумма, перечисленная в НРД в пользу инвесторов, составила 1 435 072,32 руб. из расчета 616,44 руб. за одну бумагу номиналом 50 тысяч рублей.

Дебютная серия биржевых облигаций компании БО-П01 (ISIN код: RU000A0ZZ8A2) поступила в обращение в мае 2018 г. сроком на 5 лет. Из выпуска общим объемом 190 млн руб. в обращении находится 116,4 млн. По выпуску предусмотрено досрочное погашение бумаг, которое может быть осуществлено как по требованию инвесторов, так и решением самого эмитента.

Облигации данной эмиссии торговались в августе на протяжении 18-ти дней общим объемом 4,3 млн рублей (+1 млн к итогам июльских торгов). На фоне поступившего в обращение нового выпуска эмитента средневзвешенная цена этой серии снизилась на 0,49 п.п., но по-прежнему держится значительно выше номинала — на уровне 102,77%.

( Читать дальше )

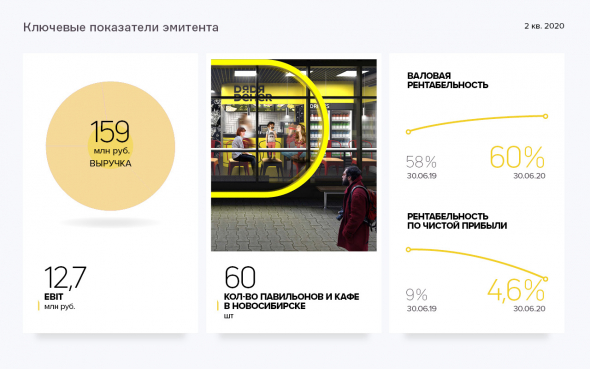

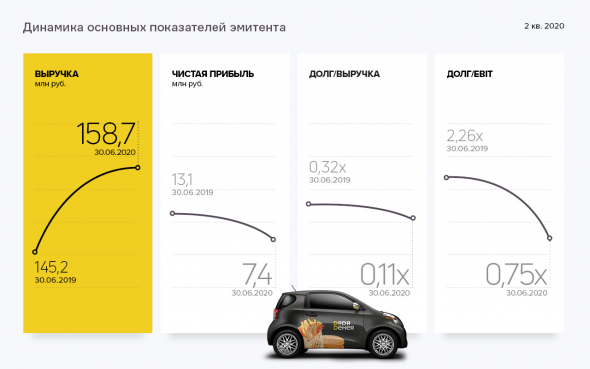

Финансовые результаты первого полугодия и новые горизонты развития стрит-фуда от группы компаний «Дядя Дёнер»

- 16 сентября 2020, 11:57

- |

Наряду с развитием торговых точек в формате кафе компания продолжает развивать новый стрит-фуд проект «Родные блины».

Выручка в 1 полугодии 2020 года выросла до 158,7 млн рублей, что на 13,5 млн рублей

больше значения за аналогичный период предыдущего года. На рост этого показателя оказало влияние изменение учетной политики в 1 квартале 2020 г. в части учета маркетинговых платежей от поставщиков, которые ранее учитывались как прочие доходы, а также запуск нового направления стрит-фуда «Родные блины».

Согласно показателям сводной бухгалтерской отчётности партнерских компаний, работающих под брендом «Дядя Дёнер» выручка составила 312,9 млн руб.

Дополнительная розничная прибыль от объектов инвестиций за первое полугодие 2020 года составила 13,9 млн рублей, в частности прибыль от филиала в Новокузнецке — 7,1 млн рублей, от производственного цеха 6,8 млн. рублей.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал