ВДО

Дайджест отчётностей в сегменте ВДО за 1 квартал 2024 года

- 02 июня 2024, 15:54

- |

Эмитенты начали публиковать отчётности по итогам 1 квартала 2024 года, приводим таблицу с некоторыми показателями из их отчётностей.

В таблице нет микрофинансовых, лизинговых и девелоперских компаний, т.к. по ним делаем отдельные отраслевые обзоры.

Важный дисклеймер: РСБУ отчётности имеют свои особенности, а также не могут учесть бизнес-модель и структуру бизнеса каждого эмитента.

Предыдущий дайджест отчётностей за 1 квартал здесь, здесь, здесь и здесь

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

- комментировать

- Комментарии ( 0 )

Что такое ВДО и почему стоит в них инвестировать?

- 01 июня 2024, 11:10

- |

⚠ В условиях высокой ключевой ставки всё больше начинающих инвесторов интересуется высокодоходными облигациями. Это видео мы сняли для тех, кто недавно присоединился к нашему каналу

В условиях высокой ключевой ставки всё больше начинающих инвесторов интересуется высокодоходными облигациями. Это видео мы сняли для тех, кто недавно присоединился к нашему каналу.

Резюмируя, здесь вы найдете много полезной информации по рынку бондов, авторы PRObonds | Иволга Капитал на протяжении 5 лет ведут публичный портфель ВДО, все сделки и результаты можно отследить по #портфелиprobonds #вдо

Следите за нашими новостями в удобном формате: Telegram, Youtube, Смартлаб, Вконтакте, Сайт

Дайджест по рейтинговым действиям в сегменте ВДО за неделю (Инкаб, Роял Капитал, Аквилон, Новые технологии, ТАМИ и КО)

- 01 июня 2024, 09:02

- |

🟢 ООО «Инкаб»

НКР подтвердило кредитный рейтинг на уровне BBB.ru

ООО «Инкаб» — компания по производству оптического кабеля для применения при строительстве сетей связи (широкополосный доступ в интернет, кабельное телевидение, телефонная связь). Производственные мощности расположены в Перми.

Доля компании на отечественном рынке оптоволоконного кабеля увеличилась и составила 23% в 2023 году по сравнению с 20% годом ранее. В 2024 году ожидается дальнейший рост этого показателя до 26%.

Оценку специфического риска сдерживает высокая концентрация активов «Инкаб» на единственной производственной площадке.

Снижение долговой нагрузки положительно влияет на оценку финансового профиля компании. Отношение совокупного долга к OIBDA на конец 2023 года сократилось до 2,5 по сравнению с 5,4 годом ранее. Мы ожидаем, что по итогам 2024 года отношение совокупного долга к OIBDA снизится до 1,9

🟢ООО «Роял Капитал»

НРА понизило кредитный рейтинг до уровня «B+|ru|»

( Читать дальше )

Из в ВДО в IPO. Тренд продолжается

- 31 мая 2024, 16:00

- |

Строго говоря, никакой новинки в переходе эмитентов от выпуска доходных облигаций к размещению акций нет, но вот в новой реальности этот тренд очень красиво перезапустил Позитив, что неизбежно привлекает интерес участников рынка. 7 из 16 последних IPO провели бывшие или текущие эмитенты высокодоходного сегмента бондов, почти половина рынка. И нужно сказать, менее удачная половина

Вместе с тем, выход в копировальный список (1 или 2 уровень листинга) статистически уже дает больше надежд акционерам. А нахождение в IT отрасли еще сильнее увеличивает шансы на рост. Именно в такой конфигурации на рынок выходит IVA Technologies, известная нашим читателям как поручитель по облигациям ХайТэк-Интеграции. Тем интереснее понаблюдать, удастся ли компании повторить историю успеха Позитива. Вообще сам бизнес в тренде роста: в 2023 году выручка группы выросла на 77% год к году до 2,5 млрд рублей, чистая прибыль выросла на 75% до 1,8 млрд рублей. Чистый долг — отрицательный

Судя по сообщениям в СМИ, переподписка образовалась уже в первый день, но сбор заявок продолжается по понедельник 3 июня включительно. А далее понаблюдаем за стартом торгов и расширим наш индекс новым именем.

( Читать дальше )

Главное на рынке облигаций на 31.05.2024

- 31 мая 2024, 15:52

- |

- «А101» сегодня начинает размещение трехлетних облигаций серии БО-001Р-01 объемом 500 млн рублей. Регистрационный номер — 4B02-01-00143-L-001P. Бумаги включены во Второй уровень котировального списка. Ставка купона установлена на уровне 17% годовых на весь период обращения. Купоны ежемесячные. Сбор заявок на выпуск прошел 28 мая. Организаторы размещения — Россельхозбанк и Газпромбанк. Кредитный рейтинг эмитента — ruA со стабильным прогнозом от «Эксперта РА».

- НПП «Моторные технологии» сегодня начинает размещение пятилетних облигаций серии 001P-05 объемом 70 млн рублей. Регистрационный номер — 4B02-05-00483-R-001P. Ставка купона установлена на уровне 20% годовых на весь период обращения. Купоны ежеквартальные. Предусмотрена возможность call-опционов. Организатор — ИК «Риком-Траст». Кредитный рейтинг эмитента — ruBB- со стабильным прогнозом от «Эксперта РА».

( Читать дальше )

Итоги торгов за 30.05.2024

- 31 мая 2024, 15:50

- |

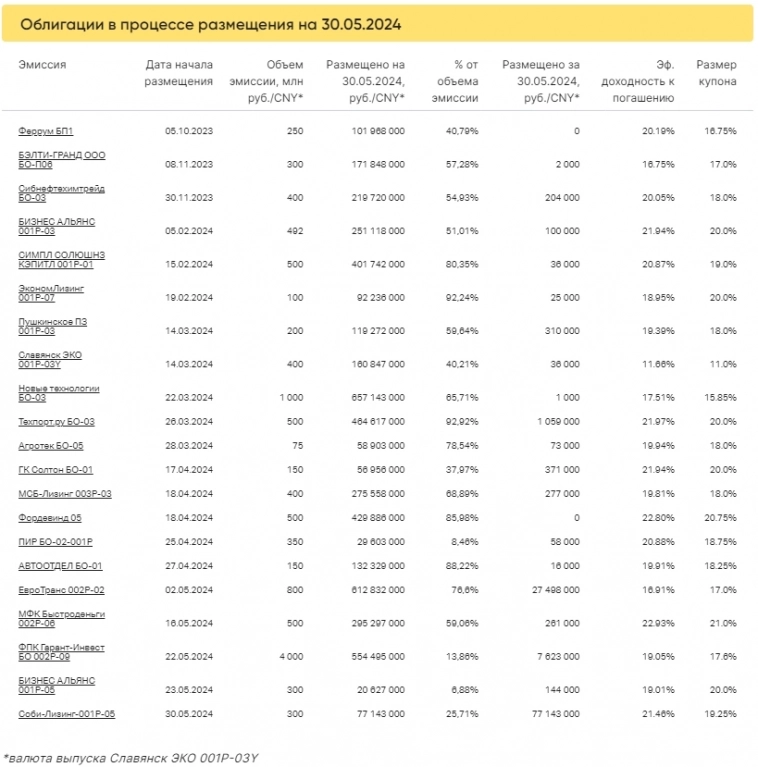

Коротко о торгах на первичном рынке

30 мая стартовало размещение четырехлетних облигаций Соби-Лизинг-001P-05 объемом 300 млн рублей. Выпуск в первый день торгов был размещен на 77 млн 143 тыс. рублей (25,71% от объема эмиссии) за 819 сделок, средняя заявка 94, 2 тыс. рублей.

Коротко о торгах на вторичном рынке

Суммарный объем торгов в основном режиме по 419 выпускам составил 799,3 млн рублей, средневзвешенная доходность — 17,11%.

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе.

( Читать дальше )

Сводный портфель PRObonds (14,2% за 12 мес.). Диверсификация как защита результата и возможностей

- 31 мая 2024, 07:16

- |

Диверсификация по типам активов дает если не плоды, то защиту.

На российском фондовом рынке идеальный шторм: падают и акции, и облигации. И мы не склонны считать, что буря будет скоротечной.

Просел и наш Сводный портфель PRObonds (состоит в равных долях из портфелей PRObonds ВДО, PRObonds Акции / Деньги, PRObonds РЕПО с ЦК, на практике реализован в стратегии доверительного управления ДУ Сводный портфель). Всего на 0,4% от максимума середины мая. Его доход за последние 12 месяцев сократился до 14,2%. В начале месяца это значение превышало 16%.

Стало чуть хуже, но и на фоне накопленного результата, и уж точно на фоне рынка малозаметно.

С другой стороны, если твои вложения стабильны, то падение рынков для тебя – возможность.

Мы бы не торопились с попытками ею воспользоваться. Однако падающих акций в портфеле сейчас всего 14% от активов, и эту долю при удачном стечении обстоятельств можно будет и удвоить.

А входящие в портфель ВДО теперь имеют среднюю доходность к погашению 22,1%. 1,5 месяца назад она была ниже 20%. Сегмент уже стал интереснее для вложений. Хотя всё равно не торопимся с покупками.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал