Московская биржа

Альтернатива S&P500 на Мосбирже

- 29 июля 2017, 12:15

- |

- комментировать

- ★4

- Комментарии ( 59 )

Про РЕПО, залоговый рынок, ЦК, М-Депозиты, пролетариат и ... знания

- 25 июля 2017, 20:58

- |

Пока паровозил до автомобиля, решил почитать смарт. И наткнулся на статью про «качество компетентности на ресурсе». Кто/что пролайкал на тему РЕПО с ЦК, что никто не знает, что РЕПО с ЦК есть уже тыщу лет и что можно вовсю у брокеров просить свопы/РЕПО...

Поедем по порядку.

1. Да, РЕПО с ЦК это уже «давняя» история. Уже больше половины, если не 2/3 объема рынка РЕПО идет через ЦК. Немудрено. Ибо вроде и есть доверие/вечеринки/алкоголь с коллегой по чату, а риски дефолта контрагенты/эмитента никто не отменял.

Новое РЕПО с ЦК. Оно, конечно, РЕПО… Но не совсем. Т.е. для стороны размещающей средства (непрофик) это будет просто размещение депозита в ЦК (читай в НКЦ = член EACH, рейтинги Фича и Акры). Т.е. по сути это еще не прямой допуск непрофиков к профильным торгам. А вот для второй стороны (привлекающей у НКЦ) это сделка РЕПО.

Основной кейс для внедрения продукта, чтобы крупные (на данный момент, об этом ниже) корпорации размещали средства в рынок. Что дает +1,5-2% к депозитной ставке в банках (в годовых ессно). На 2 млн. рублей «не густо», а на 2 млрд. — вполне.

( Читать дальше )

Московская биржа - с 24 июля предоставлен прямой доступ к денежному рынку российским компаниям.

- 24 июля 2017, 18:23

- |

С 24 июля 2017 года Московская биржа предоставила российским юридическим лицам, не являющимся кредитными организациями или профессиональными участниками рынка ценных бумаг, прямой доступ к денежному рынку.

Компании могут размещать денежные средства в депозиты с центральным контрагентом («Национальный Клиринговый Центр») по рыночным ставкам биржевого репо.

Первые компании, которые заключили сделки на денежном рынке — АЛРОСА, Альфастрахование, Альфастрахование-Жизнь, Ингосстрах, МТС, Рольф, Русагро,

( Читать дальше )

Московская биржа - единый пул должен привести к росту объемов торгов и в долгосрочной перспективе создать ощутимую дополнительную стоимость для компании

- 24 июля 2017, 12:12

- |

НКЦ заменит банковскую лицензию на лицензию НКО. В пятницу Московская биржа провела встречу с аналитиками, посвященную грядущему новому регулированию Национального клирингового центра (НКЦ) как небанковской кредитной организации (НКО). В данный момент подготовлена уже почти вся правовая база, среди прочего, инструкция 175-И должна заменить 139-И в части ежедневных обязательных нормативов, положение 576-П вводит обязательную публикацию результатов стресс-тестов, а положение 556-П необходимость внешнего аудита. Суть изменений в регулировании сводится к освобождению НКЦ от неактуальных банковских нормативов (например, ПКЛ, или показателей рыночного риска). При этом не планируется ни высвобождение капитала, не его дополнительное формирование по словам менеджмента, НКЦ уже рассчитывает показатели по новым правилам в информационном режиме и по факту все они находятся на комфортном уровне. Новое регулирование также не должно оказать влияния на участников рынка.

( Читать дальше )

Новости по акциям перед открытием рынка: 21.07.2017

- 21 июля 2017, 09:22

- |

Московская биржа

( Читать дальше )

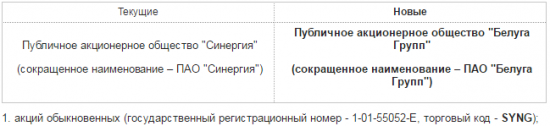

Синергия - в системе торгов Московской биржи название ПАО "Синергия" сменится на ПАО "Белуга Групп".

- 20 июля 2017, 17:54

- |

пресс-релиз

Мосбиржа - с 24 июля запустит "Сектор роста" для компаний с оборотом 2-10 млрд руб в год

- 20 июля 2017, 17:06

- |

Управляющий директор по фондовому рынку Московской биржи Анна Кузнецова:

В рамках развития нового сектора мы готовы помогать небольшим компаниям получить доступ к рынку капитала. Уверена, что развивающиеся компании с продуманной стратегией и качественным менеджментом и системой корпоративного управления будут интересны инвесторам. Вполне возможно, что здесь мы увидим компании из секторов легкой промышленности, ритейла и других. Это будут компании с объемом

( Читать дальше )

Московская биржа - планирует в сентябре запустить торги недельными опционами на пару доллар-рубль.

- 20 июля 2017, 14:20

- |

Начальник управления маркетинга и продаж бизнес-дивизиона «Срочный рынок» Московской биржи Арсений Глазков:

Мы запускаем продукты, интересные с инвестиционной точки зрения для частного инвестора. Нас долго просили запустить этот инструмент — недельный опцион на доллар-рубль. Мы рассчитываем, что это нам также добавит ликвидности

Прайм

Московская биржа - индексный комитет одобрил изменение методики расчета индексов

- 20 июля 2017, 14:16

- |

Критерий включения в индексы — коэффициент ликвидности акций — должен составлять не менее 15%. Акции будут исключаться из индексов, если значение коэффициента ликвидности станет менее 10%.

Вводится ограничение на минимальное значение веса одной акции в индексе. Из индексной корзины будут исключены акции с весами менее 0,2%. Новые акции смогут войти в состав индекса с весами не менее 0,25%.

Новая методика будет введена с 1 декабря 2017 года, а первый пересмотр индексных корзин по новой методике состоится 22 декабря 2017 года.

пресс-релиз

Московская биржа - 24 июля 2017 года вступает в силу новая редакция правил листинга

- 17 июля 2017, 22:36

- |

В соответствии с новыми правилами устанавливаются требования к кредитным рейтингам ценных бумаг и определяются новые требования по количеству акций в свободном обращении.

В новой редакции правил листинга снижаются требования к количеству акций в свободном обращении (free-float) для включения и поддержания привилегированных акций в котировальных списках и будут соответствовать требованиям к free-float для обыкновенных акций. Для второго уровня показатель free-float для включения должен быть не менее 10%, для поддержания – не ниже 4% от общего количества привилегированных акций. Для первого уровня листинга требования к free-float привилегированных акций снизились с 4 июля 2017 года в соответствии с регулированием: для включения free-float должен быть не менее 10% для эмитентов,

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал