НЛМК

Результаты НЛМК (NLMK): почти дожали ТРИЛЛИОН, но всё равно разочаровали И что там с коксом

- 17 апреля 2024, 08:58

- |

Липецкий металлургический гигант неожиданно опубликовал свои финансовые результаты по МСФО за 2023 год — правда, в ограниченном формате. Инвесторы сначала обрадовались, а потом взгрустнули: показатели сильно отстают от прогнозов.

👉Ранее на Смартлабе я уже качественно «прожарил» отчеты Позитива, АФК Системы, X5 Retail Group, Транснефти, Совкомфлота, Газпромнефти, Тинькофф, Лукойла, Сбера, Роснефти и других.

💼Я держу в своем портфеле акции НЛМК наряду с другими металлургами. Поэтому, разумеется, я тоже следил за выходом отчетности и внимательно изучил ее, чтобы представить вам основную выжимку — как всегда, коротко и по делу.

Чтобы не пропустить свежие обзоры, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

💿Группа НЛМК — международная сталелитейная компания с активами в России, США, странах ЕС и Индии. Основной актив группы — Новолипецкий металлургический комбинат.

( Читать дальше )

- комментировать

- Комментарии ( 6 )

НЛМК и Северсталь вернутся к практике выплаты квартальных дивидендов - Промсвязьбанк

- 16 апреля 2024, 20:34

- |

Ключевой момент – дивиденды. НЛМК (второй после Северстали) решился на возобновление выплат. Пока только годовых.

Совет директоров НЛМК рекомендовал дивиденд 25,43 руб. на акцию, общая сумма выплат 152 млрд руб. Компания не раскрыла в отчётности размер капитальных затрат, но сумма средств, которые могут быть направлены на дивиденды в любом случае ниже свободного денежного потока.

В то же время совет директоров Северстали рекомендовал выплатить 160 млрд руб., при FCF за 2023 год в 120 млрд руб. Это может быть связано с тем, что у Северстали чистая денежная позиция почти в два раза больше, чем у НЛМК: 210 млрд руб. против 112 млрд руб.

Ожидаем, что НЛМК и Северсталь вернутся к практике выплаты квартальных дивидендов. По ММК мы настроены более скептично из-за высоких капитальных затрат. Тем не менее на этом фоне акции сталелитейных компаний становятся наиболее интересным выбором для инвесторов, которые хотят получать стабильные выплаты, причём на ежеквартальной основе.Головинов Алексей

( Читать дальше )

+25,8% чистой прибыли: НЛМК отчитался по МСФО за 2023 год

- 16 апреля 2024, 17:13

- |

Финансовые результаты компании оказались в рамках наших ожиданий. Кроме того, с соответствующими поправками, динамика показателей в целом сопоставима с изменением у других металлургов – Северстали и ММК.

Ключевой момент – дивиденды. НЛМК (второй после Северстали) решился на возобновление выплат. Пока только годовых.

Совет директоров НЛМК рекомендовал дивиденд 25,43 руб. на акцию, общая сумма выплат 152 млрд руб.

Компания не раскрыла в отчётности размер капитальных затрат, но сумма средств, которые могут быть направлены на дивиденды в любом случае ниже свободного денежного потока.

В то же время совет директоров Северстали рекомендовал выплатить 160 млрд руб., при FCF за 2023 год в 120 млрд руб. Это может быть связано с тем, что у Северстали чистая денежная позиция почти в два раза больше, чем у НЛМК: 210 млрд руб. против 112 млрд руб.

Ожидаем, что НЛМК и Северсталь вернутся к практике выплаты квартальных дивидендов. По ММК мы настроены более скептично из-за высоких капитальных затрат. Тем не менее на этом фоне акции сталелитейных компаний становятся наиболее интересным выбором для инвесторов, которые хотят получать стабильные выплаты, причём на ежеквартальной основе.

( Читать дальше )

Карта: Присутствие производственных активов и проектов российских публичных компаний за рубежом

- 16 апреля 2024, 16:53

- |

В каких странах расположены активы и проекты публичных российских компаний промышленных отраслей 🗺

Самое широкое зарубежное предпринимательство у ЛУКОЙЛа #LKOH (в основном, страны Африки и Ближнего Востока), НЛМК #NLMK (Западная Европа, США и Индия) и РУСАЛа #RUAL (основные регионы добычи и переработки бокситов и глинозёма)

У ММК имеется турецкий стальной подсегмент, у ПИКа — строительный проект на Филиппинах, у Акрона — активы в Канаде, у ТГК-2 — в Северной Македонии, у Норникеля — в Финляндии

Одними из самых экзотических расположений могут похвастаться Татнефть (Туркменистан), Башнефть (Мьянма), РУСАЛ (Гайана)

EBITDA НЛМК сильно отстает от прогнозов рынка - Мир инвестиций

- 16 апреля 2024, 12:47

- |

• Выручка НЛМК снизилась на 15% п/п, но увеличилась на 8% г/г, до RUB 428 млрд — на 21% ниже наших прогнозов и на 23% ниже консенсуса. В то же время за весь 2023 г. показатель увеличился на 4% и составил RUB 933 млрд.

• В итоге оценочная EBITDA прибавила 13% п/п и 54% г/г, составив RUB 145 млрд. Это на 17% выше оценок БКС, но на 18% ниже ожиданий рынка. За полный год EBITDA поднялась на 12% г/г, до RUB 273 млрд. Рентабельность составила 29% (+2 п.п. г/г).

• Скорректированная чистая прибыль увеличилась на 16% п/п и 67% г/г, до RUB 101 млрд рублей — на 32% выше наших прогнозов.

• Компания не раскрывала показатель свободного денежного потока (FCF). По нашим оценкам, за прошлый год он составил RUB 134 млрд, снизившись на 25% г/г.

• НЛМК показал чистую денежную позицию в размере RUB 112 млрд (8% от капитализации).

( Читать дальше )

НЛМК подал апелляцию на решение суда о приостановке рассмотрения дела об оспаривании компанией решений ФАС — Интерфакс

- 16 апреля 2024, 11:31

- |

Девятый арбитражный апелляционный суд Москвы принял к производству апелляционную жалобу ПАО «Новолипецкий металлургический комбинат» на определение суда от 20 марта о приостановке рассмотрения дела по заявлению о признании незаконными решения Федеральной антимонопольной службы РФ о наличии коллективного доминирования и предписания ФАС, следует из картотеки арбитражных дел.

Судебное разбирательство по поданной жалобе назначено на 23 апреля.

ФАС в феврале 2022 года признала «Северсталь», НЛМК и Магнитогорский металлургический комбинат нарушившими антимонопольное законодательство, сообщалось ранее. Ведомство сочло, что компании установили и поддерживали монопольно высокую цену на горячекатаный плоский прокат на внутреннем рынке. НЛМК был назначен штраф в размере 6,4 млрд рублей, Северстали — 8,7 млрд рублей, ММК — 8 млрд рублей.

Этой зимой было приостановлено рассмотрение дела по иску НЛМК об оспаривании размера штрафа, наложенного ФАС.

ММК также оспаривает решения ФАС в суде.

( Читать дальше )

НЛМК: мысли по отчёту МСФО 2023г

- 16 апреля 2024, 10:24

- |

по сравнению со 166,441 млрд рублей в 2022 году (прирост на 25,8%).

В 2021 году прибыль НЛМК составляла 371,653 млрд рублей.

Выручка группы за отчетный период увеличилась на 3,6% по сравнению с 2022 годом и

составила 933,435 млрд рублей (900,823 млрд рублей в 2022 году и 1,029 трлн рублей в 2021 году).

Валовая прибыль в прошлом году повысилась на 9,3%, до 379,741 млрд рублей

(347,335 млрд рублей в 2022 году и 569,192 млрд рублей — в 2021 году).

Прибыль, приходящаяся на акционеров, за отчетный период зафиксирована на уровне 209,031 млрд рублей.

Сразу возникаем мысль о дивидендах (11% див. дох., я про дивиденды за 2023г.).

Совет директоров рекомендует дивиденды.

ГОСА принимает или отменяет, но менять не может.

Думаю, на ГОСА НЛМК примут.

Не было дивидендов за 2022г.

Могут и заплатить, но это не скоро.

Сначала заплатят за 2023г., дальше видно будет.

Позитив,

что НЛМК стали отчитываться по МСФО.

( Читать дальше )

Выручка НЛМК по МСФО в 2023г увеличилась на 3,6% г/г и составила 933,435 млрд руб. Чистая прибыль увеличилась на 25,8% г/г, до 209,373 млрд руб. - Интерфакс

- 16 апреля 2024, 07:11

- |

Чистая прибыль группы «НЛМК» в 2023 году достигла 209,373 млрд рублей, увеличившись на 25,8% по сравнению с предыдущим годом. Выручка компании также выросла на 3,6%, достигнув 933,435 млрд рублей. Валовая прибыль увеличилась на 9,3%, составив 379,741 млрд рублей. Общий долг группы на конец 2023 года составил 92,5 млрд рублей.

Нераспределенная прибыль компании на конец 2023 года составила 673,48 млрд рублей. Совет директоров НЛМК рекомендовал выплатить дивиденды в размере 25,43 руб. на акцию, что составит 152,408 млрд рублей. Компания не выплачивала дивиденды с конца 2021 года.

Группа НЛМК — вертикально интегрированная металлургическая компания с производственными активами в России, Европе и США. Основным конечным бенефициаром компании (79,3%) является Владимир Лисин.

Источник: www.interfax.ru/business/956022

🔎НЛМК Отчет МСФО

- 15 апреля 2024, 23:00

- |

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1831660

( Читать дальше )

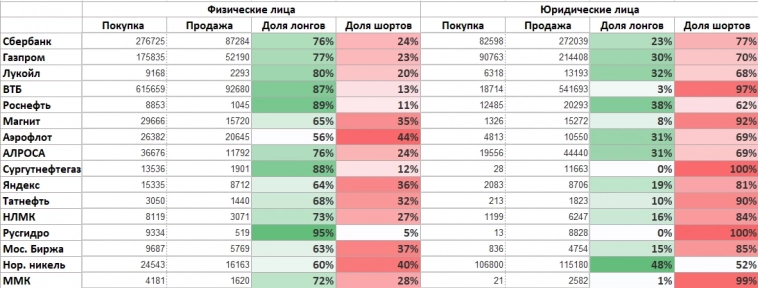

💼⚖️ Фьючерсы показывают: Как фьючерсы раскрывают настроения рынка акций

- 15 апреля 2024, 22:16

- |

Углубленный анализ рыночных настроений через фьючерсы на акции😌📈🔍

Индивидуальные инвесторы: Настроение на Покупку 🐂

Индивидуальные инвесторы демонстрируют значительный оптимизм по следующим акциям:

- Сбербанк: Преобладание лонгов (76%), что свидетельствует о высоком уровне доверия к банку.

- Газпром и Лукойл: Стабильный оптимизм с 77% и 80% долей лонгов соответственно, отражающий положительные ожидания от энергетического сектора.

- ВТБ: Высочайшая доля лонгов среди всех (87%), указывая на ожидание роста.

- Роснефть: Также высокий оптимизм с 89% лонгов.

- Сургутнефтегаз: Одна из самых высоких долей лонгов (88%), несмотря на меньший объем торгов.

Корпоративные Инвесторы: Хеджирование Рисков 💼⚖️

Корпоративные участники рынка осторожно подходят к инвестициям, защищаясь от возможных падений:

- Сбербанк и Газпром: Обе компании имеют значительные доли шортов (77% и 70% соответственно), что может быть связано с попытками хеджирования.

- Лукойл и ВТБ: Предпочитают шорты, с 68% и 97% соответственно, что свидетельствует о защитных мерах против рыночной волатильности.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал