ОФЗ

Итоги аукционов Минфина РФ по доразмещению ОФЗ 21.02.2024

- 21 февраля 2024, 19:25

- |

Минфин РФ 21.02.2024 провел аукционы по доразмещению ОФЗ-ПД серии 26226 с погашением 07.10.2026 и серии 26244 с погашением 15.03.2034.

ОФЗ-26226

- Предложение:10,0 млрд руб.

- Спрос: 8,9 млрд руб.

- Размещено: 5,7 млрд руб.

- Средневзвешенная цена: 91,02%

- Средневзвешенная доходность: 12,39%

- Премия к открытию дня: 8 б. п.

ОФЗ-26244

- Предложение: доступный остаток (414,9 млрд руб.)

- Спрос: 99,9 млрд руб.

- Размещено: 53,5 млрд руб.

- Средневзвешенная цена: 94,66%

- Средневзвешенная доходность: 12,55%

- Премия к открытию дня: 1 б. п.

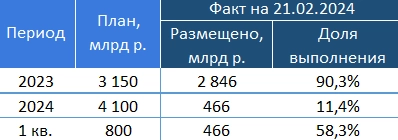

План/факт размещения ОФЗ

Размещено ОФЗ по видам с начала 2024 г., млрд руб.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 10 )

Вечерний обзор рынков 📈

- 21 февраля 2024, 19:06

- |

Курсы валют ЦБ на 22 февраля:

💵 USD — ↗️ 92,4387

💶 EUR — ↗️ 99,8968

💴 CNY — ↗️ 12,8039

▫️ Индекс Мосбиржи по итогам основной торговой сессии снизился на 2,12%, составив 3 139,5 пункта.

▫️ Министерство финансов информирует о результатах проведения 21 февраля 2024 аукционов по размещению –

ОФЗ-ПД № 26226RMFS (погашение 07.10.2026): размещенный объем – 5,696 млрд руб., при спросе 8,871 млрд руб., выручка: 5,351 млрд руб., средневзвешенная цена – 91,0185% от номинала; средневзвешенная доходность – 12,39% годовых;

ОФЗ-ПД № 26244RMFS (погашение 15.03.2034): размещенный объем – 53,453 млрд руб., при спросе 99,920 млрд руб., выручка – 52,575 млрд руб., средневзвешенная цена – 94,66% от номинала, средневзвешенная доходность – 12,55% годовых.

▫️ Владимир Путин вчера вечером провел встречу с министром сельского хозяйства Дмитрием Патрушевым. В ходе встречи министром были озвучены следующие данные: объем экспорта зерна в 2023 г. превысили 66 млн тонн, сумма поставок $16,5 млрд (что является рекордом, РФ удерживает мировое лидерство в торговле пшеницей), выручка от экспорта с/х-продукции предварительно составила $43,5 млрд ($42 млрд в 2022 г.). tass.ru/politika/20042217

( Читать дальше )

Размещение ОФЗ

- 21 февраля 2024, 18:06

- |

Очередное размещение от Минфина. Предложено два выпуска ОФЗ-ПД серии 26226 в объеме 10 млрд. рублей и 26244 в объеме остатков, доступный для размещения в указанном выпуске.

ОФЗ 26226 с погашением 7 октября 2026 года, купон 7,95% годовых

ОФЗ 26244 с погашением 15 марта 2034 года, купон 11,25% годовых

Итоги:

ОФЗ 26226

Спрос составил 8,871 млрд рублей по номиналу. Итоговая доходность 12,39%. Разместили 5,696 млрд рублей по номиналу (57%)

Средневзвешенная цена на состоявшемся в среду аукционе по размещению ОФЗ-ПД серии 26226 с погашением 7 октября 2026 года составила 91,0185% от номинала, что соответствует доходности 12,39% годовых, говорится в сообщении Минфина России.

Всего было продано бумаг на общую сумму 5,696 млрд. рублей по номиналу при спросе 8,871 млрд. рублей по номиналу. Выручка от аукциона составила 5,351 млрд. рублей.

Цена отсечения была установлена на уровне 91,0000% от номинала, что соответствует доходности 12,40% годовых.

( Читать дальше )

Котировки ОФЗ продолжат дрейфовать вблизи текущих уровней в ближайшие 2-3 месяца - Промсвязьбанк

- 21 февраля 2024, 11:27

- |

Ожидаем, что котировки классических госбумаг продолжат дрейфовать вблизи текущих уровней в ближайшие 2-3 месяца в отсутствие сигналов по снижению инфляции и ключевой ставки. Таким образом, корпоративные флоатеры пока по-прежнему остаются топ идеей на российском долговом рынке. На вторичном рынке рекомендуем обратить внимание на выпуски МЕТАЛИН1P6, Газпнф3P7R, ВЭБP-37, АФБАНК1Р11, РСЭКСМБ2Р4, купоны которых привязаны к ключевой ставке или RUONIA с премией 110-250 б.п. Достаточно интересно выглядит сегодняшнее размещение выпуска Газпром нефть с ориентиром купона RUONIA + 150 б.п.Грицкевич Дмитрий

( Читать дальше )

Вечерний обзор рынков 📈

- 20 февраля 2024, 19:05

- |

Курсы валют ЦБ на 21 февраля:

💵 USD — ↘️ 92,3490

💶 EUR — ↗️ 99,5589

💴 CNY — ↗️ 12,7970

▫️ Индекс Мосбиржи по итогам основной торговой сессии снизился на 1,14%, составив 3 207,49 пункта.

▫️ Завтра Министерство финансов проведет аукционы по размещению ОФЗ-ПД № 26226RMFS (дата погашения 07.10.2026) и ОФЗ-ПД № 26244RMFS (дата погашения 15.03.2034).

▫️ Банк России определил принципы формирования дивидендной политики публичных компаний. «Акционерным обществам, чьи бумаги торгуются на бирже, рекомендуется раскрывать информацию о выплате дивидендов с указанием причин своего решения. Эта информация должна быть понятной и непротиворечивой», — говорится в информационном письме регулятора. Пресс-релиз: www.cbr.ru/press/event/?id=18433

▫️ Министр энергетики РФ Николай Шульгинов, выступая на выставке «Россия», сообщил журналистам, что добыча нефти в РФ в 2024 г. прогнозируется на уровне 523 млн т (530,6 млн т составила добыча нефти и газового конденсата в 2023 г.), добыча газа на уровне 667 млрд куб. м. (636,9 млрд куб. м в 2023 г.), сообщает ТАСС. tass.ru/ekonomika/20033795

( Читать дальше )

Почему я купил длинную ОФЗ 26244, а не 26238?

- 20 февраля 2024, 15:22

- |

Сначала думал взять 26238 как самую волатильную и более доходную в случае снижения ставок. Но почему-то доходность к погашению у 26244 была на целых 0.2% выше, при заметно меньшей дюрации (5.94 против 8.28).

Надеюсь на 17-20% через год. Если что-то пойдет не так, у 26244 купонная доходность целых 11.25%. Самая высокая из всех классических ОФЗ, если не изменяет память.

Пишите в комментариях, если непонятна логика.

В четверг в телеграм-канале планирую провести вебинар, готов рассказать про свое решение подробнее там.

Хорошего дня и удачных инвестиций!

Минфин продолжает поставлять на рынок внутреннего долга классику, доходность в ОФЗ немного подросла после заседания ЦБ

- 20 февраля 2024, 13:37

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. Индекс RGBI (ценовой индекс ОФЗ) снизился после заседания ЦБ по ключевой ставке, а значит доходность ОФЗ подросла, так рынок отреагировал на повышение среднесрочного прогноза ставки до 13,5-15,5% с 12,5%-14,5% и заявления Эльвиры Набиулинной:

🔴 «Придётся поддерживать жёсткую ДКП продолжительное время. Пик роста цен пройден осенью 2023 г. Снижение ставки, скорее всего, произойдёт во второй половине 2023 года. Наиболее вероятно плавное снижение».

🔴 «Кривая ОФЗ приобрела более выраженный наклон, рынок верит в продолжительные жёсткие условия ДКП и более низкую инфляцию в будущем».

На сегодня мы имеем несколько фактов о рынке ОФЗ:

✔️ Минфин уже который месяц не использует флоутер, который так сильно полюбился банковскому сектору и частным инвесторам. Всё это время регулятор занимает с помощью классики и показывает вполне феноменальный результат, всё как раз идёт по плану регулятора, который хочет отдать в этом году предпочтение долгосрочным бумагам с постоянным купоном.

( Читать дальше )

Корпоративные флоатеры остаются топ-идеей на долговом рынке - Промсвязьбанк

- 20 февраля 2024, 11:10

- |

В целом, итоги прошедшего заседания Банка России определят поведение рынка, как минимум, на ближайшие 2-3 недели до появления новых факторов, способных сдвинуть ожидания по началу снижения ставки (сейчас консенсус соответствует середине года). В результате, в ближайшее время рынок бумаг с фиксированной ставкой будет оставаться фактически безыдейным, постепенное сползание вниз котировок классических ОФЗ может продолжится.

Таким образом, корпоративные флоатеры пока по-прежнему остаются топ идеей на российском долговом рынке.Грицкевич Дмитрий

«Промсвязьбанк»

Прогноз динамики ставки и кривая ОФЗ.

- 19 февраля 2024, 16:23

- |

▪️В лучшем случае ключевая ставка (КС) начнет снижаться в апреле и достигнет 9-10% в декабре 2024. Но для этого инфляция должна постепенно снижаться г/г, а с марта уйти ниже 4% с с.к.

▪️В худшем случае начало снижения будет в сентябре и КС успеет дойти до 13%. Инфляция останется выше цели ЦБ до конца лета, но индекс г/г не превысит 7,6%.

💡В любом случае через 2 года КС ожидается на уровне 6-7% при инфляции 4%. Изменение формы кривой в этом случае предполагает доход ~30% в первый год для ОФЗ с погашением 10 лет и больше.

Для прогноза кривой ОФЗ использую середину диапазона от ЦБ: КС <11% через год и <7% через 2 года. Модель Truevalue оценивает справедливую доходность ОФЗ из динамики КС и премии за риск (до 3% на сроке 10 лет по дюрации). При ставке 7% самые длинные ОФЗ будут торговаться по 10% годовых.

ЦБ повысил прогноз по средней ставке на 1 п.п. (до 13,5-15,5% в 2024 и 8-10% в 2025). По факту это техническим смещением вправо. Прошло 4 месяца, сместились сроки начала снижения КС, но скорость снижения осталась прежней.

( Читать дальше )

К покупке корпоративных бумаг с фиксированной ставкой стоит подходить осторожно - Промсвязьбанк

- 19 февраля 2024, 11:15

- |

Мы сохраняем наш прогноз по ключевой ставке — ожидаем начала цикла смягчения политики ЦБ ранее середины года. В результате, по-прежнему рекомендуем более половины портфеля инвестировать во флоатеры – данная стратегия останется актуальной еще, как минимум, 2-3 ближайших месяца. К покупке корпоративных бумаг с фиксированной ставкой рекомендуем подходить осторожно, ограничив дюрацию 2,5-3,0 годами.Грицкевич Дмитрий

«Промсвязьбанк»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал