США

Бычий колл спрэд. Подводные камни и преимущества.

- 31 июля 2016, 18:49

- |

Не так давно я показывал, как реализовать медвежий пут спрэд на примере QQQ. Кому надо освежить память, ДП (Добро Пожаловать) сюда: smart-lab.ru/blog/339419.php. Кстати, тогда все реализовалось шикарно.

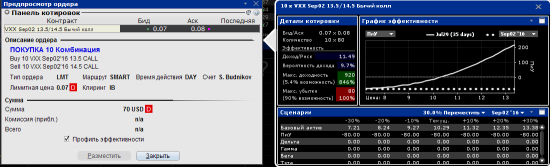

На это раз решил, куплю бычий кол спрэд на VXX (индекс страха), экспирацией эдак… 2 сентября, благо мой индивидуальный гороскоп показывает, что в этот день у меня удаются разные планы (Солнце входит в 10 дом). Сказано, сделано.

Спрэд, как начальный setup — коллеги опционщики посоветовали.

Я тщательно подобрал цены страйков, прикинул от БА ширину спрэда, сделал разметку во времени (а как же), и рассчитываю на RR = 11.49, то есть, 10 контрактов по цене $7 = $70… надеюсь отбить в 11.49 раз больше = $804 без учета комиссий. Для этого требуется (в идеале), чтобы не позднее 2 сентября, а еще лучше пораньше… реальная цена достигла 14.5 долларов базового актива, можно и выше, но никак не ниже. Сейчас VXX топчется на уровне 10-ки. Выглядит как фантастика, особенно с учетом, что все это произойдет в течение 35 суток. Размечтался. Ну и пусть.

( Читать дальше )

- комментировать

- ★6

- Комментарии ( 42 )

Акции McDonald’s (MCD) стоит ли брать?(фото)

- 29 июля 2016, 20:37

- |

Акции McDonald’s (MCD) устремились вниз после плохого отчета, с момента публикации потеряли почти 8 % с 127 до 117.

( Читать дальше )

Эрдоган уволил и арестовал информаторов ЦРУ

- 29 июля 2016, 14:22

- |

фото: президент Обама и шеф службы безопасности Джеймс Клаппер, справа, в центральном штабе службы, Макклин апрель 2015

Увольнения в турецком правительстве и службе безопасности нервирует американские службы безопасности, так как они теряют важных информаторов, из за того что Эрдоган подозревает именно этих людей в поддержке путча против него. Шеф службы безопасности Джеймс Клаппер пожаловался на конференции в Аспен штата Колорадо на «утечку мозгов» в Турции. Согласно агентству Рейтер Клаппер сказал — «многие наши партнеры по разговору были уволены или арестованы»

Президент Эрдоган в ночь на четверг декретом уволил без почестей 1684 офицера, из них 149 только генералов. Судя по всему часть из них как раз и были «партнеры по разговору» службы безопасности США.

Еще совсем недавно президент США Барак Обама рассказывал о том, что секретные службы США не имели не малейшей информации о готовящемся путче. То есть те люди которых увольняет Эрдоган ничего не знали, абсолютно ни в чем не замешаны, и несправедливо страдают. Однако никаких возражений из США не слышно. Возникает вопрос, о чем собственно США с ними «разговаривает» и на что тратит миллиарды на содержание служб безопасности.

( Читать дальше )

Торговые идеи от Артема Деева на 29 июля 2016

- 29 июля 2016, 10:50

- |

Европейская валюта сохранила восстановительный импульс и на торговой сессии четверга. С одной стороны, подобную динамику можно объяснить тем, что участники рынка так и не получили четкого подтверждения того, что ФРС готов повысить ставки в сентябре. С другой стороны, поддержку евро могло оказать и восстановление йены, поскольку переток капитала в защитные активы традиционно финансируется за счет европейской валюты, как одного из основных источников фондирования. В качестве дополнительного триггера роста пары EURUSD можно выделить и национальную макростатистику. Индекс настроений в экономике Еврозоны в июле составил 104,6 против 104,4 месяцем ранее. Экономисты ожидали снижение индекса до 103,5 после английского референдума и фактического решения покинуть ЕС. Стоит отметить, что хоть индекс настроений сейчас и превышает среднее значение за 25 лет в 100,0 пунктов, его не стоит расценивать как признак высокой степени оптимизма компаний и потребителей. После 23 июня уже отмечается повсеместное падение потребительского оптимизма в производственном секторе, сфере услуг, розничной торговле и в строительстве. Экономика Еврозоны на пороге экономической рецессии. Как раз осознавая это, президент ЕЦБ Марио Драги на прошлой неделе ясно дал понять, что центральный банк готов к дополнительному стимулированию экономики. Сегодня в 12:00 выйдут данные по индексу потребительских цен Еврозоны. Снижение индикатора может стать еще одним сигналом в пользу более активной позиции ЕЦБ относительно новых мер экономической поддержки.

Европейская валюта сохранила восстановительный импульс и на торговой сессии четверга. С одной стороны, подобную динамику можно объяснить тем, что участники рынка так и не получили четкого подтверждения того, что ФРС готов повысить ставки в сентябре. С другой стороны, поддержку евро могло оказать и восстановление йены, поскольку переток капитала в защитные активы традиционно финансируется за счет европейской валюты, как одного из основных источников фондирования. В качестве дополнительного триггера роста пары EURUSD можно выделить и национальную макростатистику. Индекс настроений в экономике Еврозоны в июле составил 104,6 против 104,4 месяцем ранее. Экономисты ожидали снижение индекса до 103,5 после английского референдума и фактического решения покинуть ЕС. Стоит отметить, что хоть индекс настроений сейчас и превышает среднее значение за 25 лет в 100,0 пунктов, его не стоит расценивать как признак высокой степени оптимизма компаний и потребителей. После 23 июня уже отмечается повсеместное падение потребительского оптимизма в производственном секторе, сфере услуг, розничной торговле и в строительстве. Экономика Еврозоны на пороге экономической рецессии. Как раз осознавая это, президент ЕЦБ Марио Драги на прошлой неделе ясно дал понять, что центральный банк готов к дополнительному стимулированию экономики. Сегодня в 12:00 выйдут данные по индексу потребительских цен Еврозоны. Снижение индикатора может стать еще одним сигналом в пользу более активной позиции ЕЦБ относительно новых мер экономической поддержки.

( Читать дальше )

Торговые идеи от Артема Деева на 28 июля 2016

- 28 июля 2016, 10:59

- |

Европейская валюта большую часть торговой сессии среды прибывала в ожидании итогов заседания ФРС, которое тут же было приправлено пресс-конференцией монетарного руководства американского регулятора. Из европейской статистики можно было выделить данные по индексу потребительского доверия от Gfk, просевшего до 10 против прошлого 10,1. Данный индикатор является очевидным подтверждением обеспокоенности населения последствиями для национальной экономики выхода Англии из состава ЕС. В частности, 51% опрошенных отметили, что Brexit окажет негативное влияние на экономику страны и приведет к росту безработицы. Что касается итогов заседания ФРС, то, как и ожидалось, ключевая процентная ставка была сохранена на прежнем уровне. Основным катализатором волатильности выступили именно комментарии представителей ФРС, которые хоть и избежали конкретики по срокам следующего повышения ставок, но все равно отличились более жесткой риторикой. ФРС пересмотрела абзац с характеристикой внешней ситуации в более оптимистичную сторону: «Краткосрочные риски для экономического прогноза уменьшились. FOMC продолжает внимательно отслеживать ситуацию с инфляцией, а также глобальные экономические и финансовые события». Именно эти слова были восприняты рынком как сигнал о вероятном повышении ставки на ближайших заседаниях, возможно, уже в сентябре. На этом фоне я предлагаю не отказываться от идеи потенциальной слабости евро.

Европейская валюта большую часть торговой сессии среды прибывала в ожидании итогов заседания ФРС, которое тут же было приправлено пресс-конференцией монетарного руководства американского регулятора. Из европейской статистики можно было выделить данные по индексу потребительского доверия от Gfk, просевшего до 10 против прошлого 10,1. Данный индикатор является очевидным подтверждением обеспокоенности населения последствиями для национальной экономики выхода Англии из состава ЕС. В частности, 51% опрошенных отметили, что Brexit окажет негативное влияние на экономику страны и приведет к росту безработицы. Что касается итогов заседания ФРС, то, как и ожидалось, ключевая процентная ставка была сохранена на прежнем уровне. Основным катализатором волатильности выступили именно комментарии представителей ФРС, которые хоть и избежали конкретики по срокам следующего повышения ставок, но все равно отличились более жесткой риторикой. ФРС пересмотрела абзац с характеристикой внешней ситуации в более оптимистичную сторону: «Краткосрочные риски для экономического прогноза уменьшились. FOMC продолжает внимательно отслеживать ситуацию с инфляцией, а также глобальные экономические и финансовые события». Именно эти слова были восприняты рынком как сигнал о вероятном повышении ставки на ближайших заседаниях, возможно, уже в сентябре. На этом фоне я предлагаю не отказываться от идеи потенциальной слабости евро.

( Читать дальше )

Экономические причины конфликта в Сирии, еще одна причина которую не называют.

- 28 июля 2016, 03:56

- |

Основная причина, которую приводят аналитики как и в России, так и на Западе это то, что Россия хочет предотвратить поставки газа из Катара в Европу, так как это конкуренция Газпрому.

Саудовская Аравия поняла интересы России, и сделала предложение, с полной поддержкой со стороны США, предложили совместный проект, который включает также другие страны экспортеры нефти, это совместная газовая труба в Европу. Если Саудовская Аравия уменьшит объемы добычи нефти, и цены на нефть поднимутся, это принесет дополнительный доход в кассу России.

Однако Путин отклонил предложение Саудовской Аравии, так как считает что Ассад лучше всех представляет сирийский народ, чем те каннибалы, которых выбрали США и Саудовская Аравия.

Исходя из вышесказанного, получается что Россия как бы действует не совсем справедливо, ограничивая здоровую конкуренцию так сказать, ведь если Европа может покупать газ дешевле в Катаре, чем у Газпрома, то по идее она имеет на это законное право.

( Читать дальше )

Запасы в США (+1,7)mb, добыча (+21) тыс.b/d

- 27 июля 2016, 17:31

- |

Запасы моторного топлива на этот раз за неделю подросли еще на 0,5 млн. бар. (до 241,5 c 241,0 млн. бар. неделей ранее). Рост запасов бензина становится отдельным важным фактором. Во многих регионах происходит рост производства нефтепродуктов. Это обстоятельство будет влиять на загрузку НПЗ. В США запасы бензина вновь поползли наверх после снижения на начале летнего автомобильного сезона.

Правда стоит отметить, что потребление нефтепродуктов в стране подросло на 149 тыс. b/d (до 20,802 с 20,653 mb/d). Еще раз отметим, что колебания потребления порядка 1 mb/d для США не редкость. Посмотрим, что же покажут по этому параметру следующие недели. А пока наблюдается высокий сезон потребления. Нетто импорт нефти и нефтепродуктов за неделю вырос на 130 тыс. b/d (до 6,218 с 6,088 в предыдущую неделю).

( Читать дальше )

Торговые идеи от Артема Деева на 27 июля 2016

- 27 июля 2016, 10:24

- |

Европейская валюта продолжает консолидироваться рядом с уровнем 1,10. Участники рынка заняли выжидательную позицию перед публикацией ставки ФРС США, а также пресс-конференцией монетарного руководства, которая состоится после этого. Важных европейских отчетов в начале недели опубликовано не было, поэтому трейдеры полностью сфокусировались на заседании ФРС, способном оказать значительное влияние на доллар, а значит и на весь спектр рисковых активов. Скорее всего американский регулятор продолжит обсуждать ситуацию на рынке труда, параллельно касаясь инфляционных ожиданий и влияния Brexit на национальную экономику. Учитывая, что макроэкономический фон последних недель явно подтвердил, что восстановление экономики идет полным ходом, есть вероятность более жесткой риторики со стороны председателя ФРС Джанет Йеллен. Если подобные предположения будут оправданы европейская валюта рискует просесть в район следующей поддержки на уровне 1,09, а в качестве основного аргумента слабости евро снова выступят разговоры о явной контрастности монетарных политик ФРС и ЕЦБ.

Европейская валюта продолжает консолидироваться рядом с уровнем 1,10. Участники рынка заняли выжидательную позицию перед публикацией ставки ФРС США, а также пресс-конференцией монетарного руководства, которая состоится после этого. Важных европейских отчетов в начале недели опубликовано не было, поэтому трейдеры полностью сфокусировались на заседании ФРС, способном оказать значительное влияние на доллар, а значит и на весь спектр рисковых активов. Скорее всего американский регулятор продолжит обсуждать ситуацию на рынке труда, параллельно касаясь инфляционных ожиданий и влияния Brexit на национальную экономику. Учитывая, что макроэкономический фон последних недель явно подтвердил, что восстановление экономики идет полным ходом, есть вероятность более жесткой риторики со стороны председателя ФРС Джанет Йеллен. Если подобные предположения будут оправданы европейская валюта рискует просесть в район следующей поддержки на уровне 1,09, а в качестве основного аргумента слабости евро снова выступят разговоры о явной контрастности монетарных политик ФРС и ЕЦБ.

( Читать дальше )

Заседание ФРС: Ключевые аспекты, на которые следует обратить внимание инвесторам

- 27 июля 2016, 04:11

- |

Заседание ФРС США, итоги которого будут опубликованы в среду вечером в 21:00 мск, является достаточно важным мероприятием. Это не удивительно, ведь перспективы монетарной политики в США все еще не столь однозначны.

Мероприятие будет содержать в себе ряд моментов, на которые стоит обратить внимание инвесторам. Следует отметить, что ни пресс-конференции Джанет Йеллен, ни цифровых прогнозов Феда мы в этот раз не увидим.

• Процентные ставки. В декабре ключевая ставка была увеличена на 0,25% и составила 0,375% (диапазон 0,25-0,5%), что стало первым пересмотром с декабря 2008 года. На этот раз, по всей видимости, изменений не предвидится. Риски Brexit пока давят на ФРС.

• Покупки активов. Покупки Treasuries и ипотечных облигаций Федрезервом (программа QE3) завершились в октябре 2014 года. Объявлять о новой программе в текущих условиях смысла не имеет.

В деталях

• Общее состояние экономики – может оцениваться как умеренное развитие. Следует отметить, что в первом квартале наблюдалось некоторое ослабление экономической ситуации в США. Согласно третьей оценке, рост ВВП составил 1,1% после 1,4% кварталом ранее. Однако это взгляд в прошлое. Во втором квартале ситуация улучшилась. Согласно консенсусу аналитиков от Reuters, по итогам текущего квартала ВВП может прибавить 2,6%. Данные будут представлены в пятницу, 29 июля. Отметим, что по итогам июньского заседания Фед подтвердил некоторое ухудшение экономических перспектив, понизив прогноз по росту ВВП в 2016 году с 2,2% до 2%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал