США

Буровых в США стало меньше еще на 3 шт.

- 15 апреля 2016, 20:02

- |

Общее количество действующих буровых установок в США на этот раз снизилось еще на 3 штуки. Причем снижение было обусловлено только сворачиванием буровой активности на нефть (-3шт. или -0,8%). От максимального уровня осталось действующими только 21,8% буровых установок.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 11 )

Корпоративная Америка на грани «токсического» долгового кризиса

- 15 апреля 2016, 17:12

- |

Компании США столкнулись со все нарастающей проблемой собственного сочинения. Проблема эта в перспективе может нанести по ним удар.

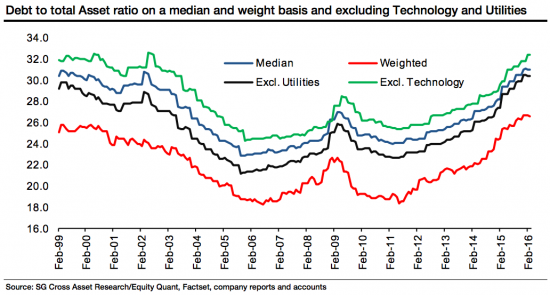

Речь идет о долговой нагрузке. По мнению аналитиков французского банка Societe Generale, огромный объем долга, аккумулированный американскими компаниями за последние 5-6 лет по сверхнизким ставкам, может стать причиной кризисной ситуации.

Использованные средства компании зачастую использовали не слишком эффективно – на сделки M&A и программы buyback по достаточно высоким уровням, а также избыточные инвестиции в нефте- и газодобычу.

Наступает момент расплаты. С одной стороны, в последнее время доходы американских корпораций сокращаются. При этом наиболее острой ситуация представляется как раз в нефтегазовом секторе, который уже начала накрывать волна банкротств.

( Читать дальше )

Модные и рыночные тренды. Какие они?

- 15 апреля 2016, 15:27

- |

Fashion-индустрия является не просто сферой, которая задаёт модное направление для обычных людей. Она влияет на тех, кто знает и финансовое значение слова «тренд».

Мир моды – это то, чем можно не только любоваться, но и на чём можно зарабатывать. (Девочки такие девочки)

9 из 10 крупнейших компаний в индустрии моды – публичные. Это свидетельствует о глобальном отдалении от частного типа собственности в данной нише рынка. И не зря. Компании, акции которых котируются на бирже, дороже частных в среднем на 30%. Причиной этому – открытые финансовые показатели и, соответственно, больший наплыв инвесторов и инвестиций.

Такое развитие событий не может быть не замечено поклонниками высокой моды. Наконец-то можно не только потратить деньги на новый парфюм от Dior, но и заработать на движении акций. В случае если вам сложно себя представить сторонником фэшн-компаний, то стоит с самого начала отметить, что предприятия этого сегмента ничем не уступают крупным и всем известным Apple, Alphabet или Microsoft. У каждого из них свой продукт и соответственно свой покупатель.

( Читать дальше )

Торговые идеи от Артема Деева на 15 апреля 2016

- 15 апреля 2016, 11:03

- |

Европейская валюта, оказавшись рядом с уровнем 1,1230 против доллара, предпочла взять локальную паузу и приостановила развитие дальнейшего понижательного тренда. Отмечу, что торговая сессия четверга оказалась крайне насыщенной на макроэкономические события. Внимание трейдеров было приковано к данным по инфляции в Еврозоне и США. Опубликованный отчет по ИПЦ в ЕС указал на то, что индикатор инфляционного давления смог выбраться с отрицательной территории и закрепился в нулевой зоне. Может на текущем этапе угроза дефляции и миновала, но говорить «гоп» пока явно не стоит. Следует дождаться подтверждения восстановления индикатора за более длительный период времени. Кроме того, в ближайшее время нам предстоит проанализировать и актуальные цифры по индексу цен производителей в рамках валютного блока. Напомню, что аналогичная статистика из Германии указала на катастрофическое падение индекса, что фактически снова подогревает риски дефляции в рамках текущего месяца. Глава ЕЦБ Марио Драги в марте говорил, что ожидает дальнейшее снижение цен в ближайшие месяцы, и мартовский отчет вряд ли подстегнет рост цен до целевого уровня инфляции в 2%, поскольку с октября прошлого года цены выросли менее чем на 1%. Другими словами, главная угроза для ЕС – низкая потребительская активность сохраняет свою актуальность, а значит, евро по-прежнему имеет достаточно оснований для долгосрочного ослабления.

Европейская валюта, оказавшись рядом с уровнем 1,1230 против доллара, предпочла взять локальную паузу и приостановила развитие дальнейшего понижательного тренда. Отмечу, что торговая сессия четверга оказалась крайне насыщенной на макроэкономические события. Внимание трейдеров было приковано к данным по инфляции в Еврозоне и США. Опубликованный отчет по ИПЦ в ЕС указал на то, что индикатор инфляционного давления смог выбраться с отрицательной территории и закрепился в нулевой зоне. Может на текущем этапе угроза дефляции и миновала, но говорить «гоп» пока явно не стоит. Следует дождаться подтверждения восстановления индикатора за более длительный период времени. Кроме того, в ближайшее время нам предстоит проанализировать и актуальные цифры по индексу цен производителей в рамках валютного блока. Напомню, что аналогичная статистика из Германии указала на катастрофическое падение индекса, что фактически снова подогревает риски дефляции в рамках текущего месяца. Глава ЕЦБ Марио Драги в марте говорил, что ожидает дальнейшее снижение цен в ближайшие месяцы, и мартовский отчет вряд ли подстегнет рост цен до целевого уровня инфляции в 2%, поскольку с октября прошлого года цены выросли менее чем на 1%. Другими словами, главная угроза для ЕС – низкая потребительская активность сохраняет свою актуальность, а значит, евро по-прежнему имеет достаточно оснований для долгосрочного ослабления.

Рекомендация EURUSD: Sell TP 1,0850 SL 1,14

Прогноз по парам GBPUSD и USDJPY на сайте

Россия мотоциклетная держава!

- 14 апреля 2016, 10:33

- |

На рынке США ИМЗ продает 5 моделей мотоциклов с колясками и есть вероятность, что Урал там станет культовым явлением.

Урал на данный момент единственный серийный мотоцикл, который выпускается с коляской.

Фед путается в показаниях

- 14 апреля 2016, 05:56

- |

Ситуацию в экономике США нельзя назвать сверходнозначной, и мнения относительно ее будущего разнятся. Всю противоречивость прогнозов демонстрирует парадоксальная ситуация.

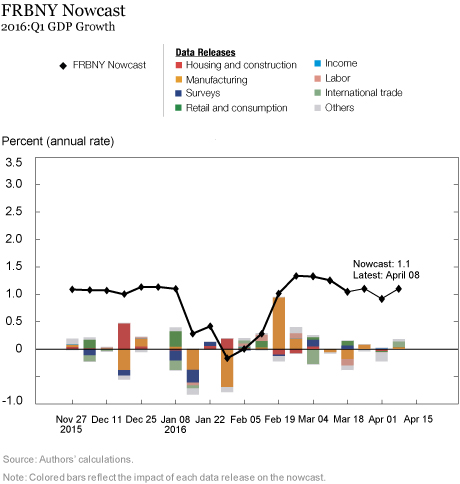

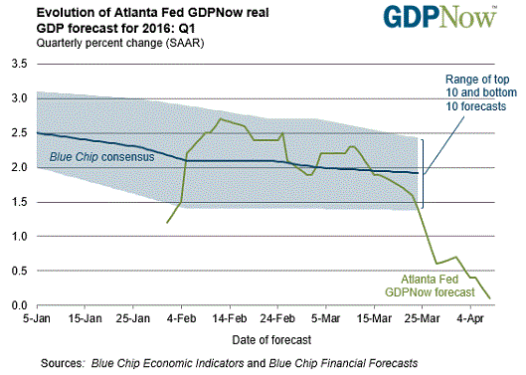

Недавно ФРБ Нью-Йорка вслед за коллегами из Атланты начал публиковать собственный прогноз по американской экономике. Сервис получил название FRBNY Nowcast. Теперь он будет конкурировать со знаменитым трекером экономики GDPNow от ФРБ Атланты.

Согласно оценке нового сервиса, в 1-м кв. ВВП США вырастет на 1,1%.

Результат от GDPNow выглядит менее оптимистичным: +0,1%. При этом консенсус от экономистов, полученный ранее, подразумевает рост около 1,9%.

( Читать дальше )

Запасы в США +6,6 mb, добыча "-"31 тыс.b/d

- 13 апреля 2016, 17:30

- |

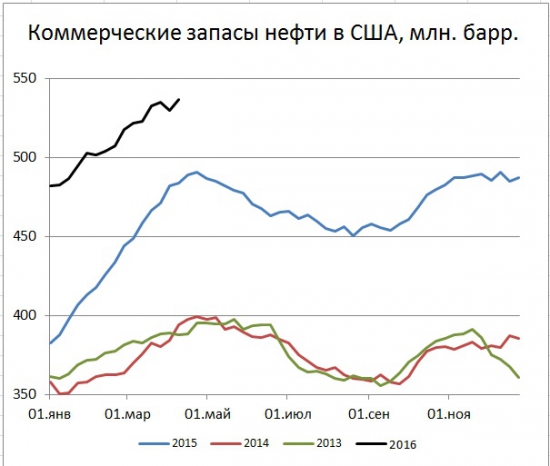

EIA опубликовало недельные данные по запасам и добыче нефти. За неделю, закончившуюся 8 апреля 2016 года, коммерческие запасы нефти в выросли на 6,634 млн. баррелей (до 536,531 с 529,897 млн. баррелей неделей ранее). Таким образом, запасы сырой нефти установили новый абсолютный рекорд. Теперь вопрос в том, насколько продолжительное время будет сохраняться этот максимум. (В 2015 году максимум запасов пришелся на 23 апреля).

Запасы моторного топлива на этот раз за неделю снизились на 4,2 миллиона баррелей (до 239,8 с 244,0 млн. бар.). Потребление нефтепродуктов подросло +119 тыс. b/d (до 19,987 с 19,868). Нетто импорт нефти и нефтепродуктов вновь вырос – на этот раз на 541 тыс. b/d (до 5,986 с 5,445 mb/d.). Суммарные запасы нефти и нефтепродуктов подросли на 6,9 млн. баррелей (до 2059 с 2052,1 млн. бар.). Как видим, величина роста суммарных запасов подросла значительно – даже немного больше, чем рост запасов сырой нефти. Но пока в 2016 году темп роста суммарных запасов оказывается заметно меньшим, чем в 2015 году. И все же, в условиях приближения запасов к предельным значениям полезно отслеживать общие запасы нефти и нефтепродуктов. Такую динамику можно увидеть на представленном ниже графике. На нем три нижние кривые изображают максимальное, среднее и минимальные значения суммарных запасов за период с 1990 по 2014 год. На трех нижних кривых хорошо видна сезонность, когда запасы подрастают в первой половине года. Так что подобная тенденция и в этом году еще может изрядно попугать рынок.

( Читать дальше )

Кто не понял, тот поймёт или поиск внеземных цивилизаций.

- 13 апреля 2016, 11:12

- |

является поиск внеземных цивилизаций.

Дмитрий Рогозин

( Читать дальше )

Идея дня - Adobe (ADBE)

- 11 апреля 2016, 20:26

- |

Я уже как-то упоминал, что несмотря на то, что в своих обзорах пишу про индексы, торгую я акции отдельных компаний. Индексы же я использую для понимания общей картины на рынке и определения оптимальной аллокации на лонг и на шорт, которую я хочу видеть в своем портфеле. Я стороник крайне диверсифицированного портфеля — 20-40 идей для меня норма. Поэтому идей у меня всегда достаточно много, и я не привязан к какой-то одной из них. Не сработало, ничего, едем дальше. Дейтрейдингом я не занимаюсь, но за счет количества идей, торговля получатся достаточно активной, практически каждый день что-то приходится делать.

Начну по алфавиту, сегодняшняя идея на шорт это Adobe (ADBE). Компания я надеюсь всем известная, ридером и фотошопом думаю пользовались все. Adobe нравится мне прежде всего по технике:

Недельный график:

( Читать дальше )

Стартует сезон корпоративной отчетности в США. На что обратить внимание инвестору?

- 11 апреля 2016, 14:34

- |

Четыре раза в год на рынках США наступает период, насыщенный корпоративными событиями. В это время американские компании публикуют квартальную (и периодически годовую) финансовую отчетность. Чем же важен сезон отчетности, и на что стоит обратить внимание инвестору?

Сезон отчетности неофициально стартует сегодня. После закрытия торгов в США алюминиевый гигант Alcoa опубликует свои финансовые результаты. Далее на протяжении нескольких недель будет представлена отчетность крупнейших корпораций за 1-й квартал 2016 календарного года. При этом наиболее активными для компаний из S&P 500 будут предстоящие четыре недели. К текущему моменту некоторые корпорации уже отчитались, например, Nike, Adobe, Oracle.

Период отчетности важен тем, что помогает оценить перспективы важнейших эмитентов и рынка в целом. Возможны значительные движения в бумагах. Так, после октябрьского релиза акции eBay за один день выросли примерно на 14%. Безусловно, делать ставки на такие события весьма рискованно. Обычно компании, бумаги которых торгуются на американских биржах, публикуют отчеты перед открытием торговой сессии или после ее закрытия, поэтому открытие торгов по ним часто происходит с существенным гэпом. То есть в случае неправильного прогноза ошибка может быть значительной. Однако, даже упустив резкое движение, инвестор все равно может успеть зайти в рынок, оценив более адекватно фундаментальные характеристики корпорации.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал