Татнефть

Российский нефтегазовый сектор: в поисках лидеров и аутсайдеров

- 08 декабря 2020, 15:10

- |

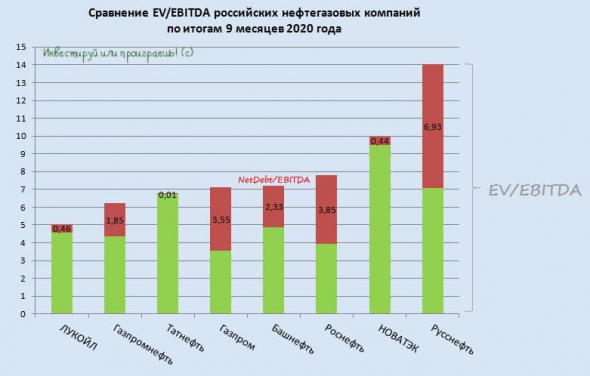

🛢 Предлагаю теперь заглянуть в российский нефтегазовый сектор и попытаться подвести финансовые итоги минувших 9 месяцев 2020 года, для чего мы традиционно выстроим компании по значению мультипликатора EV/EBITDA и посмотрим, как изменилась картина в целом.

📊 Что сразу же бросается в глаза: заметно выросли мультипликаторы EV/EBITDA по всем компаниям сектора. Если год назад шесть из возьми сегодняшних участников могли похвастаться значениями от 2,5х до 4,5х, то теперь ни одна компания не оценивается рынком ниже 5х по соотношению EV/EBITDA. И тому есть вполне объяснимые причины, о которых мы с вами регулярно вспоминаем: COVID-19, падение цен на нефть (особенно в первой половине текущего года), соглашение ОПЕК, крах мировой экономики, замедление мировой промышленности и деловой активности, локдауны целого ряда стран, резкое сокращение авиаперелётов по всей планете и т.д. и т.п.

🦠 Тем не менее, определённую надежду в этом смысле вселяют ковидные вакцины, к которым человечество стремительно приближается, да и острая фаза пандемии вряд ли растянется на годы, а потому оптимистично настроенные в отношении нефтянки инвесторы могут через определённое время получить заслуженную награду за свою веру в нефтегазовую отрасль и инвестиционную смелость.

💼 Поэтому, забегая вперёд, сразу скажу, что все рассматриваемые сегодня компании (за исключением разве что Русснефти) так или иначе сохраняют определённый потенциал для роста и, скорее всего, котировки их акций будут двигаться дружно и в одном общем тренде. А, значит, решение покупать те или иные бумаги – принимать уже исключительно вам. Быть может, где-то интуиция вам подскажет, где-то свою решающую роль окажет любовь или нелюбовь к госкомпаниям, или же для вас главный критерий – рост бизнеса? В общем, пища для размышлений определённо присутствует.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 5 )

Держатели долларов в Панике. Готовимся к коррекции на рынке.

- 08 декабря 2020, 01:28

- |

💗 Спасибо каждому за лайки и подписку на канал 💗 Прочти описание целиком! 🔽🔽🔽

🔔Подписаться на канал youtube.com/c/EverydayMarketInvestments

( Читать дальше )

Результаты Татнефти за 3 квартал оказались лучше ожиданий - Газпромбанк

- 07 декабря 2020, 20:33

- |

EBITDA за 3К20 выросла на 70% кв/кв, лучше ожиданий рынка

Выручка компании незначительно превзошла ожидания, увеличившись на 37% кв/кв до 187 млрд руб. (2,5 млрд долл.) на фоне восстановления сырьевых цен в 3К20. Благодаря жесткому контролю над операционными расходами, в частности над расходами на добычу нефти, EBITDA в размере 58 млрд руб. (0,8 млрд долл.) на 22% превысила наш прогноз и на 18% – консенсус рынка. За отчетный период чистая прибыль акционерам увеличилась вдвое в поквартальном сопоставлении и достигла 36 млрд руб. (0,5 млрд долл.), что также выше наших и рыночных оценок.

( Читать дальше )

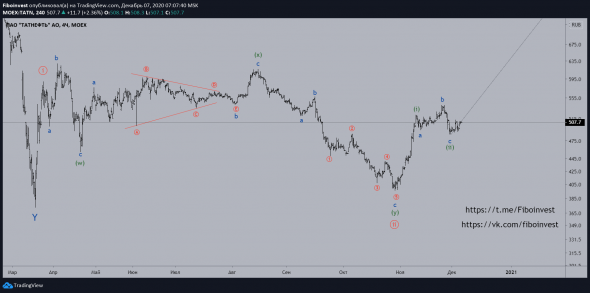

Волновой анализ акций Татнефть

- 07 декабря 2020, 10:53

- |

Больше прогнозов в Telegram канале t.me/Fiboinvest

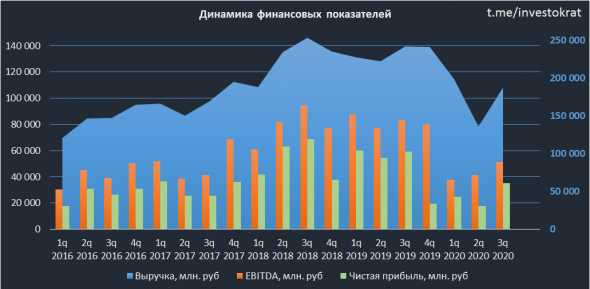

Татнефть, разбор отчета за 3кв.

- 06 декабря 2020, 16:34

- |

Вышел отчет компании за 3 квартал.

Выручка снизилась на (22% г/г) до 187,4 млрд. руб.

EBITDA снизилась на (39% г/г) до 51,2 млрд. руб.

Чистая прибыль снизилась на (40% г/г) до 35,4 млрд. руб.

По сравнению с прошлым годом результаты ожидаемо хуже, но лучше, чем во 2 квартале текущего года, благодаря восстановлению цен на нефть, росту объемов продаж. С ростом добычи и цен на нефть, начал расти и НДПИ, который составил 41 млрд. руб в 3 квартале, что почти в 2 раза больше, чем во 2 квартале.

Доля нефтепродуктов и нефтехимии превысили 50% от выручки, что позитивно сказывается на рентабельности бизнеса. Добыча нефти в 3 квартале продолжила расти, а вот переработка немного сократилась, но по прогнозам компании в следующем году ситуация изменится. Ожидаемый объем добычи нефти в 2021 году составляет 26 454 тыс.т., что на 1,7% больше, чем в 2020 году. Выход нефтепродуктов составит 12 247 тыс.т., что на 7,3% больше, чем в текущем году.

( Читать дальше )

Газпром нефть может показать в течение нескольких лет высокий темп роста - Финам

- 04 декабря 2020, 18:13

- |

Валерий Вайсберг, директор аналитического департамента ИК «РЕГИОН» делает ставку на «Газпром нефть», так как считает, что «Газпром» принял стратегию на раскрытие стоимости компании. Расширение доли акций в свободном обращении очень позитивно для эмитента, который на горизонте нескольких лет может показать высокий темп роста как добычи, так и денежного потока, прогнозирует эксперт.

Нефтегазовый сектор смотрится интересно на горизонте от 1 года, но наиболее перспективны «Газпром нефть» и «ЛУКОЙЛ», считает Евгений Локтюхов, руководитель направления «Анализ отраслей и финансовых рынков» «Промсвязьбанка». «Хорошо держит под контролем затраты „Газпром нефть“ и планирует корректировать прибыль на неденежные разовые статьи, а значит акционеры могут получить больше дивидендов, хотя компания платит 50% прибыли по МСФО», — поясняет свою точку зрения эксперт. А «ЛУКОЙЛ» выбился в лидеры сектора по дивидендной доходности из-за крепкого свободного денежного потока и контроля за CAPEX, подытоживает г-н Локтюхов.

( Читать дальше )

Итоги телеконференции Татнефти нейтральны для акций - Атон

- 04 декабря 2020, 11:31

- |

Вчера (3 декабря) Татнефть провела телеконференцию по финансовым результатам за 3К20. Основные ее моменты мы приводим ниже.

Компания ожидает, что объем добычи нефти в 2020 составит 26млн т, а в 2021 вырастет на 1.7% г/г до 26.45 млн т. Эти цифры основаны на изначальном соглашении ОПЕК+ и могут быть несколько пересмотрены, учитывая решение организации.

Капзатраты в 2021 могут составить около 100 млрд руб., при этом инвестиции в сегмент переработки достигнут 45 млрд руб. (в целом на уровнях 2020), а инвестиции в добычу, как ожидается, снизятся до 25 млрд руб. (против 32 млрд руб. в 2020П). В то же самое время инвестиции в нефтехимический сегмент ожидаются на уровне 50 млрд руб.

Татнефть отмечает, что на данный момент не переводит месторождения в режим НДД, однако этот вопрос все еще рассматривается компанией и проводится дальнейшая оценка. Также продолжаются дискуссии с правительством по поводу изменений в налогообложении.

( Читать дальше )

Как торговать префами Сургута и почему продавать Татнефть — это ошибка

- 04 декабря 2020, 10:44

- |

Инвесторы на российском рынке ищут сладких дивидендов. Если они их находят, к примеру, в префах Сургутнефтегаза, они радуются и покупают акции компании. Если дивиденды отменяются, как в Татнефти, — инвесторы негодуют и продают актив.

Но дивиденды — это всего лишь решение о распределении прибыли. Стоимость бизнеса, а именно: скважин, трубопроводов, бензовозов, от этого не меняется. Поэтому инвесторы такими действиями создают дисконт в хороших активах и жалуют свои вниманием явных не фаворитов.

Сегодня мы наглядно покажем, на что смотреть при оценке нефтянки, а в дополнение расскажем о наших ожиданиях в отрасли на год вперед.

Сургутнефтегаз-префы: ажиотаж на сильном долларе перед дивами

Акции Сургутнефтегаза бурно реагируют на укрепление доллара и объявление летних высоких дивидендов. Инвесторы видят доходность в 13-15% и активно скупают Сургутнефтегаз-п как дивидендную историю.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал