Татнефть

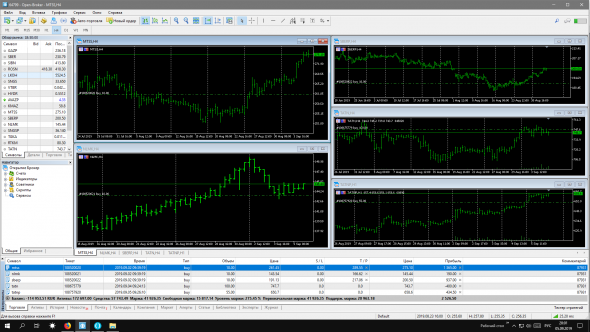

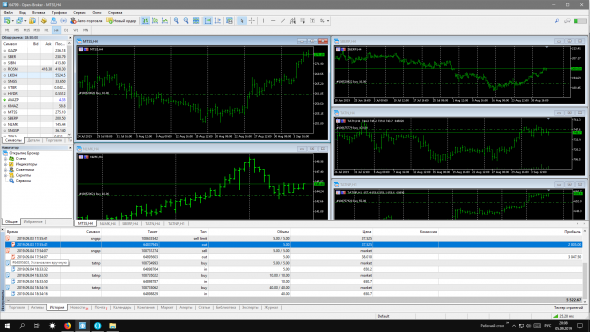

Итог за день. Мысли по ЛЧИ.

- 05 сентября 2019, 20:14

- |

тянет обычка Татнефти, думаю крыть при выходе в небольшой плюс, хоть комиссию отбить. очень доволен, что скинул вовремя Сургут.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Дивиденды Татнефти за 2019 год ожидаются на уровне 2018 года - Атон

- 05 сентября 2019, 12:35

- |

Компания подтвердила прогноз капзатрат на 2019. Он составляет 127 млрд руб. (снижение на 10 млрд руб., если ОПЕК+ не снимет ограничения на добычу. Программа капиталовложений на 2020 разрабатывается (предварительный объем — 110-130 млрд руб.).

Добыча нефти в 3К19 снизится, но продажи возрастут за счет реализации складских запасов, накопленных во 2К19 из-за ограничения поставок по системе Транснефти при одновременном высоком уровне добычи (выше прогнозного среднего уровня 576 тыс барр. / сут за 2019). Сокращение добычи в 3К19 приблизит показатели добычи к плановым, а также поспособствует соблюдению ограничений ОПЕК+.

Поскольку большинство инвесторов считает акции Татнефти главным образом ставкой на самые высокие дивиденды в российском нефтегазовом секторе, располагаемый FCF является крайне важным показателем. По итогам 1П19 FCF достиг 58.3 млрд руб., что составляет лишь 40% от консенсус-прогноза Bloomberg на 2019 (около 150 млрд руб., что близко к прогнозу Татнефти, представленному в стратегии развития до 2030 года). Во 2П19 на FCF положительно скажутся реализация складских запасов и сокращение капзатрат на 10 млрд руб. против прогнозов (учитывая, что ограничения ОПЕК+ должны быть сохранены). Однако до конца 2019 Татенефти предстоит закрыть две сделки: покупку сети АЗС в Санкт-Петербурге и активов СИБУРа в Тольятти, специализирующихся на производстве синтетических каучуков. Оценка приобретаемых активов в рамках этих сделок не разглашалась, и мы полагаем, что сделки не окажут значительного негативного влияния на FCF Татнефти, — но давление на дивиденды все же возможно. Тем не менее мы отмечаем, что за 1П19 совет директоров Татнефти рекомендовал дивиденды в размере 40.11 / акц., что соответствует выплате 160% FCF. Мы рассматриваем это как свидетельство приверженности политике высоких дивидендов, и сохраняем ожидания дивидендов Татнефти за 2019 год на уровне 2018 (доходность 11% по обыкновенным акциям и 13% по привилегированным).Атон

Сумма сделки Татнефти и СИБУРа может составить $150-200 млн - Промсвязьбанк

- 03 сентября 2019, 13:26

- |

СИБУР и Татнефть заключили соглашение о намерениях по продаже татарстанской компании производственных и других активов в Тольятти, которые в настоящее время объединены юридическими лицами СИБУР Тольятти и Тольяттисинтез, сообщили стороны.

Стороны не раскрывают сумму сделки, но по оценкам она может составить $150-200 млн. Татнефти данная покупка позволит получить собственного производителя сырья для производства шин, несколько снизив зависимость от Нижнекамскнефтехим. Сибур в свою очередь продолжает реализацию стратегии по выходу из активов, которые на дают существенного роста, а также концентрации на основном бизнесе.Промсвязьбанк

Сделка Татнефти с Сибуром может оказать давление на финальные дивиденды - Атон

- 03 сентября 2019, 12:33

- |

Татнефть вчера объявила, что договорилась с СИБУРом о покупке его активов в Тольятти, ориентированных на производство различных видов синтетического каучука (217 тыс т в год, по данным Интерфакса), а также МТБЭ (120 тыс т в год), бутадиена, изопрена и других промежуточных продуктов. Татнефть ожидает, что сделка усилит вертикальную интеграцию шинного бизнеса Kama Tyres, что будет способствовать стабилизации поставок сырья. Сделка должна быть закрыта до конца 2019.

Оценка сделки не разглашается, но мы не ожидаем, что она окажет существенное негативное влияние на FCF. Тем не менее, учитывая, что сделка, как ожидается, будет закрыта в этом году, мы отмечаем, что теоретически она может оказать некоторое давление на финальные дивиденды, несколько сократив располагаемый FCF. Это будет оставаться важным моментом в результатах за 3К-4К19. На данный момент мы продолжаем отдавать предпочтение Татнефти как наиболее привлекательной дивидендной истории в российском нефтегазовом секторе с доходностью 11% по обыкновенным акциям и 13% по привилегированным акциям.Атон

Новости компаний — обзоры прессы перед открытием рынка

- 03 сентября 2019, 09:15

- |

Инвестиции в акционеров. Российские компании готовятся выплатить рекордные дивиденды

По итогам первого полугодия 2019 года дивидендные выплаты российских компаний, чьи акции обращаются на бирже, могут составить 770 млрд руб., что на 20% выше показателя предыдущего года. Рост выплат идет на фоне высоких рублевых цен на сырье, а также вследствие стагнации российской экономики, что вынуждает компании сокращать инвестиционные программы. В случае ухудшения состояния мировой экономики из-за торговой войны между США и Китаем во втором полугодии выплаты могут уменьшиться, прогнозируют аналитики.

https://www.kommersant.ru/doc/4080382

«Сургутнефтегаз» за день подорожал на 10%.

( Читать дальше )

Татнефть - добыча нефти в январе-августе +3,2%, до 19,714 млн тонн

- 02 сентября 2019, 19:04

- |

В августе 2019 года Комплексом нефтеперерабатывающих и нефтехимических заводов «ТАНЕКО» переработано 1022,1 тыс. т сырья, с начала года — 6799,7 тыс. т.; в том числе в августе переработано 980,4 тыс. т нефтесырья, с начала года — 6256,3 тыс. т.

В августе 2019 года произведено 960,6 тыс. т нефтепродуктов, с начала года — 6357,1 тыс. т.,. В том числе автобензинов в августе произведено 97,1 тыс. т, с начала года – 715,96 тыс. т.; дизельного топлива — 301,01 тыс. т, с начала года – 2436,8 тыс.т.,

релиз

Меняется размер лота по ряду акций - необходимо заменить стоп-заявки!

- 02 сентября 2019, 12:41

- |

Извещаем Вас, что 2 сентября 2019 года (понедельник) на фондовом рынке Московской биржи для некоторых инструментов:

- Ленэнерго

- Татнефть

- Северсталь

- ЧТПЗ

- АКБ «АВАНГАРД» и д.р.

Управление клиентской поддержки Банка ВТБ (ПАО).

Татнефть - может купить у Сибура нефтехимические производства в Тольятти

- 02 сентября 2019, 11:35

- |

Активы включают в себя производство различных видов синтетического каучука, применяемого для выпуска высококачественных шин ведущими российскими и мировыми производителями, производство высокооктанового компонента топлива МТБЭ, производство бутадиена, изопрена и других промежуточных продуктов, а также инфраструктуру индустриального парка, на территории которого работает ряд технологических компаний химического и других профилей.

Сделку планируется завершить до конца 2019 года.

релиз

Второй квартал оказался для Татнефти слабым - Промсвязьбанк

- 29 августа 2019, 17:53

- |

Чистая прибыль Татнефти по МСФО во II квартале 2019 года составила 54,135 млрд руб., что на 10% ниже аналогичного периода предыдущего года, сообщается в отчете компании. Выручка от реализации по небанковской деятельности снизилась на 2,2%- до 222,330 млрд рублей. EBITDA снизилась на 12% — до 76,963 млрд рублей. В I полугодии 2019 года выручка нефтяной компании выросла на 6,5% — до 449,656 млрд рублей, EBITDA — на 14,8% — до 164,382 млрд рублей, а чистая прибыль увеличилась по сравнению с аналогичным периодом предыдущего года на 8,7% — до 114,286 млрд руб.

Результаты Татнефти оказались хуже ожиданий рынка. Слабым для компании оказался второй квартал, в котором усилилось падение цен на нефть вкупе с укреплением рубля. В целом по итогам полугодия финансовые показатели выглядят неплохо. Слабая динамика выручки компенсировалась опережающими темпами роста EBITDA, что дало позитивный эффект на маржу.Промсвязьбанк

Слабые показатели не помешали Татнефти сохранить высокие дивиденды - Атон

- 29 августа 2019, 12:25

- |

· Финансовые результаты Татнефти за 2К19 хуже ожиданий: EBITDA (77 млрд руб.) на 8% ниже консенсус-прогноза, FCF упал на 60% из-за сокращения продаж нефти вследствие ограничений поставок по системе Транснефти, а также некоторого ухудшения рентабельности.

· Однако слабые показатели не помешали Татнефти сохранить высокие дивиденды: объявленная ранее рекомендация 40.11 руб. / акц. соответствует коэффициенту выплат 100% чистой прибыли по РСБУ и 82% по МСФО. Мы ожидаем сокращения запасов в 2П19, что должно оказать поддержку результатам.Атон

· Татнефть торгуется по 4.7x EV/EBITDA 2019П, на 35% выше среднего по российским нефтяным компаниям. Это отчасти объясняется очень высокими дивидендами: по нашей оценке, доходность за 2019П составит около 12% по обыкновенным акциям и 13% по привилегированным, что в очередной раз подтверждает статус акций Татнефти как лучшей ставки на дивиденды в российском нефтегазовом секторе.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал