Транснефть

Очередной реализовавшийся риск на российском фондовом рынке, на этот раз пришла очередь Транснефти

- 27 ноября 2024, 15:52

- |

О рисках на нашем рынке писал ранее

Минфин инициирует адресное повышение налогов для Транснефти

В 2025 году налоговая система России претерпит значительные изменения, затрагивающие крупнейших игроков нефтегазовой отрасли. Комитет Госдумы по бюджету одобрил инициативу Минфина о повышении ставки налога на прибыль для отдельных компаний до 40%.

Это решение будет действовать в течение шести лет параллельно с общим повышением базовой ставки налога с 20% до 25%.

Основные положения:

— Для компании предложена ставка налога на прибыль 40% на срок 6 лет (с 2025 по 2030 год).

— Повышение затронет организации, подпадающие под определение «собственника магистральной системы нефтепроводов», что фактически адресовано исключению

Законодательные особенности:

Хотя прямое установление индивидуальных налоговых ставок запрещено законодательством, эксперты отмечают, что Минфин нашёл способ обойти это ограничение. Механизм предполагает формулировку общих критериев, которым на практике соответствует только одна организация, например, «оператор магистральных нефтепроводов» в случае с «Транснефтью».

( Читать дальше )

- комментировать

- Комментарии ( 0 )

КТК отгрузил на экспорт с терминала более 53 млн тонн нефти за 10 мес 2024г — компания

- 27 ноября 2024, 10:41

- |

«С начала года по 31 октября КТК поставил на экспорт свыше 53 млн тонн нефти, эти объемы были погружены на 492 танкера, что на два судна превышает прошлогодний показатель», — говорится в сообщении компании.

www.cpc.ru/RU/press/releases/2024/Pages/20241127.aspx

Портфели БКС. Аутсайдеры за три месяца обвалились на 12%

- 27 ноября 2024, 10:36

- |

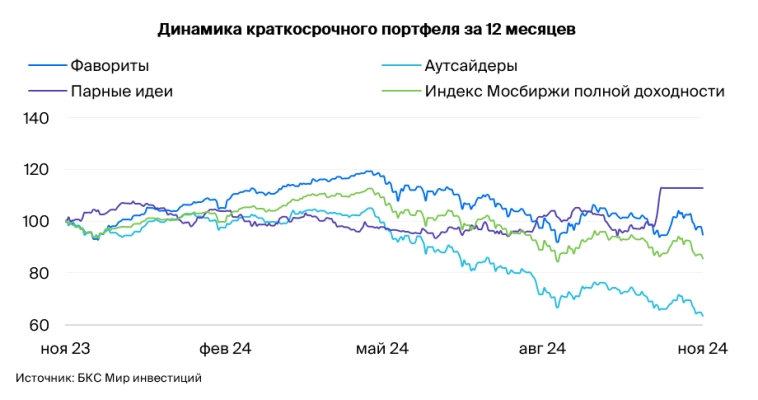

Индекс МосБиржи продолжает торговаться возле нижней границы бокового диапазона в 2500 пунктов. Однако сейчас в устойчивости нижней границы уверенности нет: после последних двух отскоков негатива на рынке только прибавилось. Если поддержка не устоит, следующая цель находится у отметки 2415 п.

Главное

• Краткосрочные идеи оставляем без изменений.

• Динамика портфеля за последние три месяца: фавориты просели на 3%, Индекс МосБиржи снизился на 4%, аутсайдеры упали на 12%.

Краткосрочные фавориты: причины для покупки

Московская Биржа

Сильные показатели за III квартал по МСФО: высокие процентные ставки поддерживают чистые процентные доходы и прибыль. Текущий 2024 г. стал рекордным по прибыли, что дает хорошие ожидания по дивидендам.

OZON адр

Результаты за III квартал показали улучшение рентабельности и умеренную долговую нагрузку. По мнению аналитиков БКС, хорошая отчетность могла снизить беспокойство рынка о финансовом положении компании. Поэтому краткосрочно ждем от бумаги опережающей динамики. Основной риск для идеи — настроения на рынке акций в целом.

( Читать дальше )

ФАС заявила, что изменение подходов к установке тарифов на услуги Транснефти не ведется – интерфакс

- 27 ноября 2024, 07:50

- |

Тарифы на услуги «Транснефти» устанавливаются в рамках российского законодательства, изменение подходов не ведется. Такой комментарий Федеральной антимонопольной службы приводит пресс-служба ведомства.

«Действующая система установления тарифов на услуги ПАО „Транснефть“ осуществляется в соответствии с действующим законодательством. Работа по изменению существующих подходов не ведется», — говорится в сообщении.

Ранее «Транснефть» предупредила о том, что из-за роста налоговой нагрузки рискует к 2026 году столкнуться с дефицитом денежных средств и приостановить реализацию крупных инвестиционных проектов. В качестве поддерживающей меры компания предложила изменить индексацию тарифов на ее услуги, отстающую от инфляции.

Госдума 26 ноября приняла поправку в Налоговый кодекс, которая предусматривает повышение налога на прибыль для «Транснефти» до 40% на 6 лет по 2030 год.

Согласно распоряжению правительства, ежегодный рост тарифов «Транснефти» на десять лет (2021-2030 гг. ) устанавливается по принципу «инфляция минус 0,1%». В соответствии с этим ФАС подготовила проект распоряжения о повышении тарифов на услуги «Транснефти» в 2025 года на 5,8%.

( Читать дальше )

Вечерний обзор рынков 📈

- 26 ноября 2024, 19:09

- |

Курсы валют ЦБ на 27 ноября 😅:

💵 USD — ↗️ 105,0604

💶 EUR — ↗️ 110,4943

💴 CNY — ↗️ 14,4449

▫️ Индекс Мосбиржи по итогам основной торговой сессии снизился на 2,62%, составив 2 464,35% пункта.

▫️ Озон (-3,05%); Акционеры рассмотрят вопрос о редомициляции 27 декабря, стало известно вчера вечером. «АДР в российском контуре автоматически конвертируются в акции МКПАО после регистрации компании в России. Никаких действий со стороны их держателей не требуется, независимо от того, являются они резидентами или нет», — уточняет «Интерфакс». Есть мнение, что движение котировок иллюстрируют опасения инвесторов перед возможным навесом акций.

▫️ Алроса (-2,18%); Как и ожидалось, компания сегодня сообщила о достижении договоренности с Гохраном по реализации партии алмазов, объемы не были озвучены в пресс-релизе, однако известно, что в Гохран уйдет самый крупный за последние десять лет из добытых в России алмазов весом 390 карат.

▫️ Транснефть (-2,94%); Повышение налога на прибыль для компании (до 40% с 2025 г. на 6 лет) проходит невероятно гладко – сегодня закон утвержден Госдумой. В связи с этим компания заявила о вынужденном и ощутимом сокращении инвестпрограммы. В феврале компания провела сплит акций, чтобы те стали более доступны для частных инвесторов.

( Читать дальше )

Казахстан может резко увеличить экспорт сырой нефти через турецкий порт Джейхан: это позволит сократить более чем на 80% долю потоков, которые в настоящее время идут через Россию — Reuters

- 26 ноября 2024, 15:20

- |

Казахстан может резко увеличить экспорт сырой нефти через турецкий порт Джейхан, заявил в понедельник министр энергетики страны. Это позволит сократить более чем на 80% долю потоков, которые в настоящее время идут через Россию.

Экспорт по трубопроводу Баку-Тбилиси-Джейхан (БТД) может вырасти до 20 миллионов тонн в год с нынешних 1,5 миллиона тонн по мере увеличения добычи в стране, заявил в понедельник министр энергетики Алмасадам Саткалиев. Он не назвал точных сроков.

«Существует заинтересованность в развитии и постепенном увеличении объёмов поставок казахстанской нефти в этом направлении как с нашей стороны, так и со стороны азербайджанских партнёров», — заявил он парламенту.Казахстан отправляет нефть танкерами через Каспийское море на экспорт по трубопроводу БТД, который проходит через Азербайджан, Грузию и Турцию.

По словам министра, в этом году Казахстан экспортирует 68,8 млн тонн нефти, в том числе 55,4 млн тонн по трубопроводу Каспийского трубопроводного консорциума (КТК) в российский черноморский порт Новороссийск.

( Читать дальше )

Транснефть ожидает к 2026г дефицит денежных средств, приостановку реализации и отказ от крупных инвестпроектов — компания

- 26 ноября 2024, 14:33

- |

В связи с принятой Госдумой поправкой в Налоговый кодекс, которая предусматривает повышение налога на прибыль для компании ПАО «Транснефть» на 40% на 6 лет по 2030 год ПАО «Транснефть» сообщает, что как ответственный налогоплательщик поддерживает усилия Минфина по наполняемости бюджета Российской Федерации. Государство в лице Росимущества является собственником Компании (78,55 % акций от уставного капитала принадлежат Российской Федерации). И ПАО «Транснефть» готово выполнить решение своего главного акционера в условиях сложной геополитической обстановки и санкционного давления.

Основным видом деятельности ПАО «Транснефть» является оказание услуг по транспортировке нефти и нефтепродуктов по системе магистральных трубопроводов, которая имеет стратегически важное инфраструктурное значение для отрасли ТЭК, а также всей экономики страны. Компания эксплуатирует 67 тыс. км магистральных трубопроводов, более 24 млн куб. м резервуарных емкостей и более 500 перекачивающих станций.

( Читать дальше )

Транснефть с 6 декабря поднимет на 13,8% тарифы на прокачку нефтепродуктов — ТАСС

- 26 ноября 2024, 14:32

- |

Из документа следует, чтоставки тарифов выросли на 13,8% именно на услуги по перекачке нефтепродуктов, стоимость выполнения заказа и диспетчеризации поставок нефтепродуктов при транспортировке на внутренний рынок России и государств членов Евразийского экономического союза осталась прежней и составляет 24,16 рубля за тонну.

tass.ru/ekonomika/22499845

Госдума приняла закон о повышении до 40% налога на прибыль Транснефти на 6 лет — Интерфакс

- 26 ноября 2024, 13:55

- |

Госдума на заседании во вторник приняла во втором и третьем чтении закон об увеличении ставки налога на прибыль для субъектов естественной монополии, осуществляющих транспортировку нефти и нефтепродуктов по системе магистральных трубопроводов (то есть «Транснефти» (MOEX: TRNF)), до 40% в налоговых периодах 2025-2030 годов.

Госдума приняла поправки о изменении расчета Urals для налогов, меры поддержки НПЗГосдума приняла во втором и сразу в третьем чтениях поправки в Налоговый кодекс, предполагающие изменение методики расчета цены на нефть Urals, используемой для расчета нефтяных налогов, а также ряд изменений в расчет топливного демпфера и обратного акциза по нефтяному сырью, этану и СУГ (сжиженный углеводородный газ).

Новая методика расчета цены нефти для исчисления налога на добычу полезных ископаемых (НДПИ) предполагает учет стоимости российской нефти в российских, а не зарубежных портах, и включение не только западных, но и восточных портов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал