Транснефть

Транспортировка нефти Транснефти за 9 мес -7,5%

- 13 октября 2020, 13:22

- |

Транспортировка нефти

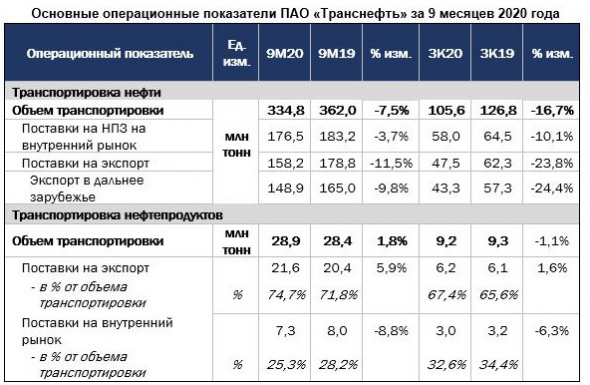

За 9 месяцев 2020 года транспортировка нефти по системе Транснефти составила 334,8 млн т, -7,5% г/г. При этом в 3 квартале 2020 года объем транспортировки нефти составил 105,6 млн т, -16,7% г/г.

Транспортировка нефтепродуктов

Объём транспортировки нефтепродуктов за 9 месяцев 2020 года +1,8% г/г — до 28,9 млн т, при этом на экспорт было поставлено 74,7%, на внутренний рынок – 25,3% от общего объема транспортировки нефтепродуктов.

В 3 квартале 2020 года общий объем транспортировки нефтепродуктов -1,1% г/г.

сообщение

- комментировать

- Комментарии ( 0 )

Транснефть - у компании все очень даже не плохо

- 12 октября 2020, 11:28

- |

Транснефть отчиталась за 2 квартал 2020 года по МСФО. Менеджмент конечно настоящие мастера прибедняться. Поскольку напрямую отказываться платить дивиденды в текущих условиях уже как-то не комильфо, эти хитрецы сменили тактику: в ход пошли жалобы!!! Буквально весь отчет пронизан сложными макроэкономическими условиями:

— и прокачка нефти снизится на 10% в 2020 году под влиянием ОПЕК ++;

— и тарифы у компании самые низкие в Европе;

— и выручка и прибыль сильно упали;

— а инвестиции надо инвестировать и т.д. в том же духе;

В общем все плохо, а по выплате дивидендов компании очень-очень нужна отсрочка. По крайней мере если верить презентации))

( Читать дальше )

Как Транснефть переживает кризис.

- 10 октября 2020, 17:02

- |

🔎Если смотреть изменение ключевых показателей, то сильное ухудшение только по прибыли -37%. В то время как у многих нефтегазовых компаний наблюдается убыток или околонулевая прибыль.

➖Из приятного — сильно увеличилось количество денежных средств на счетах компании по сравнению с аналогичным периодом прошлого года (+71%)💰.

➖По остальным пунктам наблюдаются незначительные изменения:

📌Долгосрочные обязательства уменьшились на 38 млрд, что безусловно плюс,

📌краткосрочные на прежнем уровне.

📌Выручка снизилась на 5,5%, или 30 млрд. Сумма большая, но сравнивая с остальными компаниями сегодня, можно сказать, что это хороший результат.

В общем, по отчётности можно предположить, что $TRNFP очень уверенно пережила последние потрясения, произошедшие в мире, и в ближайшее время ей мало что угрожает.Разве что неумеренные аппетиты госчиновников по выкачиванию средств из госкомпаний в виде дивидендов🍽💵.

Транснефть мсфо за 6 мес. 2020г. или когда все по тарифу

- 09 октября 2020, 12:01

- |

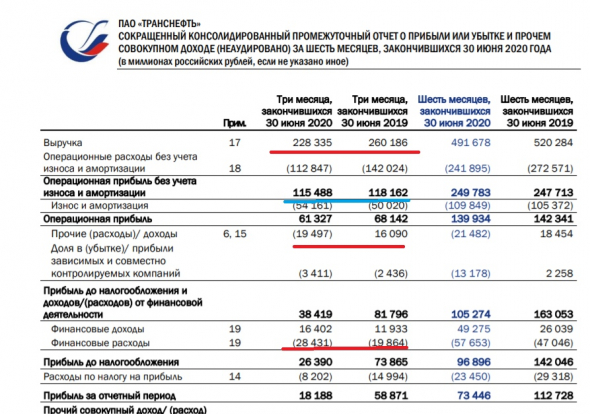

Несмотря на произошедший в начале года шок на нефтяном рынке, компания его не особо почувствовала(6м20/6м19):

▫️Выручка: 492 млрд.р.(-5%)

▫️Ebitda: 250 млрд.р.(+1%)

▫️Ebitda,margin: 51%(48%)

▫️Прибыль: 72 млрд.р.(-32%)

▫️Скорректированная прибыль: 104 млрд.р.(+4%)

💡Снижение фактической прибыли произошло в основном за счет неденежных списаний(резервов) под переоценку основных средств, которые в будущем могут быть восстановлены, без учета данного фактора компания получила бы около 104 млрд.р. прибыли.

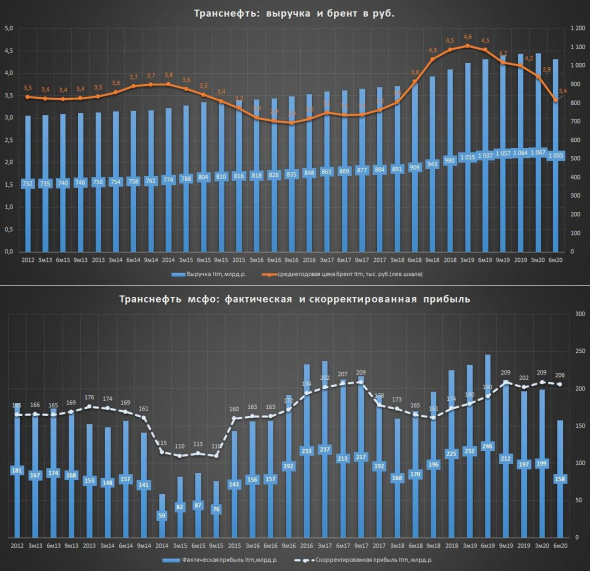

Доходы стабильны относительно нефтяных цен: благодаря фиксированной тарифной выручке компания меньше подвержена ценовому риску нефтяного рынка, чем добывающие компании(график)👇.

Невысокая долговая нагрузка (ND/Ebitda ~0.7) позволяет платить нормальные дивиденды, которые минфину каждый год со скрипом приходится вытаскивать из компании:

▫️payout за 2019г = 47%

▫️дивиденд: 11.612 т.р./акция

▫️див.доходность: 7.9%

▫️отсечка: 20.10.20г.(Т+ 16.10.20г.)

( Читать дальше )

Крупные разовые неденежные факторы Транснефти не должны повлиять на дивидендный пул - Газпромбанк

- 06 октября 2020, 18:43

- |

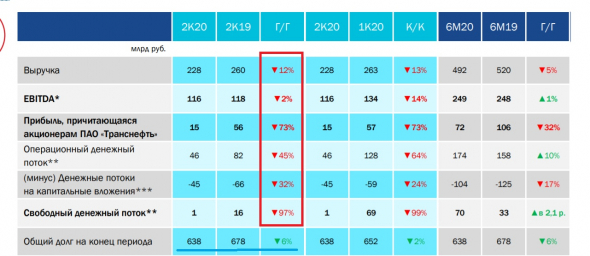

EBITDA «Транснефти» превысила ожидания рынка, в целом повторив динамику выручки, и составила 115 млрд руб. (1,6 млрд долл.) в 2К20. Рентабельность по EBITDA осталась выше 50%.

Чистая прибыль оказалась наполовину меньше консенсус-прогноза: на результат повлияли крупные разовые неденежные статьи (убытки от обесценения и курсовых разниц). Чистая прибыль акционерам Транснефти упала на ~73% кв/кв до 15 млрд руб. (209 млн долл.) в 2К20. Учитывая, что компания определяет дивиденды на основе скорректированной чистой прибыли, разовые неденежные факторы не должны повлиять на размер дивидендного пула.

( Читать дальше )

Транснефть может оптимизировать затраты в краткосрочной перспективе - Альфа-Банк

- 05 октября 2020, 12:37

- |

Выручка в целом совпала с консенсус-прогнозом рынка (228,3 млрд руб.), сократившись на 12,2% г/г на фоне неблагоприятной конъюнктуры рынка, что указывает на то, что опережение EBITDA, главным образом, связано с существенным сокращения затрат.

Компания признала позитивный эффект на операционную прибыль в размере 10 млрд руб., который должен сохраниться в ближайшие месяцы, так как работы по техническому перевооружению и реконструкции производственных объектов были перенесены на более поздние сроки. Тем не менее, из-за сильного снижения объемов транспортировки жидких углеводородов (транспортировка нефти снизилась на 9%, нефтепродуктов – на 11%) компания признала убыток от обесценения на уровне 21 млрд руб. на фоне снижения загруженности мощностей трубопроводов, что оказало влияние на прибыль.

( Читать дальше )

Объем дивидендных выплат Транснефти под вопросом - Промсвязьбанк

- 05 октября 2020, 12:12

- |

Чистая прибыль Транснефти во втором квартале 2020 года составила 15,156 млрд рублей, что на 73% меньше, чем годом ранее, следует из отчета компании. Выручка «Транснефти» во втором квартале упала на 12% к уровню 2019 года — до 228 млрд рублей, это, в свою очередь, на 13% меньше уровня первого квартала текущего года.

Результаты Транснефти по прибыли оказались хуже ожиданий, однако это связано с неожиданным признанием убытка от обесценения активов на 21,12 млрд руб. Компания переоценила нефтепродуктопроводы из-за их недозагруженности. В этой связи под вопросом объем выплаты дивидендов акционерам. Но если Транснефть продолжит выплачивать дивиденды от скорректированной прибыли, то данный убыток не окажет влияния на их размер по итогам 2020 г.Промсвязьбанк

Новости компаний — обзоры прессы перед открытием рынка

- 05 октября 2020, 09:15

- |

Российские фонды пошли на убыль. Нерезиденты больше предпочитают китайские активы

Российский рынок акций не смог противостоять уходу международных инвесторов от рисков. За минувшую неделю отток средств из российских фондов возобновился, а их общие потери с середины июня составили почти $0,5 млрд. Усиление геополитических рисков, в том числе рост ожиданий в отношении победы на выборах в США Джо Байдена, а также усиление налоговой нагрузки на добывающие компании действуют не в пользу российских эмитентов. В таких условиях иностранные инвесторы отдают предпочтение китайским фондам.

https://www.kommersant.ru/doc/4519422

Углю нарисовали светлое будущее. Минэнерго ждет быстрого восстановления добычи в РФ

Минэнерго готовится весьма оптимистично скорректировать оценки добычи угля в России до 2024 года. По мнению министерства, после 2021 года производство угля вновь начнет расти и в 2024 году превысит показатели 2019 года, достигнув 450 млн тонн. Это входит в прямое противоречие с оценками Минэкономики, которое ожидает снижения добычи до 387,4 млн тонн в 2023 году. Аналитики называют прогноз Минэкономики более правдоподобным, учитывая

( Читать дальше )

Транснефть - компенсировала 5,2 млрд руб. из-за инцидента на трубопроводе Дружба

- 02 октября 2020, 16:20

- |

«За шесть месяцев, закончившихся 30 июня 2020 года, доначисление резерва с учетом изменения на отчетную дату курса доллара США составило 2 612 млн рублей; в соответствии с заключенными соглашениями по внесудебному урегулированию последствий инцидента произведены выплаты грузоотправителям в размере 5 215 млн рублей»

По мнению руководства «Транснефти», ожидаемый срок внесудебного урегулирования последствий инцидента не более года после отчетной даты при условии заинтересованности грузоотправителей в реализации предложенного механизма и документального подтверждения имущественных потерь.

источник

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал