анализ

Рубрика "Обзор Финансовых рынков"-выпуск 5-Лучшая бумага рынка Новатэк! Золото переоценено!

- 15 июня 2019, 19:39

- |

- комментировать

- Комментарии ( 0 )

Не вижу смысла лезть в рынок.

- 13 июня 2019, 11:18

- |

Сижу смотрю на блог и понимаю, что вроде бы надо что-то написать, на рынок взглянуть, но понимаю, что всё полезное, что мог сказать, сказал уже ранее, сейчас пока для меня нет понимания как быть! Возможно рынок сейчас готовится к рывку уже после экспирации фьючерсов, прошли некоторые важные див.отсечки и всё это должно дать какие-то плоды, какие пока непонятно!

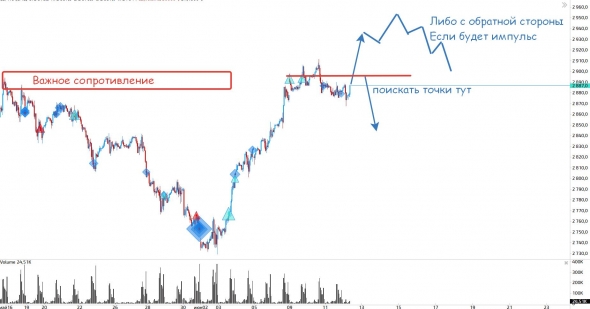

Для общего понимания фона можно взглянуть на америку, а там у нас картина пока не поменялась даже не смотря на то, что вчера Трамп опять размахивал своей «тарифной» булавой, распугивая инвесторов и всех к ним причастных.

( Читать дальше )

Ртс сопля на открытии.

- 11 июня 2019, 11:33

- |

обозначили истинные цели рынка или высадка шортил?

вообще на вершине свечная комбинация

Медвежие поглощение.

даже длина больше медвежей свечи

Несколько интересных акций!

- 11 июня 2019, 09:47

- |

Всем привет.

Короткий пост про акции, которые могут показать интересные движения на мой субъективный взгляд.

Первая любопытная ситуация образовалась на акции «ГМК Норникель», тут мы видим многодневное удержание цены на поддержке с красивым ложным пробоем треугольника вниз:

( Читать дальше )

Доллар/йена любопытная торговая ситуация.

- 11 июня 2019, 07:01

- |

Пробой и закрепление под объёмом скопленным за неделю(фьючерс, М30):

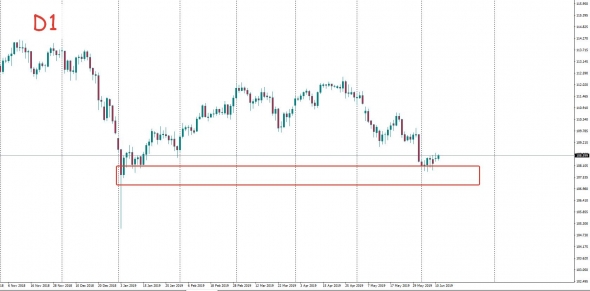

Сильная дневная поддержка:

( Читать дальше )

Понедельник день тяжелый

- 10 июня 2019, 08:44

- |

ЯНДЕКС

- 09 июня 2019, 20:01

- |

Из аргументированного спора двух столпов стало ясно, что Яндекс стоит дорого и не справедливо. НО также несправедливо будет стоить дороже.

Справедливость закончилась, когда Яндекс оторвался от реальности, от бездивидентного забвения малоизвестных эмитентов. Он стал узнаваем, даже англо-саксам, кем в основном и торгуется...

Единственное на что может рассчитывать миноритарий владелец любой акции, и что поддерживает стоимость его милипизерной доли среди таких же как и он — это дивиденд. И Яндекс несправедливо не платит этот дивиденд. Без дивиденда акция Яндекс — это бесценная бумага, она может стоить любую цену. А теперь наводящий вопрос. Почему Кока-Кола стоит дороже содовой?! Потому, что её рекламируют. Перед новым годом праздник к нам приходит, а молодая девушка с красивой наружностью жадно засасывает её в себя и при этом небрежно разливает часть содержимого себе на грудь. Яндекс будет стоить дорого пока он написан на каждой консервной банке. Убить его может только дивиденд, ибо тогда люди не будут просто верить, люди начнут считать.

Так что ЯНДЕКС и несправедливость это синонимы. Все правы, цена — любая.

Центральный телеграф

- 09 июня 2019, 11:34

- |

В 2019 году ожидается дивиденд (3 500 000 000 руб от продажи недвижимости / 1,2 (не считаем НДС)+ 100 000 000 руб основная деятельность) / 221 556 000 число акций = 13,61 руб на акцию. К 2020 году останется сухой остаток в виде маленькой телекоммуникационной компании с прибылью на уровне 100 000 000 руб, Если предположить норму выплаты 100%, что соответствует дивиденду 0,45 на акцию или, примерно, цене акции 4,06 рублей.

А теперь разделываем рыбу с хвоста. После отсечки 2020 года цена 4,06 рублей. К отсечке 2020 года цена 4,06 + 13,61 =17,67 рублей. После отсечки 2019 года цена 17,67* 0,9 = 15,9 рублей (дисконт на доходность финансового инструмент за год 10%). К отсечке 2019 года цена 15,9 + 7,41 = 23,31.

При цене закрытия 22,95 и 21,16 рублей на 07.06.2019 потенциал роста 1,5% и 10% для оа и ап соответственно. Если цена перелетит выше можно со спокойной душой продавать и покупать Татнефть, Лукойл и Башнефть и параллельно искать новые идеи.

Коротко по рынку

- 06 июня 2019, 11:20

- |

Сегодня в фокусе внимания — Магнит, ВТБ, Сбербанк.

Сбербанк таки пошел покорять новые хаи перед отсчекой по дивидендам, не зря пересобирал позицию в диапазона 235-238! Магнит показывает, что-то интересно и норовит пробить важную отметку 3900, причем делает это предварительно собрав хорошие объёмы на уровнях ниже. ВТБ после новостей откатил и готовится пробить важное объёмное ядро 0.038-0.039!

на этом фоне РТС возможно реализует последние планы, которые рисовал в его разборе от 4 июня.

Индекс доллара. Логика тупых уровней.

- 05 июня 2019, 22:07

- |

снизу был ложный пробой.

Истиные цели — наверху

диапазона 99-сотка

сотка индекса доллара

что нам надо до сотки?

это наверное евро по 1.09

фунт 1.25

канада 1.5 но сначала 1.35

йена 115 но лучше 125

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал