волны Эллиотта

🍏Apple. Компания, в которую хочется инвестировать снова и снова.

- 26 января 2021, 18:49

- |

В конце обзора будет ссылка на связанную идею, по которой вы сможете посмотреть предыдущий прогноз.

●● Основной сценарий

● 2W

NASDAQ:AAPL

С последнего краткого обновления в Телеграм мало что изменилось. Веду волну (III) or (V) «Supercycle», в составе которой удлиняется 5 of (3). Ориентировочные цели для третьих соответствуют цвету степени волны.

● 1D

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Вот что подвергает глобальных покупателей облигаций «высокому риску» (перевод с elliottwave com)

- 25 января 2021, 16:15

- |

Инвесторы, которые обеспокоены тем, что ралли на фондовом рынке зашло «слишком далеко, слишком быстро» и ищут «безопасную гавань» на рынке облигаций, возможно, захотят дважды подумать. Причина в том, что кредитный рынок выглядит очень нестабильным. Во-первых, при ставках на исторических минимумах даже небольшое повышение ставок быстро снизит стоимость облигаций. Действительно, это уже происходит. Кроме того, наша январская перспектива глобального рынка дает больше информации о том, почему инвесторы могут не захотеть «диверсифицироваться» в облигации. Вот график и комментарий:

Инвесторы, которые обеспокоены тем, что ралли на фондовом рынке зашло «слишком далеко, слишком быстро» и ищут «безопасную гавань» на рынке облигаций, возможно, захотят дважды подумать. Причина в том, что кредитный рынок выглядит очень нестабильным. Во-первых, при ставках на исторических минимумах даже небольшое повышение ставок быстро снизит стоимость облигаций. Действительно, это уже происходит. Кроме того, наша январская перспектива глобального рынка дает больше информации о том, почему инвесторы могут не захотеть «диверсифицироваться» в облигации. Вот график и комментарий:

( Читать дальше )

Биткойн: когда трудно предсказывать, можно подготовиться

- 23 января 2021, 19:22

- |

( Читать дальше )

Sugar (SB) — EWA

- 20 января 2021, 21:04

- |

Sugar #11 - ICE (SB.F)

📣Vkontakte: vk.com/freetradelife

Интервал 30 дней. С большей долей вероятности, перед нами разворачивается бегущий сужающийся треугольник, предположительно, четвёртой волной степени «Supercycle». В составе предполагаемой модели снижение идёт заключительной волной e в виде одинарного

( Читать дальше )

2021: «Имеет ли наконец последствия обесценивание валюты?» (перевод с elliottwave com)

- 18 января 2021, 12:09

- |

Что ж, 2021 год начался впечатляюще, и мы ожидаем еще более глубоких изменений в следующие несколько месяцев. Позвольте мне выделить две минуты вашего времени, чтобы донести до вас через, возможно, самое важное. Меняющийся мировой порядок. Имеет ли наконец последствия обесценивание валюты?

Когда империи падают, это обычно сопровождается порчей валюты. На этой диаграмме показано снижение содержания серебра в имперских монетах в период упадка Римской империи. Обратите внимание на то, как деградация усилилась по мере приближения Рима к краху. Фактически, весь процесс можно интерпретировать как аккуратно вписывающийся в импульсную волну Эллиотта, где третья волна имеет пять подволн.

( Читать дальше )

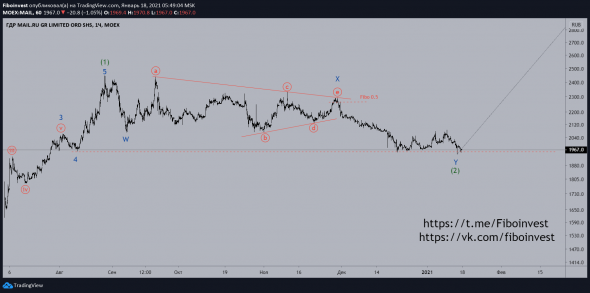

Волновой анализ акций Mail.ru Group

- 18 января 2021, 10:26

- |

MAILRU GROUP

Mailru Group — российская технологическая компания.

Владеет такими активами как портал Mailru, соцсети «Вконтакте», «Одноклассники» и «Мой мир», игровой портал Mailru Games, каршериг You Drive, платформы онлайн образования «Geekbrains» и «Skillbox», мобильный сервис бесплатных объявлений «Юла», совместные предприятия со Сбером в Delivery Club и сервис такси «Ситимобил».

Выручка растет более 20% в год.

P/S (капитализация к выручке) – 4,7

По волновой структуре вероятно мы наблюдаем за развитием коррекции в волне (2). На данный момент она близка к своему завершению и скорей всего уже совсем скоро начнется рост в рамках волны (3). Планирую начать покупки по текущим ценам, сначала на 1/3 от выделенного объема для этой компании, то есть на 2% от портфеля и по мере развития ситуации увеличивать долю до 6-7%. Коррекция может быть незаконченной и возможность увидеть цены ниже еще остается.

⚠️ Не является инвестиционной рекомендацией ⚠️

💡Больше прогнозов в моем Telegram канале 👉 t.me/Fiboinvest подписывайся!

2021 год: Ждать ли последствий от обесценивания валюты?

- 18 января 2021, 07:04

- |

Мы годами — нет, десятилетиями — слышим о том, что «доллар США вот-вот рухнет».

С 1999 года, когда впервые был введён евро — основная валюта-конкурент доллара, каждый раз, когда евро берёт верх в течение длительного периода времени, такие слухи только усиливаются. И каждый раз, когда доллар восстанавливается, скептики разочаровываются.

Для обесценивания валюты нужно время. А последствия такого обесценивания могут быть весьма серьёзными.

«Распад империй обычно сопровождается разгулом валюты» — говорит наш руководитель отдела глобальных исследований Мюррей Ганн.

Автор: Murray Gunn

Перевод в субтитрах:

Источник

«Теоретик Волн Эллиотта»: на русском языке

Мы также переводим непубличные статьи из MyEWI, где публикуется более детальная информация. Подписывайтесь>>>

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал