SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

волны Эллиотта

Про тупые аргументы свидетелей святаго карантина или "сам поторгуй по волнам Эллиотта"

- 04 июля 2020, 00:23

- |

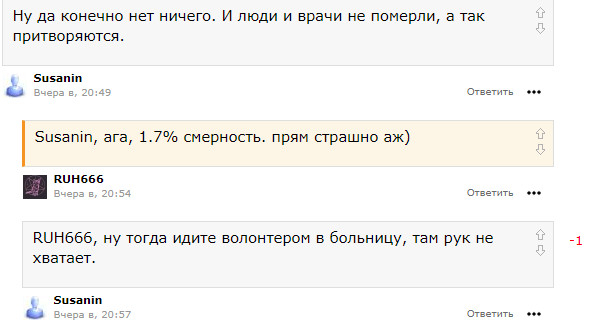

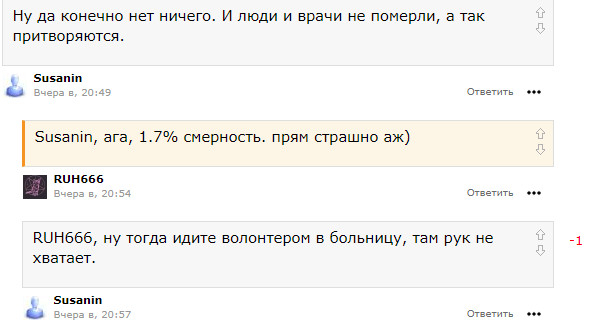

Насколько я вижу, аргументы карантинщиков кончились, начались эмоциии. Просто по коментам к предыдущему посту

Ну что это за аргумент? Схрена я куда-то волонтёром идти должен??? Я ещё мясо ем, может мне в коровник или свинарник пойти работать? Ну убейте ценой, пойду. Тридцатку грин хотя бы в месяц дайте, а так схрена я свой алкоголический образ жизни должен менять??? И да, живу я не в России, чтобы туда приехать, пусть ФСБ проверит мои соц.сети и официально доложит, что я ничьи чувства не оскорблял, чиновников не обижал и претензий у них ко мне вообще нет.

И да, именно по волнам Эллиотта я и торгую, потому меньше тридцатки в месяц даже не обращайтесь...

Всех целую, подпись — РЮХ

Теперь настольную книгу волновиков «Волновой принцип Эллиотта» можно найти в бесплатном доступе здесь

( Читать дальше )

Ну что это за аргумент? Схрена я куда-то волонтёром идти должен??? Я ещё мясо ем, может мне в коровник или свинарник пойти работать? Ну убейте ценой, пойду. Тридцатку грин хотя бы в месяц дайте, а так схрена я свой алкоголический образ жизни должен менять??? И да, живу я не в России, чтобы туда приехать, пусть ФСБ проверит мои соц.сети и официально доложит, что я ничьи чувства не оскорблял, чиновников не обижал и претензий у них ко мне вообще нет.

И да, именно по волнам Эллиотта я и торгую, потому меньше тридцатки в месяц даже не обращайтесь...

Всех целую, подпись — РЮХ

Теперь настольную книгу волновиков «Волновой принцип Эллиотта» можно найти в бесплатном доступе здесь

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 211 )

Вторая волна коронавирусной истерии и индекс S&P

- 03 июля 2020, 20:22

- |

Нас опять пугают ростом заражённых, умалчивая о смертности, которая не растёт. Откуда взялся рост? От увеличения кол-ва тестирований. Я говорил об этом в видосике вчерашнем, но повторю. В Словакии, где я живу, массовое бесплатное тестирование началось пару недель назад. Отсюда рост выявленных заражённых. При этом последний умерший (вопрос, от коронавируса или тоже нарисовали) был в мае. Всего умерло 28 человек, даже если не принимать во внимание возможные приписки, это 1.7% от заражённых, тянет на страшную пандемию???

В штатах, думаю, рост заболевших примерно по тем же причинам происходит. Но СМИ воют именно о нём, забывая о летальности. А она будет очевидно снижаться с ростом выявленных заражённых. Так что, опять облажались ребята со своими истериками. Либо одно, либо другое. Нет никакой пандемии и не было! Повторю, глобальными целями были масштабное количественное смягчение (печатание денег) и дальнейшая монополизация экономики. Бизнес поделился на тех, кто «равны», и тех, кто «равнее». Первым в любой момент могут запретить заниматься своей деятельностью, вторым, если что, окажут помощь в виде выкупа долгов за счёт «печатного станка». И теперь у правящих бюрократий возникли проблемы. Сделать то они сделали, но мало кто им поверил. Вот они и доказывают всеми доступными способами правильность своих решений.

( Читать дальше )

В штатах, думаю, рост заболевших примерно по тем же причинам происходит. Но СМИ воют именно о нём, забывая о летальности. А она будет очевидно снижаться с ростом выявленных заражённых. Так что, опять облажались ребята со своими истериками. Либо одно, либо другое. Нет никакой пандемии и не было! Повторю, глобальными целями были масштабное количественное смягчение (печатание денег) и дальнейшая монополизация экономики. Бизнес поделился на тех, кто «равны», и тех, кто «равнее». Первым в любой момент могут запретить заниматься своей деятельностью, вторым, если что, окажут помощь в виде выкупа долгов за счёт «печатного станка». И теперь у правящих бюрократий возникли проблемы. Сделать то они сделали, но мало кто им поверил. Вот они и доказывают всеми доступными способами правильность своих решений.

( Читать дальше )

Индекс РТС (перевод с elliottwave com)

- 03 июля 2020, 13:34

- |

Волны на российском фондовом рынке указывают на то, что ситуация резко ухудшится. Индекс RTSI в долларах США для 50 российских компаний, оказался хуже, чем европейские индексы, потеряв более половины своего значения с февраля по март. Ошеломляющий крах сопровождался ралли A-B-C, которое с тех пор восстановило приблизительно 50% снижения. Эта модель должна привести к еще одной волне снижения, поскольку российская экономика догоняет снижение цен на нефть и акции.

Экономический объем производства в России сократится на 6% в этом году, а безработица, как ожидается, удвоится. В апреле правительство прогнозировало, что дефицит бюджета составит 4% ВВП. В то же время политика не позволила российскому правительству увеличить свои резервы в выгодные времена. Согласно Financial Times, высокопоставленные чиновники должны были «сократить расходы и увеличить российские резервы». Но это изменилось в январе, когда Путин объявил о мерах по социальным расходам, направленных на укрепление его популярности и расширение его правления после 2024 года» (FT, 5/12/20) Как объяснил один из старших сотрудников Московского центра Карнеги: «У правительства сейчас нет экономической политики. Это просто комитет по перераспределению денежных потоков и сохранению бюджета». Последний финансовый кризис в России в 2014–2015 годах также последовал за снижением цен на нефть, и этот кризис достиг кульминации 15 декабря 2014 года, когда рубль резко упал по отношению к евро и доллару. Черный вторник, как стало известно, «разоблачил хрупкость российской финансовой системы», сообщает Центр восточных исследований. (Отчет OSW, февраль 2015 г.) Однако сегодня Россия вступает в свой нынешний кризис из-за гораздо более слабого финансового положения. В результате экономический, политический и общественный хаос должен быть как минимум на порядок выше.

Экономический объем производства в России сократится на 6% в этом году, а безработица, как ожидается, удвоится. В апреле правительство прогнозировало, что дефицит бюджета составит 4% ВВП. В то же время политика не позволила российскому правительству увеличить свои резервы в выгодные времена. Согласно Financial Times, высокопоставленные чиновники должны были «сократить расходы и увеличить российские резервы». Но это изменилось в январе, когда Путин объявил о мерах по социальным расходам, направленных на укрепление его популярности и расширение его правления после 2024 года» (FT, 5/12/20) Как объяснил один из старших сотрудников Московского центра Карнеги: «У правительства сейчас нет экономической политики. Это просто комитет по перераспределению денежных потоков и сохранению бюджета». Последний финансовый кризис в России в 2014–2015 годах также последовал за снижением цен на нефть, и этот кризис достиг кульминации 15 декабря 2014 года, когда рубль резко упал по отношению к евро и доллару. Черный вторник, как стало известно, «разоблачил хрупкость российской финансовой системы», сообщает Центр восточных исследований. (Отчет OSW, февраль 2015 г.) Однако сегодня Россия вступает в свой нынешний кризис из-за гораздо более слабого финансового положения. В результате экономический, политический и общественный хаос должен быть как минимум на порядок выше.

перевод из «Европа: риск или возможность»

ПыСы. Я не думаю, что волна 1 в кружочке поставлена верно. Если мы и обновим этот минимум, скорее это будет означать, что волна Е треугольника ещё не закончена (разметка здесь)

( Читать дальше )

Экономический объем производства в России сократится на 6% в этом году, а безработица, как ожидается, удвоится. В апреле правительство прогнозировало, что дефицит бюджета составит 4% ВВП. В то же время политика не позволила российскому правительству увеличить свои резервы в выгодные времена. Согласно Financial Times, высокопоставленные чиновники должны были «сократить расходы и увеличить российские резервы». Но это изменилось в январе, когда Путин объявил о мерах по социальным расходам, направленных на укрепление его популярности и расширение его правления после 2024 года» (FT, 5/12/20) Как объяснил один из старших сотрудников Московского центра Карнеги: «У правительства сейчас нет экономической политики. Это просто комитет по перераспределению денежных потоков и сохранению бюджета». Последний финансовый кризис в России в 2014–2015 годах также последовал за снижением цен на нефть, и этот кризис достиг кульминации 15 декабря 2014 года, когда рубль резко упал по отношению к евро и доллару. Черный вторник, как стало известно, «разоблачил хрупкость российской финансовой системы», сообщает Центр восточных исследований. (Отчет OSW, февраль 2015 г.) Однако сегодня Россия вступает в свой нынешний кризис из-за гораздо более слабого финансового положения. В результате экономический, политический и общественный хаос должен быть как минимум на порядок выше.

Экономический объем производства в России сократится на 6% в этом году, а безработица, как ожидается, удвоится. В апреле правительство прогнозировало, что дефицит бюджета составит 4% ВВП. В то же время политика не позволила российскому правительству увеличить свои резервы в выгодные времена. Согласно Financial Times, высокопоставленные чиновники должны были «сократить расходы и увеличить российские резервы». Но это изменилось в январе, когда Путин объявил о мерах по социальным расходам, направленных на укрепление его популярности и расширение его правления после 2024 года» (FT, 5/12/20) Как объяснил один из старших сотрудников Московского центра Карнеги: «У правительства сейчас нет экономической политики. Это просто комитет по перераспределению денежных потоков и сохранению бюджета». Последний финансовый кризис в России в 2014–2015 годах также последовал за снижением цен на нефть, и этот кризис достиг кульминации 15 декабря 2014 года, когда рубль резко упал по отношению к евро и доллару. Черный вторник, как стало известно, «разоблачил хрупкость российской финансовой системы», сообщает Центр восточных исследований. (Отчет OSW, февраль 2015 г.) Однако сегодня Россия вступает в свой нынешний кризис из-за гораздо более слабого финансового положения. В результате экономический, политический и общественный хаос должен быть как минимум на порядок выше.перевод из «Европа: риск или возможность»

ПыСы. Я не думаю, что волна 1 в кружочке поставлена верно. Если мы и обновим этот минимум, скорее это будет означать, что волна Е треугольника ещё не закончена (разметка здесь)

( Читать дальше )

Причина, по которой следует быть «чрезвычайно внимательным» в отношении сентимента на фондовом рынке

- 02 июля 2020, 17:11

- |

Экстремальные настроения — это «не автоматическая причина быть медвежьим на рынке. Но …»

Экстремальные настроения инвесторов, будь то бычьи или медвежьи, часто являются признаком того, что финансовый рынок находится на пороге разворота. Вот причина: когда почти все настроены по-бычьи (или по-медвежьи), почти никто не может подтолкнуть рынок выше (или ниже). При этом, экстремальные настроения рынка могут стать еще более экстремальными, прежде чем произойдет изменение тренда. Таким образом, инвестор не должен полагаться исключительно на меры настроения при принятии портфельных решений.

Другими словами, показатели настроения следует сопоставлять с техническими индикаторами, волновой моделью Эллиотта и другими факторами, которые эксперт по волнам Эллиотта может счесть важными. Действительно, главный аналитик рынка EWI недавно обсуждал повышенный оптимизм после мартовских минимумов фондового рынка, а также отметил важное предостережение. Вот график и комментарий от нашего краткосрочного обновления от 24 июня в США:

Другими словами, показатели настроения следует сопоставлять с техническими индикаторами, волновой моделью Эллиотта и другими факторами, которые эксперт по волнам Эллиотта может счесть важными. Действительно, главный аналитик рынка EWI недавно обсуждал повышенный оптимизм после мартовских минимумов фондового рынка, а также отметил важное предостережение. Вот график и комментарий от нашего краткосрочного обновления от 24 июня в США:

( Читать дальше )

Экстремальные настроения инвесторов, будь то бычьи или медвежьи, часто являются признаком того, что финансовый рынок находится на пороге разворота. Вот причина: когда почти все настроены по-бычьи (или по-медвежьи), почти никто не может подтолкнуть рынок выше (или ниже). При этом, экстремальные настроения рынка могут стать еще более экстремальными, прежде чем произойдет изменение тренда. Таким образом, инвестор не должен полагаться исключительно на меры настроения при принятии портфельных решений.

Другими словами, показатели настроения следует сопоставлять с техническими индикаторами, волновой моделью Эллиотта и другими факторами, которые эксперт по волнам Эллиотта может счесть важными. Действительно, главный аналитик рынка EWI недавно обсуждал повышенный оптимизм после мартовских минимумов фондового рынка, а также отметил важное предостережение. Вот график и комментарий от нашего краткосрочного обновления от 24 июня в США:

Другими словами, показатели настроения следует сопоставлять с техническими индикаторами, волновой моделью Эллиотта и другими факторами, которые эксперт по волнам Эллиотта может счесть важными. Действительно, главный аналитик рынка EWI недавно обсуждал повышенный оптимизм после мартовских минимумов фондового рынка, а также отметил важное предостережение. Вот график и комментарий от нашего краткосрочного обновления от 24 июня в США:( Читать дальше )

Торговый робот по правилам Волновой Теории Эллиотта. Часть 1

- 02 июля 2020, 15:49

- |

Приветствую вас коллеги!

Меня зовут Вячеслав. Я с 2005 года на фондовом рынке. Начинал, как и многие торговать «руками», в настоящий момент использую робота, который воплотил в себе весь опыт и наработки, полученные за 15 лет «общения с рынком». Робот полностью написан мною от первой и до последней строчки. В целях знакомства и возможностью поделится опытом, хочу немного рассказать о своем роботе и его возможностях. Думаю, что кому то будет интересно использовать мои наработки в своих торговых стратегиях.

Сразу хочу сказать, что никакого «ноу-хау» или «грааля» в моем боте нет. Мой бот это всего лишь оптимальная комбинация торговых принципов, которые большинству из вас хорошо известны.

Что умеет мой бот или как он работает:

- Анализ рынка по правилам Волновой Теории Эллиота и определение возможных сценариев развития: рост, снижение или «боковик»

- Расчет целевых уровней: TakeProfit и StopLoss

- Расчет оптимального размера капитала для открытия позиции в соответствии с заданным уровнем риска и желаемой величиной прибыли (Риск Менеджмент и Мани Менеджмент)

- Расчет оптимального момента для входа и выхода из позиции

- Корректировка позиции при изменении прогноза или же при достижении целевых уровней (TakeProfit и StopLoss)

- Учет совершенных сделок

( Читать дальше )

Крах природного газа до 25-летних минимумов. Создание установки задолго до коронавируса

- 02 июля 2020, 13:20

- |

Этот график природного газа иллюстрирует, как этот товар, используемый для отопления, стал холодным как лед. С момента своего пика в середине ноября 2018 года цены на природный газ выдержали длительный беспощадный путь к самому низкому уровню за 25 лет.

Сегодня медведи в природном газе не видят дна в поле зрения и не удивятся, если цены выйдут на отрицательную территорию до конца года.

Сегодня медведи в природном газе не видят дна в поле зрения и не удивятся, если цены выйдут на отрицательную территорию до конца года.

Что «объясняет» пикирование природного газа?

Что ж, этот источник новостей от 23 июня: упомянул массовый переизбыток, начинающийся в 2019 году, более мягкой, чем ожидалось, зимой, и продолжающийся до 2020 года с остановками производства и бизнеса, связанными с пандемией. Из статьи:

«Ни один из основных товаров не был в 2019 году хуже, чем природный газ… в этом году было более похоже на то, что цена на энергоносители упала до самого низкого уровня за 25 лет в марте, столкнувшись с перспективой резкого снижения использования из-за коронавируса».

( Читать дальше )

Сегодня медведи в природном газе не видят дна в поле зрения и не удивятся, если цены выйдут на отрицательную территорию до конца года.

Сегодня медведи в природном газе не видят дна в поле зрения и не удивятся, если цены выйдут на отрицательную территорию до конца года.Что «объясняет» пикирование природного газа?

Что ж, этот источник новостей от 23 июня: упомянул массовый переизбыток, начинающийся в 2019 году, более мягкой, чем ожидалось, зимой, и продолжающийся до 2020 года с остановками производства и бизнеса, связанными с пандемией. Из статьи:

«Ни один из основных товаров не был в 2019 году хуже, чем природный газ… в этом году было более похоже на то, что цена на энергоносители упала до самого низкого уровня за 25 лет в марте, столкнувшись с перспективой резкого снижения использования из-за коронавируса».

( Читать дальше )

Почему волна 4 не должна заходить на территорию волны 1?

- 02 июля 2020, 13:16

- |

Почему волна 4 не должна заходить на территорию волны 1?

У волновых принципов Эллиотта, как известно, есть несколько простых правил, одно из которых говорит, что волна 4 не должна заходить в зону волны 1.

Очень простой вопрос: Почему?

Может, когда мы дадим себе ответ на этот и другие «наивные» вопросы, наконец-то прекратится бесконечная путаница и горячие дебаты вокруг волновой разметки.

А может, если понимать механизмы в основе ценообразования, потребность в этой процедуре вообще отпадет?

#MTSS - анализ волн Эллиотта .

- 02 июля 2020, 08:43

- |

🔥 Подписаться на рассылку обзоров Фондового рынка — «Оформить» (Free) ‼

- MTSS

Прогноз от 25.03.2019 «здесь» . Ранее предполагаемый треугольник первичной волной [4] продолжает себя отрабатывать. С вершины волны [4] вверх прошла тройка , что даёт основания полагать, что волной [5] или первой волной в её составе, формируется конечная диагональ .

( Читать дальше )

Форекс, Рубль, Нефть, РТС, Криптовалюта, S&P. Промежуточные итоги недели

- 01 июля 2020, 18:34

- |

Аналитика по волнам Эллиотта по инструментам: Биткоин, Рубль, РТС, Евро, Фунт, Йена, Новозеландский доллар, Золото, Нефть(WTI), Индекс S&P 500 Тайминг: Евро: 00:11; Франк: 02:11; Фунт: 02:49; Йена: 04:01; Золото: 04:50; Российский рынок: 05:33 Биткоин: 12:23; Нефть: 09:33; Новозеландский доллар: 03:35; Индекс S&P 500: 10:27;

Процентные ставки в Европе и Азиатско-Тихоокеанском регионе (перевод с elliottwave com)

- 01 июля 2020, 17:01

- |

Немецкая 10-летняя доходность

Вероятно, доходность завершает большую коррекцию волны B с -14 б.п. Поддержка должна быть найдена около 62% восстановления волны А на уровне -62 б.п. Следующее большое движение в ближайшей перспективе должно быть выше — импульсивное ралли выше -14 б.п. в волне C of (2). Сильной целью роста для волны C является -5 б.п., 50% -ый откат волны (1), затем 15 б.п., уровень 62% -ного отката.

Великобритания 10-летняя доходность

Британская 10-летняя доходность приближается к поддержке около 7 б.п., середина марта — минимум волны B. Мы не ожидаем, что это будет преодолено с первой попытки. Мы должны увидеть хотя бы корректирующий отскок. Структурное и трендовое сопротивление сгруппировано в области 49-54 б.п. Мы добавили альтернативный подсчёт волн — большую плоскую коррекцию в волне (2).

( Читать дальше )

Вероятно, доходность завершает большую коррекцию волны B с -14 б.п. Поддержка должна быть найдена около 62% восстановления волны А на уровне -62 б.п. Следующее большое движение в ближайшей перспективе должно быть выше — импульсивное ралли выше -14 б.п. в волне C of (2). Сильной целью роста для волны C является -5 б.п., 50% -ый откат волны (1), затем 15 б.п., уровень 62% -ного отката.

Великобритания 10-летняя доходность

Британская 10-летняя доходность приближается к поддержке около 7 б.п., середина марта — минимум волны B. Мы не ожидаем, что это будет преодолено с первой попытки. Мы должны увидеть хотя бы корректирующий отскок. Структурное и трендовое сопротивление сгруппировано в области 49-54 б.п. Мы добавили альтернативный подсчёт волн — большую плоскую коррекцию в волне (2).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал