денежная масса

Связь денежной массы с ростом экономики и фондовым рынком

- 13 августа 2020, 09:53

- |

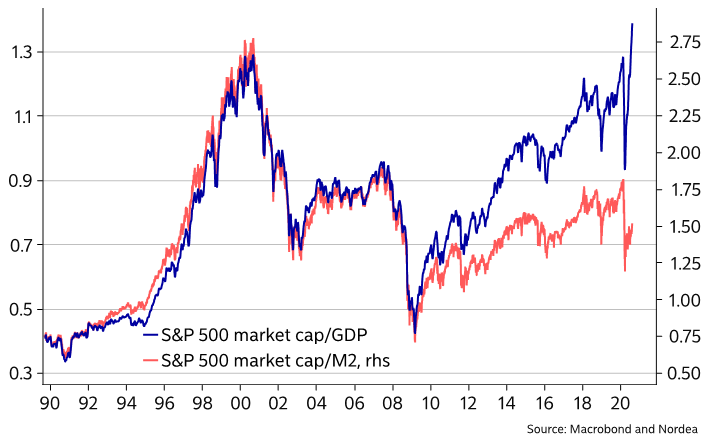

На графике видна очень интересная взаимосвязь динамики вышеописанных показателей. Речь идет о маржинальном приросте экономики и капитализации фондового рынка, на каждый напечатанный доллар. До 2008 года маржинальность совпадала, каждый напечатанный доллар приводил как к росту экономики, так и к росту фондового рынка. После 2008 года эта закономерность «сломалась», и мы видим, что каждый новый доллар все также приводит к росту фондового рынка, но в меньшей степени приводит к росту экономики.

Приведу цитату Далио из видео, которое я недавно озвучивал: «Все, что мы делаем сейчас, это производим деньги и кредит. Деньги и кредит это просто цифры. Это не реальные товары и услуги. Товары и услуги это реальная ценность, все остальное это лишь бухгалтерские хитрости.» И очевидно, бесконечно так продолжаться не может.

Больше полезной информации по рынка, аналитики, инвестиционных и торговых идей в моем Telegram канале.

- комментировать

- ★1

- Комментарии ( 1 )

Данные ФРС о денежной массе

- 03 июля 2020, 00:17

- |

Похоже, ништяки заканчиваются. Остерегайтесь лонгов. Останетесь без штанов, как эти ребята:

Что вытворяет ФРС? Вы только посмотрите

- 10 апреля 2020, 11:38

- |

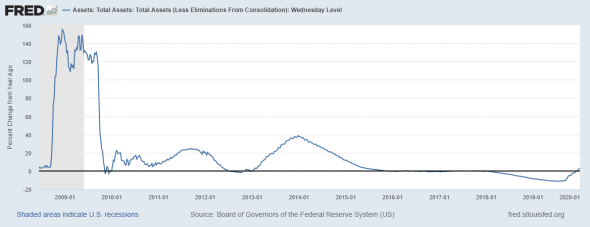

Что вытворяет ФРС, это самое масштабное QE (смягчение кредитно-денежной политики) в истории США. На неделе объявлено новую программу во имя спасения малого бизнеса и домохозяйств через кредитование. Будут выкупать токсичные долги, давать в долг пострадавшим от безработицы, прямое кредитование малого бизнеса. Объем программы 2,3 трлн долларов. Председатель ФРС Дж. Пауэлл вчера выступил с заявлением, в котором уверял, что это необходимые меры. Масштабы действий ФРС и Белого дома поражают, это уже выглядит эпически. В этой статье я ознакомлю Вас с базовыми показателями денежного рынка, и как выглядит программы спасения экономики США в цифрах и иллюстрациях.

За оперативной информацией приглашаю в свой канал Телеграмм: https://teleg.one/khtrader добро пожаловать.

Я не буду утомлять вас перечнем пунктов программы, а сразу посмотрим, как меняются инструменты ФРС и что это значит.

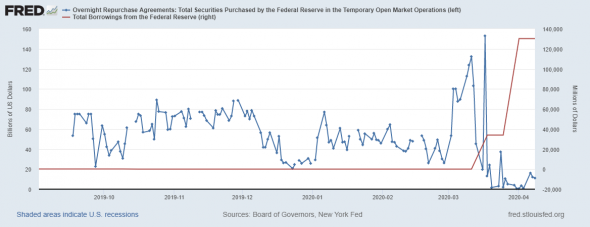

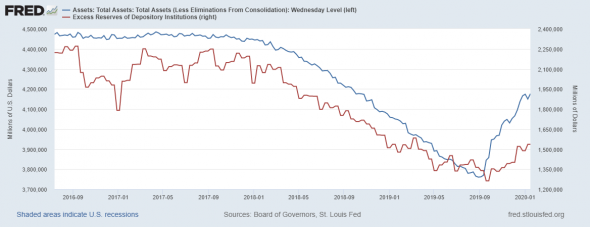

Ниже на картинке синей линией, нанесена динамика объемов сделок РЕПО, а красная линия – это прямое кредитование финансовой системы.

( Читать дальше )

КТО и КАК печатает деньги? | MONEY PRINTER GO BRRR

- 09 апреля 2020, 23:03

- |

Fitch не послушался Смартлаб и пир Сбербанка во время чумы

- 28 марта 2020, 12:36

- |

Про Fitch

Два дня назад Fitch подтвердил рейтинг США на уровне AAA. А три дня назад я пытался устроить шутливо-наивный флешмоб, чтобы оказать влияние на Moody's и Fitch, и они одумались и понизили кредитный рейтинг США. Прошёл один день с флешмоба, и Fitch нагло подтверждает рейтинг США. Совпадение?! Не думаю. Да, совпадение.Вот, что пишет Fitch в обосновании рейтинга (мои основные выжимки)

In Fitch's evolving baseline forecast, U.S. GDP would shrink by around 3% in 2020 (although this could be subject to further revision), an unprecedented occurrence in peacetime and a deeper contraction than in 2009. In the event of the virus being contained during 2H20, Fitch assumes that real GDP growth will recover strongly in 2021, reflecting a sharp bounce-back. A plausible downside case, including a second wave of infections and longer lockdown periods across parts of the country, would see an even larger decline in output in 2020 and a weaker recovery in 2021.

The stimulus package has yet to be officially assessed for its budget impact, but at a conservative estimate, the federal fiscal deficit will rise to over 13% of GDP (дефицит бюджета как у банановых республик) in 2020 from 4.6% of GDP in 2019 (FY 2019). The general government deficit will widen further as states' and municipalities' finances will face increased demands, for example to pay unemployment benefits, and will absorb greater federal transfers. General government debt ended 2019 at around 100% of GDP but will rise to 115% of GDP by the end of 2020. This would put the debt ratio, absent consolidation, on course to surpass a level Fitch has previously considered inconsistent with 'AAA' status.

( Читать дальше )

Очевидное или невероятное,от прозрения ,до амнезии....

- 26 марта 2020, 13:45

- |

… направо пойдешь «в сказку попадешь»...? или будет ли «выстрел»......?

то есть «денежная масса, зажимается»........?

в каждой стране получается маленькое(куе, и спрос, после спада вируса… определит всех " вытягиваться" будет типа как в «матрешке»…

Долгосрочный взгляд на нефть

- 19 марта 2020, 19:21

- |

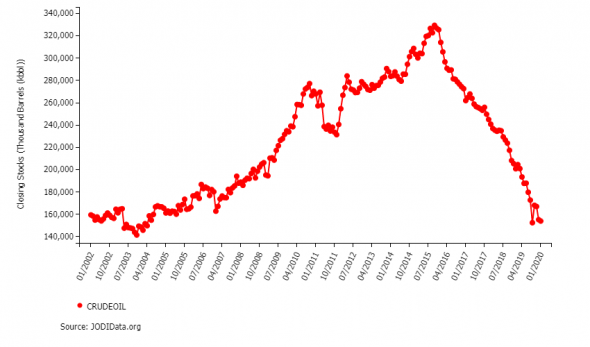

На рынке нефти творится невообразимое, вчера котировки по марке WTI (нефть из Техаса) упали на 24% и достигли 20 долларов за баррель. При этом марка Urals «посетила» отметку 19 долларов за баррель, пока лидеры решают что делать, посмотрим на рынок нефти широко.

Да, де-юре сделка ОПЕК+ о сокращении добычи нефти остается в деле, но де-факто страны-участницы уже наращивают добычу, так Саудовская Аравия выпустила директиву для своей Арамко с планом догнать добычу до 12,5-13 мб\д, что на 2-3 мб\д выше с текущих уровней. Объявлены неслыханные скидки для партнеров из Европы, Китая и США. Очевидно, что такая ситуация так или иначе связана с геополитическими и геоэкономическими сценариями. Развязать этот клубок невозможно, так как мы находимся в условиях ограниченной информации, а размышлять в категориях «заговора» не входит в практики автора.

Давайте посмотрим на ситуацию через призму запасов нефти в Саудовской Аравии, на картинке динамика запасов в королевстве с 2002 года

( Читать дальше )

Финансовый кризис уже настал. Обзор долларовой ликвидности

- 13 марта 2020, 12:53

- |

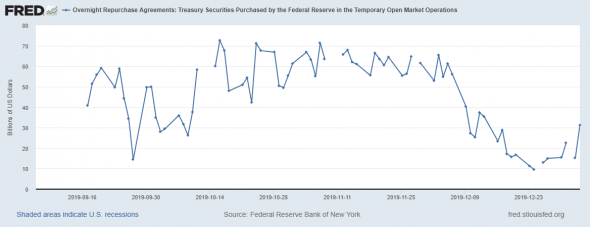

На текущей неделе ФРС продолжает удивлять, на этот раз предложив РЕПО на 1 трлн долларов до конца текущей неделе, сроком кредитования от месяца до трех. До этого момента, с начала текущей неделе суточные РЕПО уже вышли на уровень 472 млрд долларов за неделю, т.е. более 100 млрд в день.

К усилиям ФРС подключились Банк Японии и ЕЦБ. Первый, сегодня заявил о широкой монетарной поддержке финансового рынка, второй – вчера провел заседание и расширил программу TILTRO-III направленную на предоставление ликвидности через стандартные инструменты монетарного стимулирования. В частности снижена ставка по обязательным резервам и другие метрики. Сегодня председатель комиссии объявит о фискальных мерах.

Рынки пока никак на это не реагируют, сегодняшний отскок можно с таким же успехом приписать технической коррекции, как и откликом на монетарные стимулы. Монетарным властям невдомек, что проблема не только в ликвидности, но и в реальном секторе. Конечно, снижение фондового рынка снижает обеспечение по кредитам, что провоцирует кредиторов выставлять новые требования заемщикам, также повышенная волатильность повышает гарантийное обеспечение к маржинальной торговле. Мы наблюдаем делевередж, что и сказывается на снижении финансовых рынках, что в условиях перекредитованности на низких ставках поставило под угрозу всю мировую финансовую систему.

( Читать дальше )

Состояние долларовой ликвидности

- 17 января 2020, 11:29

- |

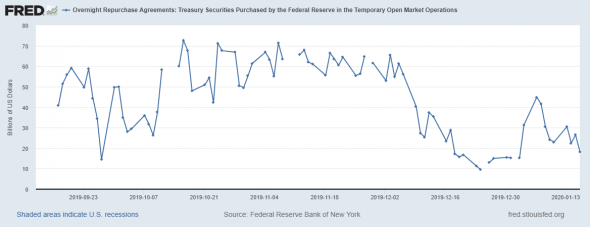

На текущей неделе наметились намеки на улучшения состояния долларовой ликвидности в США и мире.

На первой картинке объем ежедневных сделок РЕПО затухают относительно начала программы с сентября месяца. ФРС ищет новые пути вливания ликвидности, но дальше заголовков дело пока не пошло.

Уменьшение дневных объемов РЕПО сказывается на динамике баланса ФРС. На текущей неделе баланс вырос на 26,3 млрд долларов, что относительно вливаний с начала осени выглядит скромно.

( Читать дальше )

Состояние ликвидности в США

- 04 января 2020, 14:36

- |

Продолжаю следить за денежным рынком США, на мой взгляд ситуация с ликвидностью поддерживает высокий курс доллара и пока напряжение не снизится — доллар не подешевеет.

На новогодней неделе объемы сделок РЕПО чуть подросли, но все-равно остаются относительно низко

Соответственно баланс ФРС растет, но темпы роста затухают, вместе со снижением объемов РЕПО. Тем не менее, годовая динамика роста баланса ФРС вышла в положительную зону, т.е. сейчас баланс Федрезерва выше, чем годом ранее.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал