деньги

Новая система пополнения Резервного фонда РФ.

- 15 ноября 2016, 15:58

- |

- комментировать

- Комментарии ( 15 )

Если по честному, кто давал или брал взятку и сколько?

- 15 ноября 2016, 09:07

- |

Иначе никак.

Церих загоняет в "Газпром" за 10 рубликов!!!

- 10 ноября 2016, 14:06

- |

Именитая компания решила подкинуть халявных денег всем желающим от Российской голубой компании!!!

Дает следующую наводочку.

… «письмо счастья» уже дало небольшой профит. Предлагается потерпеть 3 месяца что бы поиметь полных 10 рублей (тем кто успел войти по 147).

Стоп озвучили тоже.

Так что выбирайте, кому чего. Кому лосей, кому рублей газпромовских ))))

Самые странные деньги в мире

- 08 ноября 2016, 19:06

- |

Немецкие деревянные деньги

Когда после Первой мировой войны Германия упала в глубокую экономическую депрессию, в некоторых городах было принято решение о введении «аварийных» неофициальных денег. Особенностью их стало то, что «печатались» так называемые Notgelds на том, что было доступно простому люду, в том числе и на дереве, как на фото выше.

( Читать дальше )

Лучшие 10 советов по управлению капиталом на Форекс!

- 07 ноября 2016, 13:36

- |

Само собой разумеется, что торговля на Форекс является рискованным делом и что существует большое количество трейдеров, которые являются убыточными.

Тем не менее, есть много советов и трюков, которые могут улучшить ваши торговые результаты. Как и в любом другом бизнесе, торговля в основном зависит от вашего финансового положения. В большинстве случаев, финансовое здоровье трейдера измеряется тем, как он может управлять своим торговым капиталом. Важно иметь достаточно капитала, чтобы превратить проигрышную ситуацию в выигрышную.

Вот где пригодится управление деньгами на Форекс. Оно поможет вам определить заранее ваши риски, развить и усовершенствовать дисциплину и поднять вашу торговлю на следующий уровень.

Внедрение этих советов по управлению деньгами на рынке Форекс в общую стратегию поможет защитить ваш портфель. Большинство успешных трейдеров используют эти методы, но часто это сделать сложно через неудачи.

К сожалению, опыт – это тот метод, по которому учится большинство начинающих трейдеров. Тем не менее, лучше изучить эти принципы из первых рук, чтобы избежать этих ошибок в первую очередь.

Хотя эти советы по управлению деньгами на Forex не являются гарантией от убытков, они все еще могут спасти значительный капитал трейдерам-новичкам.

(Читать дальше....)

Запас денег в компании Уорена Баффета достиг исторического рекорда

- 06 ноября 2016, 07:59

- |

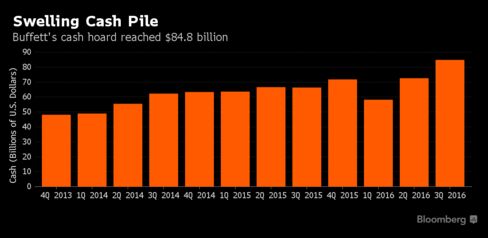

На рис. Запасы денег в Berkshire Hathaway Inc.

Блумбер (5 ноября 2016) Уорен Баффет сидит на большем, чем когда-либо количестве денег. Его компания — Berkshire Hathaway Inc. имеет почти $ 85 миллиардов на своих счетах по состоянию на 30 сентября, в соответствии с данными поданными в регуляторные органы США, 30 июня компания отчиталась о $ 72,7 миллиардах наличными.

«У него есть большой боезапас» для инвестиций, сказал Билл Смид, который управляет около $ 2,1 млрд, включая акции Berkshire в Smead Capital Management. «Восемьдесят пять миллиардов долларов – это много денег.»

По картинке видно, что Баффет фактически создал машину по производству денег. Щас он еще подкопит и купит что-то еще и уже от них получит дивиденды, как он получает их от своих акций и принадлежащих ему компаний.

И здесь нет ничего сложного, особенно сейчас когда российский рынок представляет собой столь большую возможность для покупки. Не ждите, инвестируйте.

Деньги - это цель и смысл жизни

- 03 ноября 2016, 22:16

- |

В соседнем топике: http://smart-lab.ru/blog/360522.php

автор написал некую хипстерскую мантру о том, что деньги не цель жизни, что надо жить для семьи и т.п. Забавно, что такое пишут на популярном трейдерском ресурсе и такие посты отчаянно плюсуют.

Деньги и есть цель в жизни, которые Вы можете обменять на что угодно: от бургера до пересадки сердца. Всех людей, которые имеют реальные деньги и с которыми я общался, есть довольно циничные и, порой, безпринципные люди. Никто из них не хочет нюхать цветы и кормить белочек, а все заняты отвоевыванием места под солнцем.

Поэтому когда Вы в списке Forbes или около него, Вы молодец и победитель. В остальных случаях это ежедневный и часто низкооплачиваемый труд. При этом никакой добродетели, как правило, в нем нет, а есть только борьба… жесткая борьба за свое настоящее и будущее...

P.S.

За коменты в стиле «это не так и деньги не цель, а просто бумага», жду переводов, пожертвованией всех лишних у Вас денег на прокорм белочек в деревне. Фонд организуем…

Делаем деньги без риска их потерять. Часть 2

- 01 ноября 2016, 14:38

- |

Продолжу перечислять торговые методики, с очень малым риском потери денег.

1) Первую методику я освоил совсем недавно, и узнал я ее благодаря ЛЧИ, уж очень хотелось разгадать тайну диких заработков лидеров турнирной таблицы. Сначала я предположил, что тут имеют место просто переливы со счета на счет http://smart-lab.ru/blog/357733.php, но потом решил посмотреть на ситуацию под другим углом. Когда происходит большое движение в неликвидах, с огромными объемами, в стакане образуется большей спред, он может достигать даже 5% между покупкой и продажей. Особенностью сильных движений в неликвиде является то, что движение цены происходит не больше нескольких минут за торговую сессию, а иногда и секунд, а остальное время цена колеблется около крайних значений своего огромного спреда. И наши звезды ведут себя так, как валютчики около банка в ажиотажный день, выставляя свои заявки первыми к исполнению, тем самым чуть уменьшая его. Я попробовал и у меня получилось.

( Читать дальше )

В чем сила, брат?

- 30 октября 2016, 17:30

- |

Я вот думаю, что сила в правде: у кого правда, тот и сильней."

Аннотация поста: показать мелочность людишек.

Не далее как в прошлое воскресенье мы с женой поехали на дачу. Как всегда, купили билеты на электричку.

Я через автомат, жена через кассу. Билеты купили туда и обратно.

На станции назначения я всегда сажусь в электричку на платформу через дырку в заборе. НЕ потому что нет билета, а потому что при переходе через турникет нужно будет подняться на переход (это примерно третий этаж) и потом с него спуститься на платформу.

А мне, как пожившему человеку, это тяжело с грузом примерно кг десять ( надо же увести домой урожай с грядок). Мне через дырку удобно, но я отдаю отчет, что менее безопасно.

И вот я в прошедшее воскресенье стою уже на платформе, жду электричку в сторону дома. А жены все нет. Я уже забеспокоился. Но вот она появляется и говорит мне, что ей пришлось купить новый билет. Так как старый был только в одну сторону.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал