дефолт

Спад эпидемии. Всё худшее позади?

- 18 марта 2020, 03:17

- |

Окей. Даже, если поверить этим данным и даже поверить в то, что постепенно все эти люди вылечатся и кол-во больных будет равно нулю через месяц, Китай принял такие меры, которые мало кто может повторить. Разве что некоторые другие азиатские или около-тоталитарные страны. Как партия/король прикажет — так всё и будет. На улицах отлавливают нарушителей карантина, двери запечатывают, доставляют еду прямо в окна, вводят компенсации, снимают налоги, осуществляют доставку еды и всё это за счёт государственных денег. Улицы и транспорт стерилизуют каждый день. Люди ходят на улице чуть ли не в скафандрах. В какой стране это ещё возможно? В Европе свобода личности, права человека и всё такое. Совсем другой менталитет. Люди забивают даже на маски.

( Читать дальше )

- комментировать

- Комментарии ( 32 )

ЦБ Новой Зеландии готов начать QE

- 15 марта 2020, 22:48

- |

ЦБ Зеландии снизил ставку до рекордных 0.25% и указал в своём стейтменте, что готов начать QE у себя " Assuming markets are functioning effectively, staff indicated Large Scale Asset Purchases of New Zealand Government bonds were the next best monetary tool available to the Committee" после того как это сделали в Японии, США, Европе, Швеции и Канаде.

Как будут платить по долгам все эти перекредитованные правительства в условиях карантина и снижения бюджетных доходов и дополнительных ростов дефицитов непонятно и ведь экономики только уходят в рецессию, дальше дефициты -больше. В первую очередь речь о Японии, Франции, Италии, Великобритании, Португалии и США. Дефолт по их долгам может быть пострашнее коронавируса. Сначала это будет видно на ценах CDS и снижении рейтингов. Снижение рейтинга США на одну ступень в 2011 году финансовый рынок пережил сильным спадом.

Американская финансовая система находится на искусственной вентиляции лёгких

- 13 марта 2020, 07:32

- |

В США всё началось в сентябре 2019 года (до коронавируса), когда внезапно скакнули ставки на межбанке. ФРС в тот момент стала действовать немедленно и начала проводить регулярные операции РЕПО на несколько десятков млрд долларов. После этого практически каждый месяц ФРС наращивало объём РЕПО. Ситуацию это не спасло.

В общем бесконечно увеличивать РЕПО ФРС не может, придётся входить в капитал банков.

Кто потеряет? Инвесторы акций и инвесторы бессрочных субординированных облигаций, которые называется CoCo (Contingent Convertible). Последние автоматически конвертируются в капитал при нарушении нормы капитала банка, т.е. когда у банка сильные потери.

( Читать дальше )

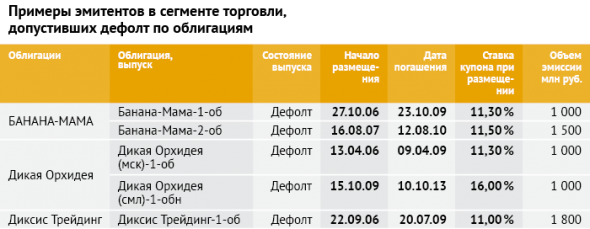

Три кейса: дефолты в сегменте торговли

- 03 февраля 2020, 11:22

- |

В длинные новогодние выходные мы уже публиковали два выпуска с историями успеха — о том, какие торговые компании смогли успешно погасить облигационный займы и вырасти с момента первого размещения в несколько раз. Сейчас же посмотрим на печальную статистику — истории компаний, которые не смогли справиться с долговой нагрузкой.

«Банана-мама»

Начало этой истории было положено 17 апреля 2004 года, когда открылся первый магазин «Банана-Мама» в Москве. Ее основателями стали Олег Яковлев (87%) и его брат, основатель сети «Эльдорадо», Игорь Яковлев (13%). Компания занималась реализацией детских товаров через сеть гипермаркетов.

Уже к концу 2005 года магазины сети были предоставлены в 19 городах, контролируя по итогам до 11% рынка детского сетевого ритейла (по данным независимого маркетингового исследования «Nielsen»). Торговый оборот за 2005 год составил 2,9 млрд рублей.

( Читать дальше )

Китай потерпел наибольший дефолт по долларовым облигациям государственной компании за два десятилетия

- 15 декабря 2019, 19:58

- |

Tewoo Group Corp. объявила о результатах своей беспрецедентной реструктуризации долга, в результате которой большинство ее инвесторов понесли большие убытки. Ожидается, что это изменит представление инвесторов о заемщиках, принадлежащих государству, чья личность на протяжении многих лет давала достаточно сильное чувство безопасности.

Неудача Tewoo на рынке долларовых облигаций, крупнейшем для китайской ГП со времени краха Guangdong International Trust and Investment Corp. в 1998 году, является признаком того, что худшее замедление экономики за последние три десятилетия ограничивает способность Пекина выручить более слабые государственные компании , В результате, власти, похоже, все больше хотят использовать более рыночный подход, чтобы навести порядок.

( Читать дальше )

Хакасия- дефолт?

- 30 ноября 2019, 23:07

- |

Кабмин принял план, согласно которому республика будет рассчитываться по долгам в ближайшие три года. Речь идет о поэтапном снижении госдолга до 91%, 76% и 61% за три года.

Цитата из постановления правительства РХ «Об утверждении Основных направлений долговой политики Республики Хакасия на 2020–2022 годы».

«Основным риском при управлении государственным долгом Республики Хакасия является риск недостижения планируемых объемов поступлений доходов республиканского бюджета Республики Хакасия в связи со снижением мировых цен на уголь и алюминий, что может повлечь падение прибыли в основных отраслях экономики республики»

А пока за долги по теплу сотрудники УФССП России по Хакасии наложили арест на имущество трех детских садов и школы №7 в Черногорске. Арест наложен на жалюзи, музыкальный центр, плазменный экран и два стола в кабинете завуча. Арестованное имущество было куплено образовательными учреждениями на прибыль от работы платных кружков или секций, либо на спонсорские деньги. Имущество не изъято, арест будет снят, когда учреждения рассчитаются по долгам.

sergik99 стал главным редактором Vestifinance?!

- 01 ноября 2019, 07:43

- |

Собственно по мотивам поста Доллар США: статус «резервной валюты» в опасности?

Время от времени забегаю на сайт Вестифинанс, почитать экономические новости с Лубянской площади. А там:

Рейтинг самых бедных штатов

Самые благополучные регионы России, топ 10

Трамп проиграл войну Китаю

Китай встанет с колен

Россия слезает с доллара

Импичмент Трампа

… Ну в таком стиле, утрированно, но по смыслу близко. Если в ящике Зе и Трамп, то тут Трамп и Трамп)) Не понимаю как в эту конву влезает передача «Курс дня», где новости начинаются с обзора американских площадок, потому что все остальные вторичны и весь мир движется за амерами?! Разрыв шаблона происходит, когда ведущие рот открывают… То что они говорят в 99% случаев идёт вразрез с тем что их редактора пишут.

Недавно вспоминали жертв политических репрессий и проходила акция «Колокол памяти», странно что не мелькала цифра «5» и не звучало слово «колонна» с федеральных телеканалов, где дефолт США набирает обороты аккурат как после 2008 и до 2014 года он это делал. Вот мне и интересно, ведущие Курса дня могут получить нагоняй от руководства, если скажут правду о том, что сейчас неправду выдают за правду, желаемое за действительное, а все статьи больше похожи на лозунги?!

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал