дивиденды

Портфели растут Индекс Мосбиржи падает ММК СевСталь НЛМК БСП Лукойл дивиденды ФОРТС Обыграть индекс

- 23 мая 2024, 12:56

- |

Друзья,

На этой неделе индекс Мосбиржи не удерживается выше 3500 и приближается к 3400.

Причина всё та же: Газпром не платит дивиденды за 2023г. (в Газпроме – падающий тренд).

Зато продолжаются растущие тренды у металлургов (ММК, НЛМК, СевСталь),

у БСП обычки, держится Сургут преф (не смотря на укрепление рубля), нащупала поддержку акция Сургут обычка (думаю, пора покупать).

На этой неделе пришлю дивиденды Лукойла,

Начинается дивидендный сезон (поддержка рынку),

Волатильность по индексам остаётся низкой, т.е. рынок спокоен,

Поэтому портфели продолжают расти, не смотря на просадку индекса Мосбиржи.

Держу портфели.

На ФОРТС отклонения в синтетике с HKD и иногда в ED продолжаются.

Т.е. без учёта валютного риска, если успешно войти и пассивно держать позицию,

можно заработать около 40% годовых.

В ролике рассказываю о моих портфелях на фондовой секции и на ФОРТС.

Личное мнение.

Когда продавать, а когда покупать.

В VIP чате всегда много идей,

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Снова купил дивидендных акций. Реинвестировал выплаты от Лукойла

- 23 мая 2024, 12:47

- |

На днях Лукойл порадовал инвесторов дивидендными выплатами по итогам 2023 года. На одну акцию было выплачено 498 рублей. Я получил чуть больше 12 000 рублей и купил дивидендных акций.

Моя главная задача – формирование капитала через дивидендные акции, ставки по вкладам в 16% и облигации, конечно же, это круто, но почему акции считаются рисковым активом? Потому что, они могут принести большую доходность на длинном промежутке времени, а с учетом той инфляции, которая нас ждет, во что инвестировать, вопрос отметается, по крайней мере у меня.

Мой портфель (ТОП-3 акции)

- Сбербанк-п – 1 220 шт. (24,6%)

- Лукойл – 30 шт. (14,67%)

- ФосАгро – 30 шт. (11,72%)

Сумма: 1 597 499 рублей

Доходность портфеля – 30,11% годовых

Основная часть портфеля:

Чтобы не потеряться в мире дивидендов и быть в курсе последних событий о дивидендных выплатах компаний, подписывайтесь.

Что купил?

- Сбербанк – 10 акций

- Татнефть – 3 акции

- Роснефть – 4 акции

- Газпромнефть – 1 акция

Дивиденды. На что рассчитывать?

Уже в июле все четыре компании должны выплатить дивиденды. Сбербанк за 2023 год, нефтяники финальные за 4 квартал 2023 года. Три компании объявили дивиденды, Сбербанк – 33,3 руб на акцию, Татнефть – 25,17 руб, Газпромнефть – 19,49 руб. Осталось слово за желтым нефтяным геликом нашего рынка, прогноз – 29 руб на акцию, ждем заседания СД.

( Читать дальше )

СД ДЗРД рекомендовал акционерам отказаться от финальных выплат по дивидендам за 2023г

- 23 мая 2024, 11:41

- |

Решения совета директоров (наблюдательного совета)

В течение 2023 года общим собранием акционеров ОАО «Донской завод радиодеталей» дважды принималось решение о выплате дивидендов по итогам полугодия и девяти месяцев 2023 года. Общая сумма дивидендов, выплаченная акционерам Общества за 2023 год, составила 197 843 640 (Сто девяносто семь миллионов восемьсот тринадцать тысяч шестьсот сорок) рублей 84 копейки, что составляет 40,26% от чистой прибыли, полученной Обществом в 2023 году.

В этой связи совет директоров принял решение: Рекомендовать годовому общему собранию акционеров ОАО «Донской завод радиодеталей» дивиденды по привилегированным акциям типа А по результатам отчетного 2023 года не выплачивать. Рекомендовать годовому общему собранию акционеров ОАО «Донской завод радиодеталей» дивиденды по обыкновенным акциям по результатам отчетного 2023 года не выплачивать.

www.e-disclosure.ru/portal/event.aspx?EventId=L7dHeDs-AXECssjaqFRPocw-B-B

( Читать дальше )

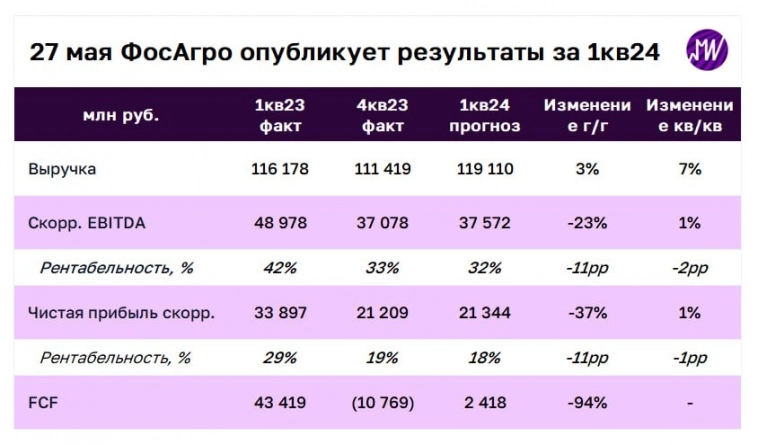

Ожидаем снижение чистой прибыли Фосагро в 1кв24 на 37% г/г до 21,34 млрд руб - Мои инвестиции

- 23 мая 2024, 11:30

- |

Результаты могут несколько улучшиться по сравнению с прошлым кварталом, однако FCF останется слабым.

— в 1-м кв. 2024 г. «Фосагро» увеличила общие продажи на 13% кв/кв — основной рост за счет сложных NPK-удобрений с меньшим содержанием фосфора;

— цены на фосфорные удобрения в течение квартала снижались, однако их средний уровень оказался близок к значениям 4-го кв. 2023 г. В то же время цена на карбамид снизилась на 9% кв/кв;

— в течение квартала продолжали действовать курсовые пошлины (~8 млрд руб.), которые оказывают давление на рентабельность по EBITDA;

— ожидаем, что FCF будет небольшим и составит 2 млрд руб. из-за роста оборотного капитала.

Размер дивиденда за 1-й кв. 2024 года, по нашим оценкам, может составить 82 руб. на акцию (1,2% дивдоходность) в случае выплаты 50% от скорр. чистой прибыли.

Дивиденды Мосбиржи могут составить 17,3 руб. на акцию (д/д 7,3%) - ПСБ

- 23 мая 2024, 10:56

- |

В 1-м квартале 2024 показатель комиссионного дохода биржи вырос на 45,9% г/г (-9,1% кв/кв) до 14,5 млрд рублей в результате роста клиентской активности и запуска новых продуктов и сервисов. Чистый процентный доход составил 19,4 млрд рублей (+47,2% г/г и +3,0% кв/кв) на фоне высоких процентных ставок и значительных клиентских балансов. Операционные расходы увеличились на 80,3% г/г (-1,3% кв/кв) до 9,8 млрд рублей в связи с интенсивным развитием бизнеса и запуском новых продуктов. В результате скорректированный показатель EBITDA укрепился на 34,0% г/г (-2,9% кв/кв) до 25,5 млрд рублей. Чистая прибыль достигла 19,4 млрд рублей (+35,3% г/г и -3,6% кв/кв), оказавшись на 3% ниже консенсус-прогноза.

Московская биржа продемонстрировала в целом сильные финансовые результаты по МСФО за 1-й квартал 2024. Тем не менее рынок рассчитывал увидеть более высокий показатель чистой прибыли, и акции биржи вчера опустились на 0,2%. MOEX отчиталась о росте операционных затрат, что также может вызвать обеспокоенность у инвесторов.

( Читать дальше )

23 мая СД ОГК-2 решит по дивидендам за 2023г

- 23 мая 2024, 10:24

- |

Проведение заседания совета директоров (наблюдательного совета) и его повестка дня

Дата проведения заседания совета директоров эмитента: 23.05.2024.

2.3. Повестка дня заседания совета директоров эмитента: 1. О рассмотрении вопросов, связанных с подготовкой и проведением годового Общего собрания акционеров Общества. 2. О рекомендациях Общему собранию акционеров Общества по вопросам повестки дня годового Общего собрания акционеров Общества. 3. О рассмотрении результатов оценки системы управления рисками и внутреннего контроля Общества. 4. Об утверждении порогового и предельно допустимого уровня риска ПАО «ОГК-2» на 2024 год. 5. Об определении закупочной политики в Обществе.

Дивидендов нет, но вы держитесь

- 23 мая 2024, 10:18

- |

Результаты за 2023 год известны, поэтому многие компании дали/дают рекомендации по дивидендам, но есть те компании, кто не будет делиться прибылью за 2023 год. В списке не будет компаний от которых никто не ждал дивидендов из-за огромных реальных убытков или потому что никогда не платили прежде.

📌 Неприятно удивили

В первую категорию попали те компании от которых многие ждали выплаты дивидендов.

— Газпром ⛽️. Компания впервые в 21 веке не заплатили дивиденды из-за плохого финансового положения. Решение правильное, хотя рублей 5 на акцию могли наскрести, да и основной мажоритарий в лице государства свои деньги получил в виде НДПИ в обход других акционеров.

— ЕМС 🩺. Обещали после переезда с Кипра выплатить дивиденды, но в итоге послали всех куда подальше, так ещё не стали комментировать такое решение. Доверие потеряно.

— Самолёт 🏠. У компании есть дивидендная политика по выплате минимум 5 млрд рублей в год в виде дивидендов, но уже второй год как забивают на нее, хотя деньги для компании это небольшие. Очень плохая практика.

( Читать дальше )

СД Норникеля рекомендовал акционерам отказаться от финальных дивидендов за 2023г

- 23 мая 2024, 10:02

- |

Решения совета директоров (наблюдательного совета)

Рекомендовать годовому Общему собранию акционеров принять решение не выплачивать дивиденды по обыкновенным акциям ПАО «ГМК «Норильский никель» по результатам 2023 года.

Дата окончания приема бюллетеней для голосования (в случае проведения общего собрания в форме заочного голосования): 28 июня 2024 года (принявшими участие в Собрании будут считаться акционеры, бюллетени которых получены или электронная форма бюллетеней которых заполнена не позднее 27 июня 2024 года);

www.e-disclosure.ru/portal/event.aspx?EventId=wPGfXqGeDUyopyjErRHTkw-B-B

Норникель объявляет о принятом большинством членов совета директоров решении

- 23 мая 2024, 10:00

- |

Совет директоров дал рекомендации не выплачивать дивиденды за 2023 год по ряду причин:

- В 2023 году санкционные ограничения и геополитические вызовы оказали существенное давление на финансовые показатели компании. Выручка снизилась на 15% по сравнению с прошлым годом и составила 14,4 млрд долл. США, EBITDA уменьшилась на 21% (до 6,9 млрд долл. США). Свободный денежный поток составил 2,7 млрд долл. США, а с учетом уплаченных процентов, обязательств по аренде, а также дивидендов, выплаченных держателям неконтролирующих долей, скорректированный свободный денежный поток за 2023 год составил 1,3 млрд долл. США. При этом на выплату промежуточных дивидендов за 9 месяцев 2023 года компания уже направила 1,5 млрд долл. США.

- Выплата дивидендов за счет наращивания уровня долга считается нецелесообразной. Действующая дивидендная политика Норникеля предписывает при определении размера дивидендов учитывать циклический характер рынка металлов, а также необходимость сохранения высокого уровня кредитоспособности компании. На основании этого менеджмент предложил прибыль компании за 2023 год не распределять, дивиденды не выплачивать. Совет директоров поддержал это предложение и рекомендовал ГОСА принять решение не выплачивать дивиденды по акциям компании по результатам 2023 года.

( Читать дальше )

Ростелеком: рекордные дивиденды строго по уставу

- 23 мая 2024, 09:57

- |

💰 Вчера стало известно, что менеджмент Ростелекома предложил в качестве дивидендов за 2023 год направить 6,06 руб. на одну обыкновенную и привилегированную акцию, что будет чётко соответствовать действующей дивидендной политике компании, срок действия которой истекает уже в этом году.

В случае реализации этого сценария выплаты окажутся рекордными в истории компании, а вот доходность — весьма посредственной, с учётом роста котировок акций Ростелекома за последнее время: по обычкам получается ДД=5,7%, по префам ДД=6,7%.

🧐 Самое время вспомнить, что из себя представляет пока ещё действующая див. политика компании, принятая ранее на 2021-2023 гг. Она предусматривает, что компания должна платить не менее 5 руб. на акцию, при этом предусмотрено ежегодное увеличение выплаты как минимум на 5%, и одновременно с этим компания должна направлять на дивиденды не менее 50% от чистой прибыли.

При дивидендной рекомендации на уровне 6,06 руб. на акцию, все эти озвученные выше три параметра благополучно учитываются, а расчётный дивиденд в итоге составляет ровно 50% от чистой прибыли Ростелекома за 2023 год. Из чего мы делаем вывод, что дивидендная политика компанией строго соблюдается, и это уже хорошо в наше смутное время.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал