доллар

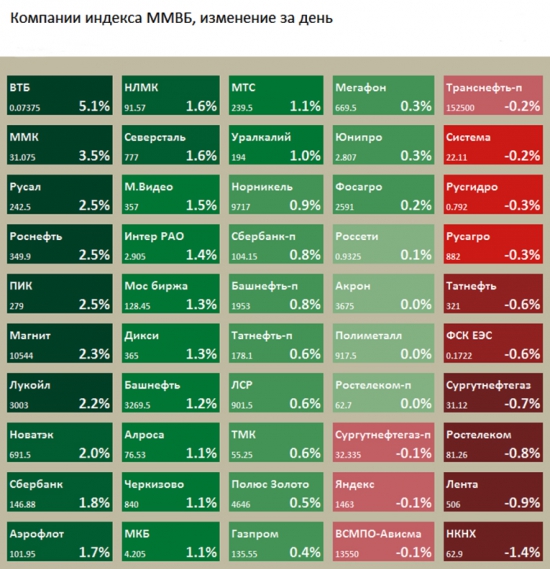

Компании индекса ММВБ, изменение за день и за неделю.

- 02 сентября 2016, 19:38

- |

2 сентября 2016 года.

Российский рынок акций закрылся на новом историческом максимуме 2003.77 пункта благодаря росту цен на нефть и повышению интереса иностранных инвесторов перед вероятным снижением ключевой процентной ставки в России.

На этом фоне в лидерах рынка финансовый сектор во главе с ВТБ и Сбербанком.

Металлурги также растут на повышении цен на мировом рынке металлов.

Хуже рынка нефтегазовый сектор.

В особенности продолжают быть хуже рынка акции Сургунефтегаза, который показывает убытки вследствие отрицательной переоценки валютных депозитов из-за укрепления рубля.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 3 )

Рынок акций под угрозой

- 02 сентября 2016, 14:18

- |

Кстати, отходя чуть в сторону, текущий цикл повышения ставок можно было бы сравнить с циклом 2004-2007 гг, когда на фоне роста ставок в США развивающиеся рынки показали существенный рост. Главное отличие от текущего момента — Китай, экономика которого тогда прирастала двузначными темпами, из-за чего одновременно росли и цены на сырье. Сейчас цены на сырье не растут, и никто не знает, каким вообще будет с рост в Китае в следующие годы.

Вывод на основе данных с 2001 по 2015 следующий: если ожидания повышения ставок растут (кстати, одновременно со снижением долгосрочной временной премии из-за мягкой риторики ФРС по своим прогнозам), то:

Долговой рынок — на это как правило не реагирует

Валютный рынок — незначительное ослабление локальной валюты, благодаря сохранению спроса на локальные облигации и продолжению кэрри трейда

( Читать дальше )

Фокус Рынка с Дмитрием Лебедем

- 02 сентября 2016, 13:01

- |

Ключевая повестка дня – данные по рынку труда США. Согласно прогнозам, безработица должна упасть, а количество новых рабочих мест продемонстрировать солидное значение. Есть одно но, согласно данным за последние 5 лет, фактические показатели всегда хуже ожидаемых прогнозов. Исходя из этого, есть вероятность разочарования рынка. К примеру, вчерашние данные по поставкам продемонстрировали негативные результаты, что вызвало снижение курса американского доллара. За счет этого была нисходящая коррекция фондовых площадок США и рост золота с серебром.

Покупка по серебру не смогла немного дойти до нашего уровня тейк-профита. Сделку оставляем без изменений, хотя можно перенести стоп-лосс в б/у. На валютном рынке наблюдается снижение курса рубля из-за давления на нефтяные котировки. Также демонстрирует продолжение роста британский фунт за счет данных PMI. В виду приближения нон-фарма, действовать на финансовых рынках по открытию новых позиций лучше не стоит!

( Читать дальше )

Кто не понял, тот поймёт или привет школа.

- 02 сентября 2016, 12:42

- |

Производственный PMI России в августе вырос до 50,8 пункта.

Сегодня в 15:30 — данные по изменению числа занятых в несельскохозяйственном секторе США.

Данные повлияют на решение ФРС:

Газпром увеличил экспорт газа в Европу на 9,7% за 8 мес, достиг максимальной в истории доли на рынке в 31%.

— Миллер

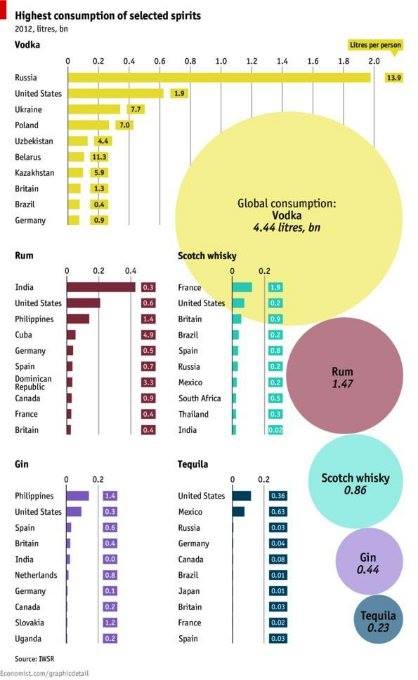

Потребление алкоголя по категориям напитков:

( Читать дальше )

Торговые идеи от Артема Деева на 2 сентября 2016 года

- 02 сентября 2016, 11:21

- |

Единая европейская валюта на заключительной сессии недели снова снижается. Еще одна волна спроса на доллар по старинке выступает основным фактором давления на рисковые активы. Кроме того, против евро сыграл и национальный фундамент. Так, важный индикатор здоровья промышленного сектора Еврозоны снизился в августе, сигнализируя о том, что замедление, отмеченное во втором квартале 2016 года, может продолжиться. Индекс деловой активности в Еврозоне снизился до 51,7 в августе по сравнению с 51,8 месяцем ранее. Еще хуже ситуация обстоит с деловой активностью в промышленности Франции: 48,3 против прошлого 48,5. В Германии пока без изменений 53,6. Очередной блок слабой статистики европейского происхождения увеличивает значимость предстоящего заседания ЕЦБ, которое запланировано на следующий четверг. Сегодня в 12:00 МСК выйдет отчет по индексу цен производителей Еврозоны, который позволит оценить риски индекса потребительских цен на перспективу. Очередное снижение цен производителей будет расцениваться в качестве еще одного фактора замедления инфляционных ожиданий. Еще большее влияние на евро сегодня окажет отчет по американскому рынку труда, имеющему потенциал колоссального воздействия на доллар и все рисковые активы. Рост числа новых рабочих мест в США может стать причиной пробоя парой EURUSD поддержки 1,11.

Единая европейская валюта на заключительной сессии недели снова снижается. Еще одна волна спроса на доллар по старинке выступает основным фактором давления на рисковые активы. Кроме того, против евро сыграл и национальный фундамент. Так, важный индикатор здоровья промышленного сектора Еврозоны снизился в августе, сигнализируя о том, что замедление, отмеченное во втором квартале 2016 года, может продолжиться. Индекс деловой активности в Еврозоне снизился до 51,7 в августе по сравнению с 51,8 месяцем ранее. Еще хуже ситуация обстоит с деловой активностью в промышленности Франции: 48,3 против прошлого 48,5. В Германии пока без изменений 53,6. Очередной блок слабой статистики европейского происхождения увеличивает значимость предстоящего заседания ЕЦБ, которое запланировано на следующий четверг. Сегодня в 12:00 МСК выйдет отчет по индексу цен производителей Еврозоны, который позволит оценить риски индекса потребительских цен на перспективу. Очередное снижение цен производителей будет расцениваться в качестве еще одного фактора замедления инфляционных ожиданий. Еще большее влияние на евро сегодня окажет отчет по американскому рынку труда, имеющему потенциал колоссального воздействия на доллар и все рисковые активы. Рост числа новых рабочих мест в США может стать причиной пробоя парой EURUSD поддержки 1,11.

( Читать дальше )

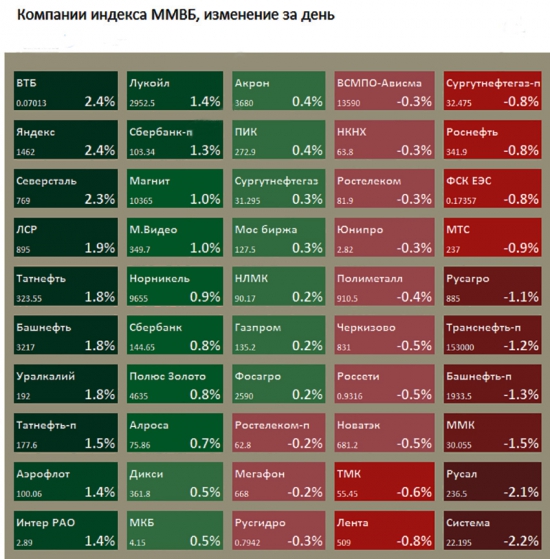

Компании индекса ММВБ, изменение за день.

- 01 сентября 2016, 21:58

- |

Российский рынок акций во вторник выделился небольшим ростом на фоне падения ведущих мировых индексов.

Снижением на 0,2% заканчивает торговую сессию Euro Stoxx 50, около 0,5% на открытии теряет американский S&P500.

Несмотря на значительное падение цен на нефть в размере 2,5%, рубль реагирует падением лишь на 0,7% относительно американской валюты.

Лучше рынка после вчерашних распродаж, благодаря Северстали, сегодня выглядит индекс сектора металлургии.

В очередной раз отстают от рынка телекомы — единственная отрасль индекс для которой ближе к историческим минимумам, чем к максимумам.

( Читать дальше )

Инвесторы, ставящие на рост фунта, получили поддержку от индекса PMI

- 01 сентября 2016, 16:21

- |

Британский фунт продемонстрировал невероятный рост в четверг, пара фунт/доллар США подскочила к 1.3265 после выхода впечатляющего индекса менеджеров по снабжению (PMI) для производственной сферы Великобритании за август, который составил 53.3. Такие данные развеяли опасения инвесторов, вызванные выходом страны из ЕС. Активность в производственном секторе достигла самого высокого уровня за 10 месяцев после сокращения. Росту активности содействовала уязвимость фунта, при которой экспортные заказы и закупочные цены росли. Рост производственной активности без сомнений впечатляет, то инвесторам следует помнить о том, что еще слишком рано оценивать последствия Brexit для Великобритании. Необходимо больше времени, чтобы увидеть более четкую картину. Хотя рост фунта может продолжиться в краткосрочной перспективе на фоне снижения ожиданий инвесторов относительно дальнейшего смягчения денежно-кредитной политики Банком Англии, сохраняющаяся неопределенность в связи с Brexit, вероятно, ограничит укрепление фунта в долгосрочной перспективе.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал