доллар

Что ждать от рубля в новом году.

- 23 декабря 2020, 17:16

- |

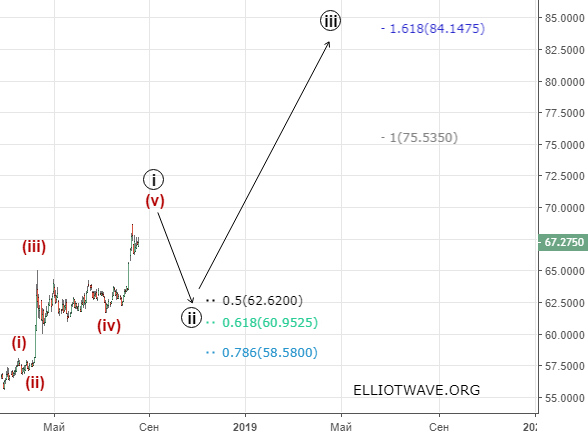

Год назад обзор перспектив пары доллар-рубль заканчивался таким выводом :

В Новом году прогнозируется достаточно существенный отскок вверх: по уровням, волновой структуре, техническим индикаторам, сентименту всё к этому идёт. Однако ожидать 90-100 и выше не стоит, т.к. после ослабления скорее всего последуют затяжной ( по времени) период укрепления. Более детально можно говорить по мере реализации сценария.

И таким графиком ( с августа 2018-го). В начале 2020-го продолжала развиваться волна ((ii)).

Как видим 90-100 действительно не сделали, а периодов укрепления было целых два: первый, более длинный с марта по июнь, и второй продолжается сейчас.

В обновлении от 05.02 в закрытом разделе был зафиксирован импульс вверх.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 4 )

Баланс ЕЦБ впервые превысил 7 трлн евро. QE печатный станок?

- 23 декабря 2020, 15:23

- |

QE – это гениальная программа активно используемая Беном Бернанке на основе идей Милтона Фридмана, о том, что для предотвращения повторения Великой Депрессии нужно, чтобы денежной ликвидности в момент кризиса было очень много и нельзя допускать дефляции, так как дефляция уничтожает экономику, как и гиперинфляция.

Так вот QE – это не совсем печатный станок, как мы себе это представляем, так как скупка активов Центробанком ведётся на дешёвые деньги, то есть на деньги, которые якобы печатает Центробанк, но на самом деле печатный станок не включается. Скупка активов Центробанком происходит за счёт записи на депозитах Центробанка, то есть купленные активы и деньги за эти активы хранятся на счетах Центробанка и по сути, денежная эмиссия так не увеличивается, как мы себе это представляем, когда видим баланс того же ЕЦБ или мультипликаторы денежной массы. Да денежная масса растёт, за счёт аукционов денежной ликвидности, но эти деньги “реальные” и они занимаются правительством той или иной страны (но тут тоже есть свои нюансы).

( Читать дальше )

лонг si

- 23 декабря 2020, 15:04

- |

💥[Обвал РУБЛЯ! Нужно покупать ДОЛЛАРЫ?] Курс рубля на сегодня. Курс доллара. Инвестиции 2021

- 23 декабря 2020, 12:40

- |

В этот раз разберем ситуацию на паре USDRUB, EURRUB. в какую валюту инвестировать. Курс рубля на сегодня. Курс доллара.

Не забываем:

— ставить лайк

— подписываться на канал

https://www.youtube.com/tradin...

(если понравился обзор )

- instagram: https://www.instagram.com/aleksey.gref/

- Телеграм канал: https://t.me/TradingDrift

- Рекомендуемые видео про трейдинг

Зачем нужны цифровые доллары, рубли и т.п.?

- 23 декабря 2020, 12:32

- |

Многие не понимают, какой смысл в этой итерации. Это просто дань моде? Попытка вытеснить альтернативную крипту или что-то еще?

На самом деле — все намного глубже и важнее, чем кажется на первый взгляд.

Для простоты понимания, сначала я в упрощенном виде расскажу вам историю о банках. Ещё не в столь далекие времена не было безналичных денег, и их выпуском занимался монетный двор. Эмиссия денег была целиком в руках государства (но это еще не означало, что с деньгами все было замечательно). Первые банки выполняли депозитарную функцию и совсем немного занимались кредитованием. Поскольку долгое время банки не могли быть созданы в форме акционерных обществ или обществ с ограниченной ответственностью, то владельцы подобных организаций несли субсидиарную отвесность по обязательствам своего банка (отвечали перед вкладчиками своим имуществом) и это являлось физическим ограничением на их рост и могущество. Банк в обмен на депонированные деньги выдавал банковскую расписку, которую можно сравнить по своей природе с векселем, которая называлась — bank note (или банкнота). Достаточно быстро купцы, ремесленники, богатые люди поняли, что зачастую в своих операциях проще использовать банкноты а не перемещать сундуки денег в сделках. Главное чтобы все участники сделки доверяли банку и верили в его надежность (кстати, одна из старейших и богатейших семей в Мире Ротшильды — вначале своего становления и благодаря трем братьям, жившим в разных странах но поддерживающих тесные отношения, по сути создала один из первых международных банков и поднялись на его деятельности). Но это функция была исключительно сервисной, и здесь банк мог заработать только на комиссии (за услуги).

Вторая же функция была намного интересней — кредитование. Но в самом начале, кредитование шло слабо, пока кредиты выдавались настоящими деньгами. Но когда банкиры разглядели интересную особенность, что деньги все меньше покидают банк, а торговые операции проходят за счет обращения банкнот, то можно было легко сопоставить приход и уход настоящих денег, а количество банкнот увеличить в обороте. И в качестве кредита уже предложить их вместо настоящих денег. Это был первый и самый простой денежный мультипликатор. В последствии такие эмиссии могли перейти в колоссальные масштабы когда на собственный и депонированный капитал скажем в 1 условную денежную единицу выпускалось 1000 банкнот. И как вы понимаете, тогда еще не было никакой конвертации 1 к 1000, получатели банкнот были уверены, что при необходимости они смогут получить именно 1000 условных денежных единиц. Понятно, что все это заканчивалось громкими хлопками и разорением. (кстати, если вы считаете, что это было совсем давно, то нет — еще в середине 19 века это было распространенной практикой в США, в период так называемых свободных банков).

( Читать дальше )

Где будет рубль в следующем году?

- 23 декабря 2020, 10:44

- |

🔥Доброе утро, инвесторы!🔥

🇺🇸 Вчера американский рынок чувствовал себя нейтрально, но под конец дня негативная статистика по продажам жилья, слегка скорректировала S&P500, закрыв день в красной зоне. Масла в огонь добавляют высказывания Трампа по поводу нового пакета стимулов, который он пока отказывается подписывать, с требованием внести изменения в сторону увеличения выплат. Увеличение выплат — это конечно позитив для рынков, но Трамп может наложить вето на текущий законопроект и дискуссия снова продолжится, а деньги так и не будут выплачены.

Не смотря на небольшое снижение индекса, некоторые акции сумели хорошо подрасти, более чем на 10% — $PTON $IAC $FSLR

🇷🇺 Индекс РТС вчера был достаточно стабильным, после приличного обвала днем ранее. А вот рубль продолжил свое падение на продолжающейся санкционной риторике команды Байдена. Похоже, что все риски демократов, которые я описывал еще до выборов, будут реализованы, если еще до вступления в должность Байден давит на наш рынок и валюту.

Лидерами роста вчера стали металлурги — $NLMK $MAGN $CHMF

( Читать дальше )

Технический анализ по чистому графику. Биткоин 30000$! Взрывной рост Доллара. Обвал на рынке нефти

- 23 декабря 2020, 06:12

- |

Девальвация Доллара? / Доллар Прогноз на Январь 2021 года / Прогноз по Доллару и Рублю

- 22 декабря 2020, 21:06

- |

Курс рубля продолжает ослабление к доллару. Фондовый рынок. Новый штамм коронавируса.

- 22 декабря 2020, 20:11

- |

Проблемы США - это теперь хорошая новость для рынков.

- 22 декабря 2020, 19:36

- |

▪️Трамп подписал законопроект по стимулам на 900 миллиардов, подписал финансирование правительства до 28 декабря – это замечательно и даёт уверенность и прогнозируемость в экономике США, только вот пакет стимулов из-за новой мутации не оказал колоссального влияния на рынки.

▪️Темпы роста ВВП США за третий квартал 33.4% — это хоть и выше прогноза в 33.1, но всё же экономика США отстаёт от допандемийного уровня примерно на 3.5%, а учитывая, что коронавирус ещё далеко не под контролем во всём мире, то тут пока оптимизма нет.

▪️Индекс потребительского доверия 88,6, что совпадает с уровнями апреля-мая 2020 и августа 2020, то есть с месяцами, когда началась первая и вторая волна COVID19 в США. Учитывая опрос The Conference Board, потребитель в США не ожидает роста экономики вначале 2021 года, а значит потребитель будет слаб в четвёртом квартале 2020 и в первом квартале 2021 года.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал