доходность

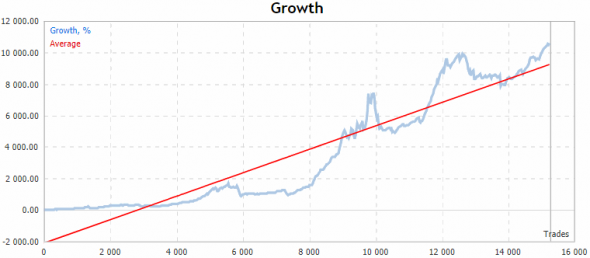

Результаты АЛГО - часть 2 - Плавный рост эквити.

- 20 июля 2021, 14:49

- |

- комментировать

- ★1

- Комментарии ( 4 )

Возможна ли большая среднегодовая доходность при меньшем профит-факторе?

- 14 июля 2021, 18:12

- |

При сравнении двух ТС после теста на нескольких лет истории может ли у одной из них быть большая среднегодовая доходность при меньшем профит-факторе?

ЖАДНОСТЬ на бирже достигла ПРЕДЕЛА! Сколько хотят заработать инвесторы на фондовом рынке?

- 04 июля 2021, 13:12

- |

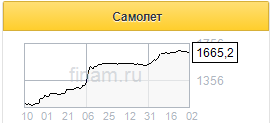

Сложившийся на рынке недвижимости позитив отыгран - Финам

- 02 июля 2021, 21:53

- |

По нашим оценкам, в среднесрочной перспективе ситуация на рынке недвижимости будет выравниваться, а рост цен на жилье в крупнейших городах России может смениться стагнацией на фоне ослабления повышенного спроса и увеличения предложения, которое было ограничено в 2020 году, поскольку девелоперы замораживали строительство своих объектов во время самоизоляции. Мы также отмечаем повышение ипотечных ставок.

В то же время возможное ужесточение ограничительных мер в связи с распространением нового штамма коронавируса «Дельта» и повышение процентных ставок оказывает давление на рынок акций, в связи с чем мы не исключаем коррекции индексов.

После проведения IPO на Московской бирже в ноябре 2020 года акции «Самолета» подорожали на 75%. По нашим оценкам, сложившийся на рынке недвижимости позитив отыгран в акциях компании, и сейчас они выглядят довольно перекупленными, и после реализации доходности по рекомендации мы ставим инвестиционный кейс «Самолета» на пересмотр. Учитывая вышесказанное и то, что с технической точки зрения котировки пробили восходящий тренд, а положение медленных стохастических линий выступает за коррекцию, мы рекомендуем фиксировать прибыль в акциях компании.Пырьева Наталия

ФГ «Финам»

Июнь 2021. Медленное развитие скальпинга на ПАММ-счете: торговый оборот около четверти миллиарда евро.

- 01 июля 2021, 13:08

- |

Торговля остановлена, т.к. в конце месяца был открыт новый ПАММ-счет на другой более совершенной торговой платформе (MetaTrader 5), где доходность пока составила +1.35%.

( Читать дальше )

Оцифровка. Первичный макет в Гугл таблицах

- 28 июня 2021, 16:14

- |

По этому перешёл на Гугл таблицы. Несколько раз перебирал основную структуру. Сейчас понял, что и как хочу видеть. Постепенно реализую, а так же добавлю большой Дешборд с анализом, статистикой и сравнениями стратегий.

Будет интересно)

( Читать дальше )

Как выглядят 10 000% на реальном счете в динамике.

- 15 июня 2021, 14:17

- |

Вы знаете, что я молодец. Наверное, будет лучше, если кто-то еще узнает… Анимация ниже (по ссылке) — доходность реального счета (два года) из статьи.

( Читать дальше )

Что нам говорит Китай про будущее ставок в США, а также про выбор активов на ближайшее время?

- 11 июня 2021, 18:45

- |

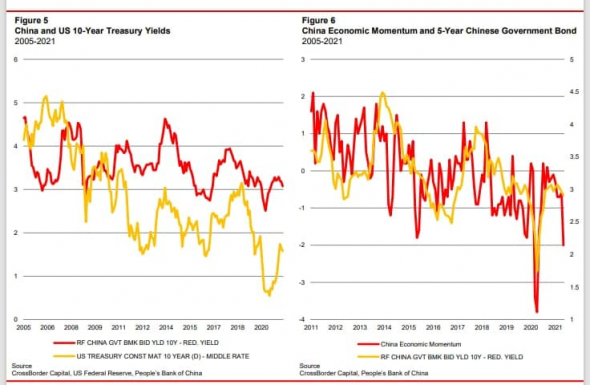

Китай и США неразрывно связаны экономическими связями, и более того, многие видят в Китае нового мирового лидера. Так же Китай первым вышел из рецессии, а значит, информация от туда может являться своего рода лидирующим индикатором того, что будет происходить в США.

Так вот, экономический импульс, который Китай первым в мире набрал, постепенно начинает выдыхаться. Нет, конечно речь не идет о сокращении экономики или очередной рецессии, речь идет о замедлении темпов роста. Но именно темпы роста экономики задают динамику на долговом рынке.

На графике ниже хорошо видны две взаимосвязи. На графике слева видна корреляция ставок в США и Китае, а на графике справа динамика ставок в Китае и экономическим импульсом. График справа говорит нам о том, что доходности в Китае должны как минимум прекратить свой рост, а возможно даже с корректироваться. И эту коррекцию мы наблюдаем прямо сейчас. Это дает нам основание полагать, что и рост доходностей в США либо достиг своего пика, либо находиться где-то вблизи него.

( Читать дальше )

Русская Аквакультура остается одним из самых эффективных производителей аквакультурного лосося в мире - Велес Капитал

- 11 июня 2021, 16:55

- |

«Русская Аквакультура» остается одним из самых эффективных производителей аквакультурного лосося в мире из расчета EBIT на кг, но при этом по-прежнему отстает от прочих игроков по мультипликаторам. Мы сохраняем позитивный взгляд на компанию после ревизии и подтверждаем рекомендацию «Покупать» для ее акций. Целевая цена повышена на 4% до 392 руб. за бумагу.Михайлин Артем

ИК «Велес Капитал»

Объем биомассы в воде по итогам прошлого года даже превысил наш смелый прогноз и составил рекордные 28,2 тыс. т, что почти в 2 раза больше показателя 2019 г. Такой рост стал следствием более высоких темпов зарыбления, частичного смещения вылова на более поздний срок, а также увеличения вместительности ферм. По нашим оценкам, большой объем биомассы позволит значительно нарастить вылов в текущем году, и мы подтверждаем прежний прогноз на уровне 31,9 тыс. т в живом весе (+75% г/г). Реализация в таком случае составит 27 тыс. т (ПСГ), а выручка увеличится на 64% г/г до 13,7 млрд руб. Пока мы также оставляем неизменным наш ориентир по мировым ценам на атлантический лосось в 2021 г. на уровне 5,6 евро за кг, хотя видим риск более быстрого восстановления. Мы все еще ожидаем, что в текущем году премия к цене импортеров у Русской Аквакультуры заметно снизится на фоне избытка предложения и невозможности переложить изменение курса на потребителя в полном объеме. Согласно нашим расчетам, рентабельность скор. EBITDA в 2021 г. составит 35,9% против 40,5% годом ранее при росте себестоимости и SG&A, а также нормализации статьи прочих операционных доходов. Показатель EBIT на кг. при таких вводных упадет с 2,2 до 1,6 евро, но даже тогда компания остается одним из мировых лидеров по эффективности производства. Мы ожидаем, что биомасса по итогам года будет на уровне 28-29 тыс. т, а капитальные затраты составят 2,7 млрд руб. против 1,8 млрд руб. в 2020 г.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал