инфляция

Рост ВВП России замедлится в текущем году до 2,4%, а в следующем до 1,8% — доклад Всемирного банка

- 11 января 2022, 18:14

- |

👉 Всемирный банк объявил во вторник, что прогнозирует снижение темпов роста мировой экономики до 4,1% и 3,2% в 2022 и 2023 годах, соответственно, против 5,5% по итогам 2021 года

👉 ВБ ухудшил прогноз по росту ВВП США на 2022 год до 3,7%, но улучшил на 2023 год до 2,6%

👉 Эксперты банка видят в стремительном распространении штамма «омикрон» признаки того, что коронавирусная пандемия продолжит в ближайшей перспективе сказываться на экономической активности. Они также предупреждают, что «значительное замедление» роста крупнейших экономик, включая США и Китай, отразится на внешнем спросе на продукцию развивающихся стран и государств переходного типа

👉 Растущее неравенство и вызовы в сфере безопасности особенно болезненны для развивающихся стран.

Мировая экономика одновременно сталкивается с COVID-19, инфляцией и политической неопределённостью, когда бюджетные траты и монетарные меры находятся в неисследованной зоне. Новые вспышки COVID-19, сохраняющиеся «бутылочные горлышки» в цепочках производственных поставок, инфляционное давление и повышенная финансовая уязвимость… (макрорегионов — ред.) может повысить риск жесткой посадки

- комментировать

- Комментарии ( 0 )

Мы будем использовать наши инструменты для поддержки экономики и сильного рынка труда, а также для предотвращения укоренения более высокой инфляции — Джером Пауэлл

- 11 января 2022, 14:15

- |

Председатель ФРС заявил, что центральный банк не допустит закрепления более высокой инфляции:

Мы будем использовать наши инструменты для поддержки экономики и сильного рынка труда, а также для предотвращения укоренения более высокой инфляции

Рэй Далио посоветовал инвесторам сократить долю наличных из-за инфляции

- 11 января 2022, 12:33

- |

Инвесторы должны помнить о текущей ситуации с инфляцией и перестать рассматривать наличные деньги как безопасное вложение для своего капитала. Из-за ускоряющейся инфляции покупательная способность капитала сокращается, поэтому наличные не являются безопасным вложением сбережений. Если инвестор держит актив, который практически не приносит прибыли и не является волатильным, но обесценивается из-за инфляции, стоит обратить на это внимание. Необходимо изменить мышление и смотреть на прибыль в реальном выражении. Хранить сбережения в наличных — плохая идея в период растущей инфляции. Вместо этого инвесторам необходимо существенно диверсифицировать свой портфель, вкладывая средства в валюты и активы разных стран.

В ноябре 2021 года годовая инфляция в США достигла максимума за последние 39 лет. Потребительские цены в США выросли на 6,8% в годовом выражении-в последний раз на таком уровне показатель был зафиксирован в 1982 году. Крупнейшие центральные банки по всему миру начали ужесточать денежно-кредитную политику или стали готовиться к таким действиям, чтобы сдержать растущее инфляционное давление. Регуляторы во многих странах намерены сокращать стимулирующие программы и повышать процентные ставки даже несмотря на то, что распространение нового штамма коронавируса «Омикрон» может негативно повлиять на перспективы роста мировой экономики

( Читать дальше )

Печатали, печатаем и будем печатать! Или Байден наносит инфляции ответный удар

- 11 января 2022, 10:12

- |

Байден заявил, что $5 trillion не достаточно. Это начало новой компании очередного вливания «шальных» денег.

Возможно сегодня г-н Пауэлл не будет столь резок по вопросу поднятия процентных ставок.

В этом году очень важные выборы в США — в Конгресс.

Инфляционные ожидания японских домохозяйств достигли максимума за 2 года — ЦБ Японии

- 11 января 2022, 09:38

- |

Почти 80% японских домохозяйств ожидают рост цен на год

www.reuters.com/article/japan-economy-boj/japan-households-inflation-expectations-hit-more-than-2-year-high-boj-idUSKBN2JL0CS

Инфляция уронит рынки в среду.

- 10 января 2022, 15:59

- |

В эту среду мы узнаем о росте цен в США, так как выйдут данные по инфляции. В ноябре инфляция в США была на уровне 6,8%, но в декабре ожидается на уровне 7%. Давайте я расскажу, как будет:

Учитывая, что цены на энергоресурсы 1/3 от возросшей инфляции в США, а в праздничные дни был повышенный спрос на продукты, товары и т.д. в момент нарушений цепочек поставок из-за COVID, то инфляция будет 7%, правда, вряд ли сильно выше, так как цены на нефть колебались в декабре.

Фьючерсы на бензин в США падали в самом начале декабря до минимумов с февраля 2021 года, правда, в конце декабря вернулись в диапазон 2,20 – 2,28. Средние розничные цены на бензин, всё ещё остаются выше $3, что для американцев считается высокими ценами, а с ноября снижение произошло только на $0,1, что не является значительным. С розничными ценами на дистилляты, такая же история, они слегка упали, но находятся на максимумах.

( Читать дальше )

Рост зарплат или логистический кризис может привести к более высокой инфляции, чем ожидалось и заставить ФРС более быстро повышать ставку — МВФ

- 10 января 2022, 09:54

- |

👉 Повышение ставки ФРС может ударить по финрынкам и привести к оттоку капитала с рынков ЕМ

www.marketscreener.com/news/latest/IMF-SAYS-BROAD-WAGE-INFLATION-OR-SUSTAINED-SUPPLY-BOTTLENECKS-COULD-BOOST-U-S-PRICES-MORE-THAN-EXPE--37503224/

Что готовит нам 2022 год?

- 09 января 2022, 11:36

- |

Прежде чем приступать к рассуждениям о перспективах финансовых рынков в следующем году, я хотел бы сориентироваться в моменте – ответить на вопрос: «С чем мы входим в новый год?».

Самые популярные темы сейчас – перспективы монетарной политики (особенно ФРС), экономические перспективы США и ситуация с пандемией. Неопределённость, таящаяся в этих событиях, может финансовые рынки как обрушить, так и поддержать.

И если с вопросами пандемии разобраться крайне сложно (сама ВОЗ часто ошибается в прогнозах), то предположить, что будет делать ФРС, и оценить экономические перспективы США – вполне себе можно. С этих оценок я свой анализ и начну.

Принимая решения в монетарной политике, ФРС, конечно же, опирается на экономические оценки – потому я тоже начну с оценки текущей ситуации в экономике США, а также состояния долларовой ликвидности.

В первую очередь стоит отметить любопытный момент с товарными запасами, а именно – дивергенцию, образовавшуюся между уровнем запасов у розничных торговцев, с одной стороны, и на оптовых складах и производственных запасах – с другой. Этот момент вводит в заблуждение даже опытных аналитиков: на первый взгляд может показаться, что ситуация складывается в пользу развития кризиса перепроизводства, – но это не так:

( Читать дальше )

Золото не защищает от инфляции? Да шо вы говорите!!!

- 09 января 2022, 10:43

- |

И захотелось задать автору (не, не автору поста Никите, который только откопипастил рассуждения некоего Майкла по кликухе Батник) вопрос-

а когда золото с 600 баксов в 2008ом до нынешних 1800 улетело-это что было? Привиделось?

Собственно такие рассуждения они только подтверждают-золото единственный актив, который защищает от инфляции, а по сути от девальвации фиатных денег.

Причем защищает упреждающим образом.

QE только разворачивалось, а золото уже отыграло вливание в спасение проворовавшихся фининститутов астрономических сумм.

Отыграло оно и отвязку от золотого стандарта, и американскую конфискацию золота.

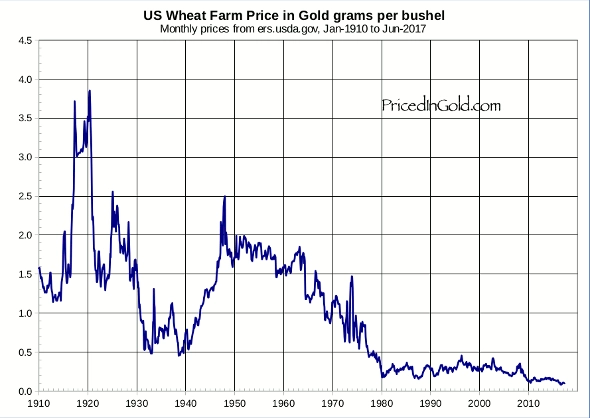

Да, если кому интересно-тут Ежемесячные фермерские цены на американскую пшеницу в граммах золота за бушель с января 2010года по июнь 2017года:

Когда картинка дороже рассуждений всяких Майклов под кликухой означающей расширение файла.

Думайте сами, решайте сами.

Всем здоровья и удачных инвестиций!

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал