инфляция

Лучшие фундаментальные индикаторы на рынке Форекс. Часть 1

- 27 октября 2016, 15:15

- |

Подобно тому, как в исследованиях технического анализа используются ценно-временные данные и наложенные на них статистические модели, фундаментальный анализ в качестве исходных данных использует экономические данные, и рассматривает их с точки зрение макроэкономических теорий.

Из первой части статьи о лучших фундаментальных индикаторах на рынке Форекс, вы узнаете непосредственно о самих индикаторах — ВВП, уровень, инфляции, торговый баланс.

Вторая часть статьи прольет свет на макроэкономическую теорию, позволяющую компетентно оценивать, что означает колебание значений того или иного индикатора, относительно времени и относительно сравнимых данных другой страны.

ИнфляцияНа простом и понятном всем языке инфляция — это отношение спроса к предложению на деньги в пределах одной страны.

Рассмотрим пару примеров.

Случай первый: центральный банк, выполняя установку правительства, поводит раунд денежной эмиссии, чтобы простимулировать остывающую экономику. Денежная база растет, спрос на валюту падает, инфляция растет.

Случай второй: после внешнего экономического шока (скажем, падения цен на экспортируемое сырье) возникает паника на потребительском рынке и народ бежит менять рубли на доллары. Спрос на рубли падает, они дешевеют. Это тоже инфляция.

По факту, инфляция измеряется удорожанием определенной потребительской корзины, но вы должны четко понимать, что причины инфляции могут существенно разниться, как показано выше, а само по себе удорожание инфляцией не является.

Идем дальше. Важно понимать, что инфляция — это палка о двух концах. Каждая экономика, в зависимости от присущих ей уникальных факторов, самостоятельно определяет оптимальный уровень инфляции, необходимый для продолжения экономического развития.

Для “догоняющих" экономик (страны БРИК) это показатель, как правило, в пределах 7—10%. Для “развитых" (США, ЕС, Япония и пр.) оптимум находится на уровне 2%. Проблема в том, что первые не могут усмирить инфляцию, а вторые — разогнать.

Так как рынок держится на ожиданиях и прогнозах, в определении влияния инфляции важна не столько сама цифра, а то, на сколько она отличается от желаемого уровня, и на сколько она отличается от прогнозируемого уровня. Дельта инфляции, если вам так угодно.

В условиях интегрированной (в мировую) экономики, контролировать инфляцию — довольно трудоемкий процесс, требующий не только высоко уровня развития финансовой инфраструктуры, начиная от независимости и профессионализма ЦБ и заканчивая хотя бы базовой экономической осведомленностью рядового гражданина. Это проблема в странах подобным БРИКС — экономические агенты не уверены в благонадежности системы и ее валюты и норовят слить все при первом шорохе в кустах.

(Читать дальше...)

- комментировать

- ★1

- Комментарии ( 1 )

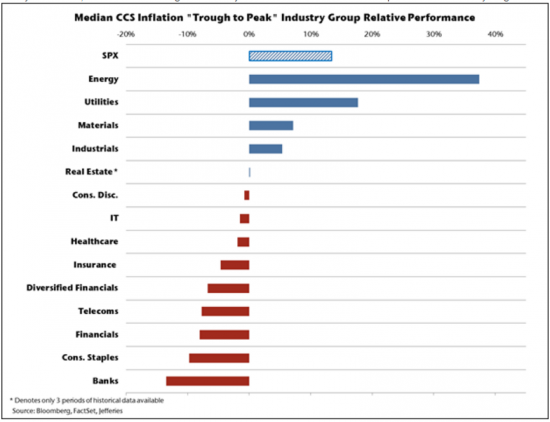

Один график, показывающий, какие сектора выигрывают, а какие проигрывают от инфляционных ожиданий

- 25 октября 2016, 17:42

- |

Некоторые экономисты и инвесторы убеждены, что после нескольких фальстартов, инфляция готова разгоняться. Но давайте посмотрим, какие сектора будут выигрывать от того, что растут инфляционные ожидания. На графике выше показаны сектора, которые обычно держатся лучше или хуже, когда инфляционные ожидания начинают расти. Во время последних 4 циклов «спада-роста инфляции до своего пика», медианное значение роста S&P500 составляло 13%, в то время как энергетика показывала медианное значение 37%. Сырье и промышленность показывали однозначную доходность.

Сверхдоходность (в этой статье подразумевается не сверхдоход как таковой, а повышение дохода при росте инфляции) энергетики не должна удивлять. Это может быть связано с тем, что цены на энергоносители «управляются» прошедшей инфляцией, и по причине высоких цен на энергионосители энергетика показывает выдающиеся результаты. А что с коммунальным сектором, который рассматривается как защитный сектор и часто используется как замена облигациям, благодаря «традициям» выплачивать стабильный поток доходов? Облигации и их заменители проигрывают от инфляционного роста, уменьшая доходность. В том же смысле, сверхдоходность недвижимости хотя и ниже, но тоже может показаться удивительной. Хотя на графике сверхдоход недвижимости относительно инфляции и показан как нулевой, следует отметить, что историческая доходность недвижимости определена только по трем периодам инфляционного цикла (под циклом подразумевается период с самого маленького значения инфляции до пика).

( Читать дальше )

Введение в фундаментальный анализ

- 25 октября 2016, 14:20

- |

Начнем сначала.

Фундаментальный анализ рынка Форекс — это изучение, что называется, фундаментальных индикаторов, таких как ВВП, торговый и финансовый балансы, показатели безработицы, конечно же инфляция и рука в руку с ней идущие процентные ставки и некоторых других с целью предсказания цен.

Внимательный читатель без труда догадается, что перечисленное выше — ни что иное, как макроэкономические показатели. В этом основная мысль фундаментального анализа, исповедник которого, скорее экономист, чем спекулянт по характеру мысли и трейдинга.

Основным положением фундаментального анализа является эмпирическое наблюдение о том, что время от времени, в следствии влияния тех или иных экономических факторов на рынок, активы, валюты в частности, могут оказаться переоценены или недооценены рынком. В этот момент создается торговая возможность, которую и необходимо эксплуатировать.

( Читать дальше )

Инфляция на горизонте: инвесторы выходят из облигаций

- 19 октября 2016, 07:33

- |

Спекуляции вокруг того что в США и Англии будет расти инфляция заставляют инвесторов покидать рынок облигаций. Этот процесс загнал проценты по десятилетним бумагам Германии и Англии на максимум со времени брексит-референдума в конце июня. Высокая скорость подорожания приводит к тому, что облигации в будущем будут погашены уже обесценившейся валютой.

Десятилетние облигации Германии показывают в начале торговой недели доходность +1.223%

Доходность похожих облигаций США выросла на максимум за четыре с половиной месяца и составила +1.814%

Это следствие ожидания усиления инфляции центральными банками США и Англии.

В пятницу шеф банка Англии Марк Карни сказал что банк будет терпеть более высокую инфляцию, чтобы смягчить последствия выхода Англии из Евросоюза. Он ожидает что в грядущем году из за брексита в Англии будет на 400 000 — 500 000 больше безработных, из за чего банк будет терпеть более высокую инфляцию в ближайшие годы.

( Читать дальше )

Инфляция в США в сентябре скакнула до максимума за 2 года

- 18 октября 2016, 15:44

- |

Годовые темпы роста цен составили 1,5% — максимальный темп роста с октября 2014 года.

По базовым ценам (Core CPI) рост составил всего 0.1%м/м, +2.2%г/г.

Ранее, сегодня были опубликованы данные по инфляции Великобритании, которая также оказалась максимальной за 2 года (+1%г/г).

Для того, чтобы ФРС всерьез обеспокоилась об инфляции, необходимо чтобы их главный инфляционный индикатор — расходы на личное потребление (PCE) вырос сверх 2% годовых, где он не был уже 4 года.

Фокус Рынка с Дмитрием Лебедем

- 17 октября 2016, 11:18

- |

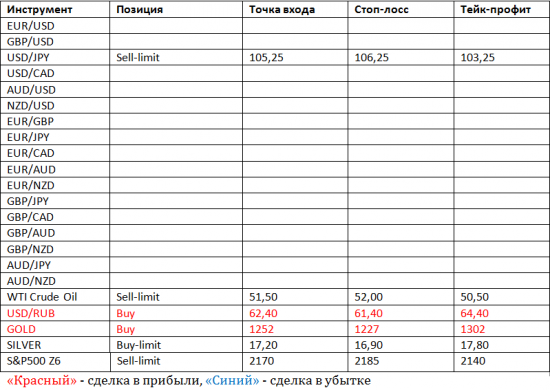

Текущая торговая неделя обещает быть богатой на различные фундаментальные события. Сегодня нас ждут данные по инфляции Еврозоны. По паре EUR/USD образовался сигнал бычьей дивергенции (1Н и 4Н тайм-фреймы), но стоит быть осторожнее с покупками, ведь цена может пойти до 1,08. Остаются открытыми позиции по рублю и золоту. Тенденции там пока что не изменились.

В целом, финансовые рынки слабоволатильные. Фондовые площадки в не большом минусе. Нефтяные котировки же под давлением из-за пятничной публикации от Baker Huges по буровым установкам. Их увеличение уменьшает вероятность того, что 30 ноября ОПЕК примет решение по заморозке уровня добычи нефти.

Во вторник 18 октября в 15:30 решится многое. Занесите в календарь.

- 12 октября 2016, 21:26

- |

Накопленная инфляция за период Январь-Август составляет 1.83% - http://smart-lab.ru/blog/353025.php

Если прогноз по Сентябрю оправдается, то накопленная инфляция составит 2.03%. Превышение инфляции 2% является триггером для американских чиновников, посаженных в кабинеты ФРС. На ближайшем заседании они повысят ставку. Без базара.

Золото уже упало и продолжит падать. Трежи уже распродают и продолжат распродавать. Солидные граждане дружно выходят в кэш! И нам нужно поступать так же.

Наступает время шортить всё, что стоит неоправданно дорого. Всё, что месяц назад не хотелось покупать, скоро можно будет шортить на всю котлету.

Срочно! Кто покупает золото, и почему это стоит делать сейчас?

- 06 октября 2016, 13:17

- |

О главных вещах внутри видео.

Годовая инфляция тяготеет к 6%

- 06 октября 2016, 12:56

- |

Росстат обнародовал данные по инфляции на стыке месяца. За период с 27 сентября по 3 октября 2016г. индекс потребительских цен составил 100,1%, с начала октября — 100,0%, с начала года — 104,1% (октябрь 2015г.: в целом за месяц — 100,7%, с начала года — 111,2%). Напомним, что недельный рост цен в 0,1% за год дает 5,3% прироста. Так что для целевых уровней в 4% годовой инфляции недельный прирост цен должен быть ниже 0,1% (0,08%).

А вот сообщавшиеся Росстатом на текущей неделе итоговые данные по сентябрю оказались даже более благоприятными. В сентябре индекс потребительских цен составил 100,2%, с начала года — 104,1% (в сентябре 2015г. — 100,6%, с начала года — 110,4%). Рост цен к сентябрю 2015 года составил 6,4%.

Теперь, если даже цены будут расти с таким же темпом, как это было в конце 2015 года (+2,5% до конца года), то годовая инфляция в 2016 году составит лишь 6,6 процента. А если темп роста цены будет, как и с начала года, в 2,54 раза ниже, чем в 2015 году, то итоговая цифра остановится на уровне 5,1%. Все это пока заметно хуже уровней в 4%, обозначенных как цель обуздания инфляции по итогам 2017 года. Тем не менее, стоит еще раз порадоваться большому прогрессу по снижению текущих уровней инфляции и инфляционных ожиданий. Особенно радует то, что за полный год (с сентября 2015 года) по оценкам рост цен составляет лишь 6,4%.

Введение мобилизационной экономики! Работа за трудодни, баллы и облигации.

- 02 октября 2016, 18:48

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал